5 Kreditlinien, die man wunderbar kombinieren kann (für smarte Bankkunden)

Übersicht

Es wird Leute geben, die das Nachfolgende ablehnen. Hauptsächlich, weil sie Angst vor unkontrollierter Verschuldung haben.

Der Schlüssel liegt in dem Wort „Kontrolle“.

Wenn jemand weiß, was er tut, weil er sich ein Finanzwissen aufgebaut hat, dann ist das Einsetzen von Fremdkapital (Kredit) etwas ganz Normales. Die meisten physischen Errungenschaften unserer Gesellschaft wurden so finanziert.

Beispielsweise habe ich neulich das Angebot bekommen, mich an einer Polizeiwache zu beteiligen. Die Schulden des einen sind das Guthaben des anderen.

In unserem Aufsteiger-Training gibt es Module, in denen Teilnehmer a) den Aufbau von Bonität und b) den Einsatz von Fremdkapital zu Investitionszwecken lernen.

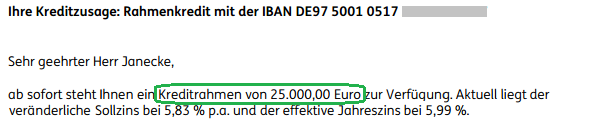

1. Rahmenkredit (Kreditlinie bis 25.000 €)

Mein damaliger Willkommensbrief der ING Bank

a) Voraussetzungen:

Fester Job oder Rente, Einkommen und Wohnsitz in Deutschland, gute bis sehr gute Bonität.

b) Beschreibung:

Am einfachsten stellt man sich den Rahmenkredit als Dispo ohne Girokonto vor. Man hat einfach bei einer anderen Bank ein Konto mit dem Kontostand „null“. Man kann sich jederzeit via Online-Banking einloggen und eine Überweisung aufs eigene Girokonto machen.

Rahmenkredit = Dispo ohne Girokonto

In der ersten Ausbaustufe des Rahmenkredits kann man eine Kreditlinie in Höhe von 25.000 Euro erhalten. Kosten dafür fallen keine an.

Die Bank verdient nur an uns, wenn wir die Kreditlinie in Anspruch nehmen. Die Zinsen werden superfair nur für die genutzten Tage und nur in der genutzten Höhe berechnet.

Wenn ich mir beispielsweise 1.000 Euro für 10 Tage leihe, bezahle ich dafür nur 1,62 Euro Zinsen. Mehr nicht!

Diese Kreditlinie sollte man gerade dann einrichten, wenn man sie nicht braucht. Man hält sie sich auf Reserve. Benötigt man doch mal Geld, kann man sie sofort nutzen und muss nicht erst dann einen Kredit beantragen und wertvolle Tage verstreichen lassen.

Einmal eingerichtet hält die Kreditlinie ein Leben lang – selbst beim Wechsel des beruflichen Status! Beispielsweise Angestellter ⟹ Selbstständiger.

Die absolut besten Konditionen (harte Fakten: Preisverzeichnis, und weiche Faktoren: Firmenpolitik und Erfahrungswerte) habe ich bei der ING gefunden und dort selbst eine Kreditlinie in Höhe von 25.000 Euro.

► Artikel über meine eigene erfolgreiche Beantragung der Kreditlinie.

c) Am besten umzusetzen bei: ING

Vielleicht möchten Sie etwas mit dem Kreditrechner der ING spielen, um zu sehen, wie günstig eine kurzzeitige Überbrückung mit dem Rahmenkredit ist?

► www.ing.de/lp/rahmenkredit

2. Dispo (Kreditlinie bis zum 3-Fachen des monatlichen Gehaltseingangs)

a) Voraussetzungen:

Fester Job oder Rente, Einkommen und Wohnsitz in Deutschland, mittlere bis sehr gute Bonität.

b) Beschreibung:

Ein Dispo ist kurz gesagt die Überziehungsmöglichkeit des Girokontos. Einige haben diese aus Vorsicht bei vielleicht 500 Euro und andere bauen den Dispokredit auf das Dreifache des monatlichen Gehaltseingangs aus.

Genau wie beim Rahmenkredit kann man jederzeit rein und wieder raus aus der Kreditlinie. Zinsen werden lediglich für den in Anspruch genommenen Betrag und Zeitraum berechnet.

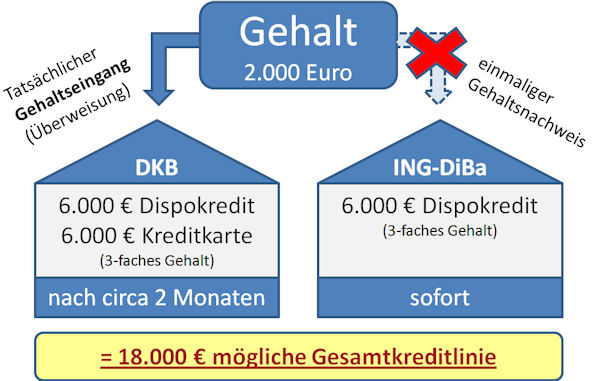

Für smarte Bankkunden gibt es die Möglichkeit, sich zwei Dispokreditlinien zu besorgen, und zwar bei:

- einer Bank, bei der das Gehalt tatsächlich eingeht und

- bei einer Bank, bei der der Nachweis, dass es ein Gehalt gibt (Gehaltsbescheinigung) ausreicht.

So habe ich es selbst bei der Kombination von DKB und ING gemacht:

Positiv kommt bei der DKB noch hinzu, dass man die Kreditlinie quasi doppelt erhält, nämlich auf Girokonto und Visa Card.

► Weitere Lösungsideen bezüglich Dispo.

c) Am besten umzusetzen bei …

… der Bank, bei der Sie sowieso schon ein Girokonto haben. Einfach um Erhöhung der Dispolinie bitten.

Gegebenenfalls zusätzlich beim kostenlosen Girokonto der ING: Zwar können Sie beim Online-Antrag im ersten Schritt lediglich einen Sofort-Dispo bis 500 Euro beantragen; wenn Sie dem unterschriebenen Kontovertrag aber die letzten drei Gehaltsbescheinigungen beilegen und den Vermerk hinzufügen, dass Sie gerne eine Kreditlinie in Höhe von XY beantragen möchten, wird dies manuell geprüft und bei entsprechender Bonität auch genehmigt!

Ja, das war mal mein Gehalt im Jahr 2008, als ich das Konto eröffnet habe. Ein Gehalt ist nie auf dieses Konto eingegangen. Dennoch besteht der Dispo in Höhe von 4.700 Euro seit über 10 Jahren!

Ausführlicher Artikel dazu ► Dispo sofort bei Kontoeröffnung – auch ohne Gehaltseingang … und hier können Sie sich ebenfalls das Konto holen ► https://www.ing.de/girokonto

3. Kreditkartenkredit (Kreditlinie auf der Kreditkarte)

a) Voraussetzungen:

Fester Job oder Rente, Einkommen und Wohnsitz in Deutschland, mittlere bis sehr gute Bonität.

b) Beschreibung:

Einen Kreditkartenkredit zu nutzen ist meistens eine teure Angelegenheit, weil die Zinsen überdurchschnittlich hoch sind. Dennoch kann es sich lohnen, hier eine hohe Linie aufzubauen, denn wenn man mal dringend Geld benötigt, kann es durchaus sinnvoll sein, die hohen Zinsen in Kauf zu nehmen.

Bei uns auf dem Spezial-Portal verfolgen wir mit Barclaycard und der Advanzia Bank zwei Anbieter, bei denen man den Kreditrahmen durch Nutzung „trainieren“ kann.

Kreditlinien sind trainierbar!

In meinem Fall habe ich vor Jahren die Barclaycard auf 9.500 Euro hochtrainiert und trotz so gut wie keiner Nutzung – die Barclaycard ist meine Notfall-Reserve-Karte – steht mir die Kreditlinie in voller Höhe jederzeit zur Verfügung.

Wer weiß, dass seine Bonität etwas schwächer ist, kann gleich bei der Advanzia Bank die Gebührenfrei Mastercard Gold beantragen. Diese Kreditkarte hat verschiedene Vorteile – aber auch Nachteile, insbesondere die hohen Zinsen sowie die fehlende Möglichkeit, durch Lastschrifteinzug den Saldo automatisiert einziehen zu lassen.

Wir haben Leute in unserer Community, die es von einer anfänglichen Kreditlinie von nur 50 Euro geschafft haben, diese innerhalb weniger Monate auf über 5.000 aufzubauen. Hier haben Leute eine Chance, bei denen es woanders bisher nicht geklappt hat.

c) Am besten umzusetzen bei:

Barclaycard Visa |

Gebührenfrei Mastercard Gold |

|

| Jahresgebühr | kostenlos! | |

| Eröffnung eines angeschlossenen Girokontos? | nein | |

| Beantragung | ► online | ► online |

| Kreditrahmen | ||

| anfänglicher Kreditrahmen (sofort nach Kartenbeantragung) |

500 bis 5.000 Euro (sehr individuell) |

50 bis 5.000 Euro |

| maximaler Kreditrahmen | 10.000 Euro (Trainingsprogramm) |

10.000 Euro (nach individueller Nutzung) |

| Kreditkarte beantragen: |  www.barclaycard.de |

www.gebuhrenfrei.com |

4. Kreditlinie auf Grundlage von Wertpapierbesitz (Kreditlinie bis zu 80 % des Wertpapierwerts)

a) Voraussetzungen:

Bonität, Einkommen und Wohnsitz sind unerheblich. Ihr Kapital in Form von Wertpapieren ist die Bonität.

b) Beschreibung:

Die meisten Kreditkarten werden aufgrund von Einkommen, beruflichem Status und Bonitätseinschätzung gewährt – oder eben nicht. Das ist beim Wertpapierkredit komplett anders!

Die Kreditlinie wird aufgrund der Bonität der Wertpapiere gegeben. Ihre eigene Bonität, Ihr Einkommen oder Ihre berufliche Stellung interessieren die Bank überhaupt nicht.

Zudem ist diese Art des Kredits im Allgemeinen schufafrei.

Es gibt weder eine Schufaabfrage noch einen Schufaeintrag.

Interessante Finanzierungsquelle für andere (Investitions-)Projekte?

Obendrein ist der Zinssatz extrem günstig, da das Risiko für die Bank extrem niedrig ist. Wenn Sie als Person ausfallen, werden die Wertpapiere zur Begleichung des Kredits verwertet. Für die Bank bedeutet das Arbeit, aber eben kein wirkliches Ausfallrisiko.

Ein häufiger Irrtum ist, dass man das Geld aus einem Wertpapierkredit lediglich zum Kauf weiterer Wertpapiere nutzen darf. Auch wenn das häufig so gemacht wird, ist das nicht notwendig. Bei meiner Bank kann ich das Geld für alles Mögliche verwenden. Die Verwendung ist frei – schon alleine deshalb, weil ich jederzeit Kapital vom Wertpapierkreditkonto auf mein Girokonto auszahlen kann.

Aktueller Blick in mein Zweitkonto:

Wertpapiere können je nach Kategorie in den Stufen 0, 30, 50, 70 oder sogar 80 Prozent beliehen werden. Details dazu in unserem ► großen Wertpapierkredit-Artikel.

Zinsen fallen wie beim Rahmenkredit oder Dispo nur an für die genutzte Höhe und den genutzten Zeitraum.

c) Am besten umzusetzen bei:

Ihr nächster möglicher Schritt ► Depoteröffnung bei der Comdirect Bank

Für einige Leser könnte ein Depotwechsel infrage kommen, weil man so sehr bequem sofort eine frei nutzbare, günstige und schufafreie Kreditlinie bekommen kann. Zur Übertragung eignen sich insbesondere ETFs, Fonds und deutsche Aktien, weil hier die Beleihung besonders hoch ist!

Mehr zum Depotwechsel demnächst in unserer Sonntagsmail.

Hier finden Sie meinen ausführlichen Artikel zum Comdirect-Depot: Comdirect Depot ⇨ 9 Gründe dafür und einer dagegen.

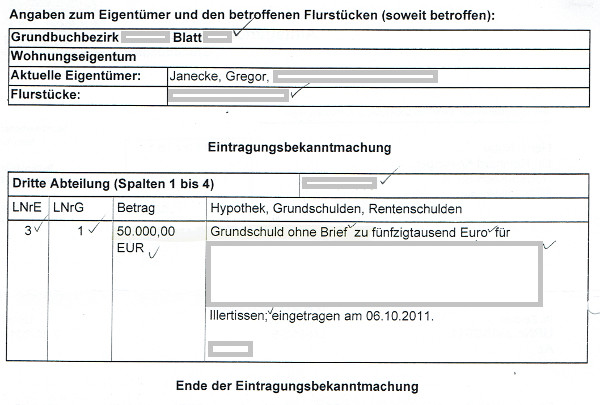

5. Kreditlinie aufgrund von Immobilieneigentum (Kreditlinie bis zu 100 % des Verkehrswertes)

a) Voraussetzungen:

Ein Grundstück, Wohnung oder Haus. Bonität, Einkommen sind unerheblich. Die Immobilie muss sich in Deutschland befinden. Ihr Immobilienvermögen ist die Bonität.

b) Beschreibung:

Diese Kreditlinie zu besorgen ist ein bisschen aufwändiger, da man es mit keiner unserer beobachteten Direktbanken umsetzen kann, und zudem muss man einen Notartermin wahrnehmen, da nur dieser die Eintragung ins Grundbuch beim Amtsgericht eingeben kann.

Als Belohnung steht Ihnen jedoch eine frei nutzbare Kreditlinie zu günstigen Konditionen zur Verfügung. Beispielsweise habe ich so bei einer Bank 50.000 Euro Überziehungsrahmen auf dem Girokonto!

Falls Sie unbelastetes Immobilienvermögen besitzen, ist über diesen Weg eine flexible Kreditlinie in Millionenhöhe denkbar.

So sieht eine eingetragene Kreditlinie im Grundbuch aus.

Besonderheit: Wenn Sie bereits eine Immobilienfinanzierung haben und beispielsweise schon 30.000 Euro abgetragen haben, können Sie diese Summe bei einer anderen flexibel denkenden Bank als Kreditlinie bekommen. Untereinander vereinbaren die Banken eine Abtretungserklärung.

Das heißt, Sie sparen sich den erneuten Weg zum Notar und natürlich auch dessen Kosten. Kosten fallen aber meist dennoch an, weil beide Banken ja einen Aufwand mit dem ganzen Papierkram haben. Es ist kein Standardfall, aber möglich!

c) Am besten umzusetzen bei …

… einer gut ausgewählten lokalen Bank.

Teilnehmern aus unserem Aufsteiger-Training, die im Umkreis von 125 Kilometern von Memmingen wohnen oder arbeiten, helfe ich gerne beim Eintritt in eine „Spezialbank“ dafür.

Es liegt an Ihnen, ob Sie Fremdkapital einsetzen, um Ihr Vermögen aufzubauen. Vom „Sparen“ reich zu werden ist ein langer Weg. Die größten Vermögen wurden durch „Investments“ geschaffen.

Ist das risikoreich? Das kommt darauf an, wie stark Ihre Kontrolle über das oder die Investments ist. Kontrolle erlangen Sie über spezielle Finanzbildung. Sie müssen wissen, was Sie tun. Die nächste Etappe könnte Weiterbildung in Finanzdingen sein, oder?

Fazit

Alle beschriebenen Kreditlinien habe ich selbst. Unsere Stammleser wissen, dass ich liebend gerne über Bankprodukte blogge, die ich selbst habe oder hatte. Das nennt sich Authentizität.

Zudem liebe ich es, die Artikel so detailliert zu produzieren, dass inspirierte Leute es leicht haben zu handeln, um sich ebenso ein Finanzsystem aufzubauen, welches sie im Leben unterstützt.

Bitte tragen Sie diesen Gedanken weiter, beispielsweise in Form einer Empfehlung oder eines Links!

Herzlichen Dank 🙃🙏

Fragen?

Wie immer gerne via Kommentarfunktion. Hier können Sie gerne Ihre persönlichen Erfahrungen einbringen und so mithelfen, diese Seite zu einem noch besseren und informativeren Ort zu machen. Herzlichen Dank!

Weitere Ideen und Anleitungen für smarte Bankkunden:

- Unterschiede zwischen Raten- und Rahmenkredit

- Kredit abgelehnt? Tipps für Versuch Nr. 2

- Rahmenkredit über andere Person beantragen?

Video zum Artikel:

PS: Mit all dem, was ich beschrieben habe, habe ich mir Kreditlinien in sechsstelliger Höhe aufgebaut!

Eine weitere Möglichkeit wäre auch, eine Eigentümerbriefgrundschule eintragen zu lassen. Eine verbriefte Grundschuld lässt sich relativ einfach von Bank zu Bank oder auch zurück zum Eigentümer (wenn kein Kreditbedarf mehr besteht) übertragen.

Vielen Dank für diese Erweiterung. Gerne mehr!

Hallo,

danke für den guten Beitrag.

Der Aufbau von Kreditlinien bei mehreren Banken hat für uns Direktbankkunden auch den Vorteil, dass sich im Bedarfsfall relativ schnell und gebührenfrei eine größere Menge Bargeld beschaffen lässt. Zwar reichen 2500 Euro pro Tag nicht an die Möglichkeiten einer Filialbank heran, aber nach ein paar Tagen kann auch so eine stattliche Summe zusammenkommen, und meine Sparda- Bank hat seinerzeit auch ein paar Tage gebraucht, bis ich das Geld abholen konnte.

In dem Zusammenhang wunder ich mich sowieso schon länger, dass es bei den „Geldinstituten“ Häuser, Versicherungen, Bausparverträge und sogar Kaffee gibt, aber nicht das Geld deiner Wahl. Fragt man nach größeren Scheinen haben sie, wenn überhaupt noch eine Kasse vorhanden ist, keine da. „200 und 500 Euro Noten bevorraten wir nicht, können Sie aber bestellen, gegen Gebühr“. Würden wir das beim Metzger tolerieren (Filet und Roulade müssen wir bestellen, die meisten wollen halt Bratwurst oder Gulasch)? Sorry, ich bin etwas abgeschweift 🙂

Noch einen schönen Sonntag

Nike52

Ich habe versucht, mein Kreditkartenlimit auf der Santander 1plus VISA zu erhöhen. Das wurde von der Santander abgelehnt, da ich bereits über „ungewöhnlich hohe Kreditlinien“ verfüge.

Insbesondere der 25k Rahmenkredit bei der DiBA war da ausschlaggebend. Dass ich den noch nie genutzt habe, war der Santander egal, denn man geht immer vom „Worst Case“ aus, sagte man mir.

Vielleicht sollte man sich daher gut überlegen, in welcher Reihenfolge man seine Limite erhöht. Hätte ich erst den 1plus Rahmen erhöht und dann den Rahmenkredit beantragt, wäre das laut Aussage der Santander wohl durchgegangen. Aber so hieß es nur: Computer sagt nein.

Das ist ein sehr guter Tip bzw. Hinweis. Ich habe tatsächlich die Santander 1 plus VISA genau eine Woche vor dem ING Rahmenkredit bestellt. Habe soeben in meinen Unterlagen nachgesehen…

Danke für den sehr guten Artikel.

Die Kreditlinien bei ING und DKB nutze ich seit Jahren schon mit den entsprechenden Maximalbeträgen. Tip: hat man mehrere Kreditkarten bei der DKB (was problemlos möglich ist) kann man das Kreditlimit nochmal erhöhen. So habe ich 15.000 € Dispo und 2x 10.000 € auf den Kreditkarten, wobei sich eine in meiner Standardgeldbörse und eine in meiner Backup-Geldbörse befindet.

Ergänzung zu Punkt 3:

Ein „trainierter“ Rahmen bei Barclays kann bei Nichtbenutzung leider jederzeit auch wieder reduziert werden. Dies zeigen immer wieder Berichte in diversen Foren und Blogs. Ich habe mich daher für die Santander 1 plus VISA entschieden, wo ich 10.000 € Kreditrahmen beantragt und bekommen habe. Als Backup-Karte mit vergleichbaren Konditionen dient die Advanzia Gebührenfrei mit (seit 12 Jahren unveränderten) 9.000 € Rahmen.

Anmerkung zu Punkt 4:

Nicht alle Effektenlombardkredite werden ohne Schufaabfrage und/oder -eintragung eingerichtet. Die comdirect ist da vermutlich eher die rühmliche Ausnahme denn die übliche Regel und daher die Formulierung „Im Allgemeinen“ vielleicht irreführend. Bei Flatex wird der Wertpapierkredit beispielsweise leider sehr wohl in die Schufa eingetragen.

Es wäre interessant zusammenzutragen, wie andere Broker (degiro, Consorsbank, usw.) das handhaben. Auch die Beleihungsgrenzen variieren übrigens ziemlich.

Ergänzung zu Punkt 5:

Lässt man sich die Grundschuld verbriefen („Grundschuldbrief“) kann man diese viel kostengünstiger beispielsweise bei einem Bankwechsel übertragen. Der Vorteil einer Briefgrundschuld ist der, dass für die Abtretung der Briefgrundschuld eine Grundbucheintragung nicht erforderlich ist, ein Abtretungsvertrag und die Übergabe des Briefs genügen. Die Übertragung ist ferner für Dritte nicht einsehbar (da ja keine Grundbucheintragung erfolgt) und man selbst als Eigentümer im Grundbuch steht („Eigentümergrundschuld“), obwohl der tatsächliche Gläubiger beispielsweise eine Bank ist.

Super! Herzlichen Dank für diese tollen Ergänzungen mit dem Einbringen der vielen persönlichen Erfahrungen!

Bei der Consorsbank muss man für ein Wertpapierkredit eine Schufa Klausel unterzeichnen – War bei mir damals so.

Hallo Community, hallo Gregor,

danke für deine Newsletter, die ich immer interessiert lese.

Ich habe schon seit Jahren verschiedene Kreditlinien aufgebaut und einen

SCORE von über 97,5 (geringes Risiko)- überprüfe ich regelmäßig ; ich habe derzeit

zu 1)

Ing diba- 25.000 Rahmenkredit

zu 2)

DKB- war früher mal mein Gehaltskonto: Dispo 5.000 und

Edekabank- Dispo 8.000 Kreditlinie (3faches Monatsgehalt)

Audibank – Dispo 1.000€; kostenlos, wenn mind. 1000 € monatlich in einer Summe eingehen (kein Gehalt notwendig)

—Ing- diba Dispo versuche ich demnächst mal zu beantragen…

zu 3)

DKB; Kreditkarte 2.000

Barclaycard- 12.000 Kreditlinie—-Gregor:… 😉 mehr geht also auch…

Amex Gold- Kreditlinie im Aufbau; derzeit 5.000 unproblematisch (Amex Gold, da ab einem Jahresumsatz von >12.000 man auch über Kostenfreiheit der Karte verhandeln kann und dann gute Versicherungen inklusive hat; mittlerweile ist die Amex ja alltagstauglich und ersetzt schon größtenteils meine ec- Karte)

zu 4) nutze ich nicht

zu 5) hier beleihe ich aus Sicherheitsgründen grundsätzlich nur bis zu 80% des Verkehrswertes;

mit Briefen habe ich schlechte Erfahrungen gemacht (eine Gläubigerin hatte den Brief „verlegt“ und mir angeblich ohne Nachweis zugeschickt; danach kam ein blödes und kostenpflichtiges Verlustverfahren) ; deshalb arbeite ich nur noch brieflos

Gesamt 1)-3) 58.000€

Durch geschicktes Handling nutze ich durchaus diese verschiedenen Kreditlinien gleichzeitig bis zu 20.000 und nutze dann bewusst deren verschiedene Zahlungsziele. So halte ich die Kosten minimalst.

Meine Hochachtung! Ganz, ganz toll aufgebaut! Herzlichen Dank für die Darstellung hier. Wird den einen oder anderen anregen 🙂

Bezüglich AMEX bekommen wird demnächst einen ausführlichen Gastartikel beigesteuert.

Hallo Agnes,

der sog. „Schufa-Basisscore“, auf den du dich beziehst, ist relativ nichtssagend und wird auch keiner Bank übermittelt. Mein Basisscore im 1. Quartal 2019 ist 98,67% und stieg in 2018 kontinuierlich von 97,44% (Q1) auf 98,41% (Q4).

AmEx und ING fragen den Bankenscore 2.0 ab, erstere regelmäßig, ING bei Beantragung. In 2018 hat die Schufa folgende Ratingstufen übermittelt:

2x G deutlich erhöhtes bis hohes Risiko

2x F zufriedenstellendes bis erhöhtes Risiko

1x E zufriedenstellendes bis erhöhtes Risiko

2x C geringes bis überschaubares Risiko

2x B sehr geringes Risiko

Santander fragt bei Beantragung den Bankenscore 3.0 und zwei individuelle Santander-Scorekarten ab. Monatlich bekommen sie pünktlich zum gleichen Stichtag den Bestandsscore für Banken übermittelt.

In 2018 hat die Schufa folgende Bestandsscore-Ratingstufen übermittelt:

4x G, 4x E, 2x D (alle „sehr geringes Risiko“). Im Januar und Juni erfolgte angeblich keine Übermittlung.

Insbesondere beim immer noch häufig verwendeten Bankenscore 2.0 sieht man in 2018 eine sehr weite Spannbreite an übermittelten Ratingstufen (B bis G), bei relativ gleichbleibendem bzw. sich leicht verbesserndem Basisscore.

Man muss die Erfüllungswahrscheinlichkeiten auch richtig interpretieren, nämlich „rückwärts“.

Beispiel: Bei einer Erfüllungswahrscheinlichkeit von 89.75% (Ratingstufe G im Bankenscore 2.0) liegt die Wahrscheinlichkeit eines Ausfalls also bei 10.25%! „Fast neunzig Prozent“ sieht auf den ersten Blick ja ganz OK aus, heißt dann aber im Umkehrschluss, dass statistisch betrachtet mehr als jeder zehnte Kredit an Kreditnehmer dieser Ratingstufe ausfällt…

Zu deinem Punkt 2)

Mehr als 2-3 Girokonten wirken sich nicht besonders gut auf die Schufa-Scores und die Bonitätseinschätzung von Banken aus. Auch Rahmen- und Ratenkredite von geringer Höhe sind nicht gern gesehen und werden auch von der Schufa entsprechend abgescored. An deiner Stelle würde ich die kleinen Fische (Audibank) kicken und mich auf deine großen drei konzentrieren: Edekabank, DKB, ING.

Zu deinem Punkt 3)

Ich denke der Verfügungsrahmen einer DKB-VISA oder AmEx-Karte ist nicht vergleichbar zu einem echten Kreditrahmen einer Barclay, Santander oder Advanzia. Man vergleicht hier Charge Cards mit Revolving Cards, mithin Äpfel mit Birnen. Während bei Charge Cards die Zahlung zum Abrechnungszeitpunkt gnadenlos IMMER fällig ist, hat mein bei Revolving Cards die Möglichkeit, tatsächlich Kredit in Anspruch zu nehmen (wenn auch zu miesen Kondition, weshalb man das tunlichst vermeiden sollte).

Zu deinem Punkt 5)

Bei mir sind es sogar nur 60%. Ich hoffe, du hast für die Kosten für den verschlampten Brief bei dem Verursacher schadlos gehalten. Ich hätte das auf jeden Fall getan, so etwas lasse ich mir doch nicht gefallen. Natürlich ist so etwas mit Unannehmlichkeiten verbunden, aber bei reibungslosem Ablauf bietet der Brief doch viele Zeit- und Kostenvorteile.

Toll! Sehr, sehr mehrwertig 🙂 Herzlichen Dank für diese höchst professionelle Erweiterung!

Hallo Martin S.,

danke für die ausführlichen Infos. Da ich regelmäßig meine Schufa Daten überprüfe, kenne ich die Branchenspezifischen Scores, die mitunter für jede Bank unterschiedlichen Kriterien unterliegen.

Bei der Beantragung der Amex Gold konnte ich dann auch feststellen, dass mein zuvor guter BankenScore 2.0. sofort auf 75% runtergestuft wurde; mittlerweile ist er auf fast 95% wieder angestiegen, aber das hat schon seine Zeit gebraucht. Darum habe ich auch noch keinen Dispo bei der Ing diba beantragt, weil man dort den gleichen BankenScore benutzt und sich dieser Score erst etwas erholen sollte; auch solche Ruhephasen sollte man einkalkulieren

Anm zu 2): Danke für die Hinweise zu Anzahl und Höhe von Kreditlinien

Anm zu 3) hier habe ich mein gut funktionierendes kostenminimales System entwickelt; die Kombi macht’s…mal schauen, was ich da umstellen könnte

Anm zu 5) na klar schadlos gehalten; trotzdem fand ich den Bürokratieaufwand zu hoch; ich arbeite mittlerweile sehr gut mit meinem (neuen) Bankberater zusammen und bekomme jetzt – das war ein Lernprozess auch für meine finanzierende Bank ;-)-sehr gute Konditionen, so dass ich keine so aufwändigen Vergleiche – wie früher- durchführen muss (man kennt ja seine Pappenheimer…) und deshalb nicht so oft etwas umschreiben musste

Zum Beleihungswert 60% oder 80%: das kommt auf die Anzahl der zu finanzierenden Objekte an; anfangs habe ich auch mit 60% gearbeitet; mittlerweile habe ich 6 Objekte und kann neue Objekte mit 80% gut abbilden, weil „ältere“ Objekte schon deutlich unter 50% liegen. Ich halte 100% Beleihung des Verkehrswertes für mich als zu hoch; so risikofreudig bin ich dann doch nicht. Ich versuche immer das Spannungsdreieck Liquidität, Rentabilität und Sicherheit stabil zu halten.

Hallo Agnes,

ich denke bei Punkt 5) reden wir aneinander vorbei. Du beziehst dich offensichtlich auf die klassische Immobilienfinanzierung mittels Hypothek.

Wir reden hier über grundpfandrechtlich besicherte Kredite zur freien Verwendung. Das heißt, die Immobilie dient nur als Sicherheit, das finanzierte Objekt kann etwas ganz anderes sein. Gregor besichert damit aktuell seinen Verfügungskredit. Morgen könnte er damit eine Schnäppcheninvestition besichern wollen. Der Vorteil des Briefes wäre dann, dass er einfach zu Bank A geht, seinen Brief abholt, bei Bank B einen neuen Vertrag unterschreibt und den Brief dort abgibt. Andernfalls müsste das Ganze notariell und übers Grundbuchamt gemacht werden, was nicht nur länger dauert (problematisch bei Schnäppchen, die nicht warten), sondern auch mehr kostet. Bei einer reinen Immobilienfinanzierung, die in der Regel auf eine lange Dauer angelegt ist (und bei dir mittlerweile nur noch über eine Bank läuft) ist der Aspekt natürlich vernachlässigbar.

Der Beleihungsauslauf ist übrigens nicht nur ein Sicherheitsaspekt, sondern hat auch direkte Auswirkungen auf den Kreditzins. Je niedriger der Beleihungsauslauf desto niedriger der Zins. Daher operiere ich mit 60%, mehr Bedarf habe ich (zur Zeit) auch nicht.

Anm. zu Pkt 2)

Ich kenne Fälle, die hatten 4-5 Girokonten und trotzdem einwandfreie Basisscores (sprich: kein Abfall auf unter 95%, sukzessiver Anstieg über die Quartale hinweg).

Auch Rahmenkredite mir geringerer Höhe wirken sich nicht wirklich nachteilig aus (bspw. 3000€)

Anm. zu Pkt 3)

Die BC Visa hat bei den Zahlplänen (ab 200€ Einkaufswert) einen Zins von oftmals 4,99%. Das ist günstiger als der Dispo der ING (aber teurer als ein normaler Kredit).

Nachtrag zu Barclaycard:

Ich habe sogar schon 40.000 € Kreditlimit gesehen (bei Bekannten, selber nutze ich Barclay seit 2008 nicht mehr), es geht also noch deutlich mehr als 10 oder 12 k€. 🙂

Wenn man eine Weile BC Visa-Kunde ist, bietet sich später die Möglichkeit eines BC-Dispo (Rahmenkredit) mit ähnlichen Konditionen. Vorteil: Da er als Zusatzprodukt von BC im gleichen Schufa-Reiter eingetragen wird, verändern sich die Scores eher marginal. So, wie wenn man bspw. Bei der DKB eine weitere Visa Card dazunimmt.

Wie wirken sich eigentlich 2 parallel laufenden Rahmenkredite (Ing und VW oder Ikano Bank) auf die Schufa aus?

Hallo by2019,

Danke für die Info bezüglich des Rahmenkredits bei Barclay. Als ich noch Kunde bei denen war, kann ich mich dunkel an entsprechende Rechnungsbeilagen erinnern, die das beworben haben. Wie sind denn die Konditionen konkret? Ich habe meinen Rahmenkredit bei der ING im Jahr 2006 eingerichtet (damals hieß er noch „Privatkredit“). Das hätte ich nicht gemacht, wenn die Konditionen bei Barclay günstiger gewesen wäre, denn bei denen war ich auch Kunde bis 2008. 😉

Wie sich 2 parallele Rahmenkredite auf die Schufa auswirken würde mich ehrlich gesagt auch extrem interessieren. 🙂 Auch ob der zweite genauso problemlos genehmigt werden würde.

Der ausgefüllte Antrag für die Volkswagenbank liegt seit November 2018 auf meinem Schreibtisch. Ich habe mich (noch) nicht getraut ihn abzuschicken. 🙂

Hey,

die Zinsen sind ähnlich hoch oder niedrig wie bei der normalen Teilzahlfunktion (z.B. 5,99% bei guten Bankenscores und Kundenhistorie) sowie den Zahlplänen der Visa-Card (zwischen 4,99% und 16,99% ist alles möglich).

Mein Zins für den Dispo ist vergleichsweise hoch. Ich wollte mir nach der dritten oder vierten Einladung aber grundsätzlich mal die Kreditlinie sichern, zumal sie ja im weiteren Verlauf der Kundenbeziehung automatisch erhöht werden kann (steht so im Antrag).

BC fragt regelmäßig die Bankenscores ab. Ich glaube, dass sich danach zum großen Teil die Zinssätze richten.

Der BC Dispo ist im Grunde eine abgespeckte Variante der BC Visa. Zahlpläne sind damit nicht möglich, die Kontoauszüge gibt es ausschließlich postalisch. Wer ihn mit 4,99-5,99% bekommen kann, hat eine günstigere Disporeserve als bei fast jeder deutschen Hausbank.

Der BC Dispo ist- bei einer BC Visa mit hohem Kreditrahmen- zwar nicht nötig, aber er macht das Kraut in der Schufa auch nicht fett.

Hallo,bezüglich mehrerer Rahmenkredite kann ich folgende Erfahrungen beisteuern.vor 2Jahren im Sommer habe ich bei der Ing den vollen Rahmenkredit beantragt und auch genehmigt bekommen.Schufa Bankenscore war da bei 97,08 .In November des selben Jahres wurde ich bei der VW Bank beim Rahmenkredit abgelehnt, der Bankenscore war da gestiegen auf 97,15.Im Januar vorigen Jahres habe ich bei der Ikano bank den Rahmenkredit beantragt(volle Summe) es wurde mir eine individuelle Summe in Höhe von 19000k vorgeschlagen für den Anfang, man kenne sich ja noch nicht so gut.diese nahm ich auch an, Bankenscore war da schon bei 97,50.die 2 Rahmenkredite hab ich heute noch und ich kann sagen bei mir haben die sich positiv ausgewirkt.Bankenscores waren im Januar dieses Jahr bei 98,02(2.0)und 98,57(3.0).Zumindest haben diese beiden die Dkb im Januar nicht davon abgehalten mir ein Privatdarlehen in Höhe von 10500k zu geben. Und ich habe da mein Hauptkonto mit 3fachen Dispo und auch auf Kreditkarte. Barclays hab ich auch noch mit 8500k Rahmen und einen Dispo von 5000k da.

Wundervoller Erfahrungsbeitrag, herzlichen Dank dafür!

… und natürlich super gemacht!

Danke. Das lässt den Schluss nahe, dass Rahmenkredite, ähnlich wie andere Konten- oder Kartenprodukte, nach einer gewissen Wartezeit genehmigt werden können. Einfach ein Jahr dazwischen warten und man geht mehr oder weniger auf Nummer Sicher.

Die Ikano-Bank hat einen recht reizvollen Rahmenkredit, allerdings finde ich das Kreditinstitut an sich nicht sonderlich reizvoll. Es hat ein bisschen was von „Gebuhrenfrei“… ihr wisst schon.

die Sache hat leider ab auch einige Haken.

Die Rahmenkredite sind zu teuer (z.B. DiBa 6%). Sie bewegen sich in etwa auf Dispo-Niveau.

Die Kreditrahmen der Kreditkarten sind zwar oft zinsfrei, aber man kann diesen nicht nutzen da dieser nur über den Karteneinsatz zur Verfügung steht.

Soweit ich weiß verlangt Barclaycard ordentlich Gebühren wenn man aus dem Kreditrahmen Geld auf ein Konto bucht.

Bei DKB, Advanzia usw. dies überhaupt nicht vorgesehen.

Die Kreditkarten können i.d.R. nur für Konsum genutzt werden. Wie Georg bereits sagte ist das aber keine gute Idee. Die Kreditlinie ist also nur eine Zahl auf dem Papier.

wieso muss man die Barclaykarte einsetzen um den Kreditrahmen nutzen zu können???man kann sich jederzeit maximal 5000k im Monat-sofern es der Kreditrahmen zulässt- auf sein Referenzkonto überweisen und das für 7,50 für die Überweisung und das ist aus meiner Sicht für 2Monate zinsfrei keine Horrorgebühr.

die 7,50 Euro sind fix, unabhängig welchen Betrag man sich überweisen lässt bzw. wie lange man den Kredit benötigt.

Wenn man vom Idealfall ausgeht, dann sind das 0,9% Zinsen. Nimmt man nicht die vollen 5000 oder hat das Geld weniger als 2 Monate zur Verfügung, so steigt der Zinssatz entsprechend schnell an.

Und das zweite NoGo hast Du genannt und war mir bisher nicht bekannt. Man kann maximal 5000 Euro bekommen.

Im Beitrag hier geht es doch darum wie man an möglichst hohe Verfügungsrahmen kommt.

Was nutzen einem 10.000 Euro oder mehr Rahmen bei Barclaycard wenn man maximal nur 5000 Euro als „echtes“ Geld bekommen kann?

Also wenn das nicht das nicht bestätigt was ich gesagt habe, also dass dieser Rahmen nur mit Karteneinsatz nutzbar ist, dann weiß ich auch nicht.

Der Beitrag heißt im Titel „Kreditlinien“. Darunter verstehe ich freie Verwendung was für mich auch die Verfügbarkeit einschließt.

Ich verweise noch einmal auf Georg mit der Aussage „nicht für den Konsum“. Gerade für Investments ist es schwierig eine Kreditkarte zu nutzen.

Wenn ich mehr als die 5000k möchte die zu überweisen gehen und zur Verfügung habe im Kreditrahmen dann renne ich halt jeden Tag zum Geldautomaten und hebe die max. 400Euro kostenfrei ab(so wie es Gregor beim Training der Karte beschrieben hatte) . Da kann ich auch meinen Kreditrahmen voll ausschöpfen.Ich z.B.habe bei Barclays auch noch einen Dispo in Höhe von 5000k und der hatt auch die 2Monate zinsfrei.

Da ich aber gesamt 75000k Kreditlinie(ohne comdirect wertpapierkredit eingerechnet) habe, muss ich mir das auch nicht antun.

Hallo,

ich bin vor ein paar Tagen auf Deine Seite gestoßen!

Wirklich toll alles!

Einige Erfahrungen, die Du hier schreibst konnte ich auch bereits machen. Einige neue Erkenntnisse habe ich nun erhalten, wo es sich lohnt direct loszulegen und sie umzusetzen.

Meine bisherigen Erfahrungen:

Seit Juli 2018 habe ich die Advanzia MasterCard Gold.

Mein anfängliches Kreditlimit lag bei 700 €.

Bereits dort hatte ich gelesen, dass man die Kreditkarte nutzen muss, damit sich das Limit automatisch erhöht.

Dies tat ich, anfangs viel mit Online-Transaktionen, in letzter Zeit vermehrt mit Bargeldabhebungen (trotz der sofort anfallenden Zinsen, da ich zurzeit einige Kosten habe), aber diese Zinsen sind vergleichbar mit anderen Banken.

1000 € kann man am Tag abheben, dieses zahle ich direkt bei meiner Sparkasse wieder ein.

Nun habe ich es immerhin auf 5000 € Kreditlimit geschafft. Bei mir wurde alle 3 Monate das Limit erhöht. Diesen Monat ist es wieder fällig, ich bin mal gespannt.

Ab dem 4ten des Monats, wenn die neue Abrechnungsperiode beginnt, nehme ich möglichst immer die Abhebungen vor.

Dann begleiche ich die Abrechnung komplett und belaste wieder fleißig.

So geht das Spielchen jetzt derzeit jeden Monat.

Bin gepannt auf die nächsten Erhöhungen.

Ich habe gelesen, dass einige damit schon ein Limit von über 10.000 € erreicht haben!

Dies kann jeder schaffen, auch mit geringer Bonität!

Jetzt bin ich mal gespannt, ob das auch mit der Barclaycard klappt.

Wie Du schreibst, ja anscheinend schon! Ich bin gespannt und werde es auch mal die nächsten Monate ähnlich praktizieren.

Durch die Advanzia habe ich jetzt jedenfalls ein sehr beachtliches Kreditlimit erreicht.

Auch beginne ich nun neue Girokonten zu eröffnen.

Sehr angeregt hat mich direkt die ING wegen des Dispos. Das werde ich direkt testen.

Noch überlegen muss ich mir, ob ich auch ein Konto bei der DKB eröffnen werde, aber wahrscheinlich schon! Gefällt mir sehr gut die DKB. Werde dann nur irgendwann mein Gehalt dort hinziehen, um auch dort einen hohen Dispo erreichen zu können.

So wird meine derzeitige Hausbank, die Sparkasse, langfristig nur noch die Funktion der „Einzahlbank“ einnehmen. Da ich noch unter 25 bin, entfallen dort die Kontoführungsgebühren etc.

Vielleicht finde ich bis irgendwann eine Lösung.

Es lohnt sich allemal sich mit solchen Dingen zu beschäftigen, um für „schlechte Zeiten“ vorzusorgen und dann direkt ein hohes Limit abrufen zu können!

Dies geht auch mit schlechter Bonität, man muss nur dran bleiben!

Auch komme ich hin und wieder um die Welt, sodass solche „Finanzprodukte“ viele Vorteile haben!

Ich kann es jeden ebenso ans Herz legen!

Klasse! Herzlichen Dank für dieses tolle Feedback mit den sehr wertvollen Schilderungen deiner eigenen Erfahrungen und dein Aufruf, denn ich 100% unterstützen kann. 🙂

Guten Tag, ich habe folgende Kreditlinien aufgebaut:

SPK (Hauptkonto) 40.000 Rahmenkredit (Comfortcard 5,99%)

ING 25.000 Rahmenkredit+6000 Dispo

VW Bank 8000 Rahmenkredit

DKB 1000 Dispo

MC Gold Advanzia 5000 Limit

S-Broker Wertpapierkredit (4,7%) 37.500 Euro.

Schufascore 97,5%

Kürzlich bei DKB (wo ich Aktivkunde aufgrund monatl. Überweisung von 700 Euro bin)Kredit über 50.000 Euro beantragt, wurde abgelehnt.

Habe mich mit Smava in Verbindung gesetzt, die haben einen Kontoabgleich+Selbstauskunft vorgenommen. Danach Telefonat,eine unwahrscheinlich nette und informierte Dame klärte mich auf: Mein Enkommen ist okay, ca. reichlich 2000 netto, kaum Ausgaben. ABER, ich habe viel zu viele Rahmenkredite in zu grosser Höhe. Auf meinen Einwand hin das die Rahmenkredite doch nicht so grossen Einfluss auf eine Kreditentscheidung hätten, eigentlich doch ein Merkmal meiner guten Bonität sind antwortete sie wörtlich: Im Normalfall nicht, aber es gibt 2 Banken bei denen vorhandene Rahmenkredite negativ gewertet werden,das sind Die DKB und ING!

Lieber Gregor oder auch andere Mitleser, vielleicht könntet Ihr die Aussage der Ddame von Smava bewerten?

Hallo Uwe,

das glaube ich nicht das die ING und Dkb vorhandene Rahmenkredite negativ bewertet bei Kreditbeantragung.Entweder war deine beantragte Summe zu hoch oder weil du das Dkb konto nicht als Hauptkonto nutzt.

Ich habe bei der Ing auch 25000+5000Dispo,bei der Ikanobank 19000 Rahmenkredit,die Barclaycard mit 11500 Limit und einen Rahmenkredit von 5000 da.Mein Hauptkonto ist bei der Dkb mit 6500dispo und 6500 Rahmen auf Kreditkarte. Im Januar dieses Jahres habe ich ohne Murren 10500Kredit bei der Dkb bekommen.

Hallo Heiko, vielen Dank für Dein Feedback!

Möglicherweise hast Du Recht!

Ich nutze das DKB Konto nicht als Hauptkonto. Mir wurde seitens der SPK welche mein Gehaltskonto führt ein grosszügiger Rahmenkredit (nennt sich Comfortcard) in Höhe von 40.000 Euro zu 5,9% eingerichtet.Dies hält mich wohl von einem Wechsel zur DKB ab.

Noch ein Argument pro SPK,mit deren Mastercard Gold (welche ich bei meiner Aufzählung bestehender Rahmenkredite nicht aufgeführt habe)kann ich auch weltweit kostenlos am Automaten Bargeld beziehen. Mein Limit beträgt hier 5000 Euro.

Diese „Argumente“ seitens der SPK erschweren mir einen Wechsel zur DKB).

Guten Abend zusammen, ich bin auch gerade dran mir eine Kreditlinie aufzubauen:

DKB Konto als Hauptkonto gesetzt. Nach 3 monatigem Gehaltseingang manuell den Dispo beim Girokonto auf knapp das 3-fache beantragt und am nächsten Bankarbeitstag schon genehmigt.

ING Girokonto vor etwa 2 Wochen beantragt und genehmigt.

Letzten Mittwoch dann den Dispoantrag ausgedruckt, Gehaltsabrechnung dazu und ab zur Post.

Heute Nachmittag war ohne Meldung oder Email bereits online mein gewünschter Dispo eingetragen.

Es läuft super!

Die Kreditlinie wächst und ich bin dran sie weiter Stück für Stück auszubauen 🙂

Klasse ^^

Zum Thema Wertpapierkredit:

Es gibt dieselbe Möglichkeit beim Smartbroker, nur dass dieser mit ab 2,25% p.a. günstiger ist als die Comdirect.

Da dieser Broker neu ist, könnte man für den Anfang dort ein Zweitdepot eröffnen.

Meiner Meinung nach hätte es Smartbroker verdient genauer in Augenschein genommen zu werden in einer Sonntagsmail 😀

Zum Thema ING Rahmenkredit:

Hat bei mir mit 25000,- geklappt. Mein SCHUFA-Basisscore ist zwar nicht absolut top (wegen Besitz von vielen Girokonten und Kreditkarten), aber meine allgemeine SCHUFA-Kredit-History ist einwandfrei. Das Einkommen passt auch, und somit sind alle Voraussetzungen erfüllt. Bin sehr zufrieden. Habe damit einen unatraktiven Altkredit abgelöst. Habe seit 3 Monaten die ING zu meinem Hauptkonto gemacht, nachdem es seit 10 Jahren mein Zweitkonto war. Habe schon seit rund 20 Jahren bei der ING das Extra-Konto (Tagesgeld) und Depot.

Zum Thema Advanziacard:

Trotz der hohen Sollzinsen ist es eine sehr gute ergänzende Kreditkarte, die absolut kostenlos ist, wenn man die Fristen einhält. Habe bisher nur positive Erfahrungen damit gemacht.

Zum Thema Barclaycard:

Ich bekam nach mehreren Monaten Nichtnutzung einen Brief per Post nach Hause, wo mir die Reduzierung meiner Kreditlinie auf nur noch 500,- angedroht wurde, wenn ich die Karte nicht innerhalb der nächsten Wochen wieder nutzen würde. Nach einmaliger Nutzung war wieder alles ok. Somit stimmt es, dass Barclaycard Kreditrahmen bei Nichtnutzung verringert. Bei meinen Beobachtungen ist es nicht notwendig den gesamten Kreditrahmen auszunutzen, sondern die Karte überhaupt mal zu nutzen. Mein Kreditrahmen verringerte sich überhaupt nicht, auch bei nur sehr geringer Nutzung. Lediglich Nichtnutzung als „Schubladen“-Karte ist bei Barclay nicht gerne gesehen. Ich habe mir daher angewöhnt, wenigstens einmal im Monat die Barlaycard einzusetzen, und wenn es nur mal eine Pizzabestellung ist. 🙂

Fazit:

Wer eine positive Selbstkontrolle pflegt, dem kann ich nur ans Herz legen, sich in guten Zeiten solche Kreditlinien zuzulegen. Auch Leute die ablehnend gegenüber Fremdkapital sind, sollten sich dies nochmal überlegen. Kreditlinien haben nicht immer etwas mit Schulden zu tun. Manchmal ist eine überraschende Reparatur am Haus oder Auto notwendig und man will nicht gleich an seine Geldanlagen ran oder gar die Goldene Gans schlachten. Da ist ein bereits bestehender Kreditrahmen sehr angenehm. Wenn man weiss, dass man sowieso auf anderer Seite Guthaben besitzt, die im Notfall den Kredit ausgleichen könnten, ist es um so besser. Ich handhabe es immer so, dass ich mir selbst niemals mehr Kredit genehmige, als ich im Notfall in Form von Guthaben anderweitig besitze und im Worst-Case-Szenario meine Schulden sofort ausgleichen könnte. Irgendwie mag ich aber keine Dispo’s bei Girokonten. Das ist so eine Marotte von mir. 🙂

Mein nächstes Vorhaben ist ein Konto bei der Comdirect zu beantragen. Dazu möchte ich mir ein zusätzliches Depot anlegen und bei genügend Einlage den Wertpapierkredit beantragen. Mal sehen, ob es klappt.

Super, vielen Dank lieber Andreas über für diese schöne Ergänzung und Aktualisierung. Viel Erfolg mit dem Projekt Comdirect. Beantragung über den Weg des Depots als Erstprodukt würde ich ebenso machen.