Vermögensaufbau für Kinder und Jugendliche

Der Vermögensaufbau für Kinder und Jugendliche ist einfach. Insbesondere, wenn Sie Mama oder Papa sind, denn man braucht Sie zur Kontoeröffnung.

Manchmal müssen erst Heranwachsende die Eltern überzeugen, ein Konto zu eröffnen, damit Junior bereits in jungen Jahren mit dem Vermögensaufbau starten kann.

Das Wichtigste ist die Zeit!

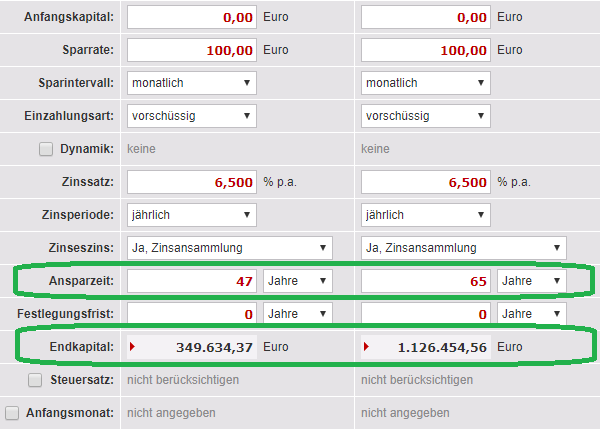

Das Wichtigste beim Vermögensaufbau ist die Zeit. Sie haben bestimmt schon mal vom Zinseszinseffekt gehört und deswegen wird ihnen nachfolgende Beispielrechnung nicht unbekannt vorkommen:

Mal angenommen, Sie finden eine Anlageform, die im Schnitt 6,5 Prozent jährlich generiert – dann wird ein Baby bis zum vorgezogenen Renteneintritt Millionär. Wird erst mit der Volljährigkeit begonnen, ist es dennoch ein stattliches Vermögen. Aber eben nur ein Bruchteil dessen, was möglich wäre! Quelle: zinsen-berechnen.de

Möchten Sie, dass Ihr Kind Millionär wird?

Falls Sie als Oma oder Opa den Artikel lesen, lesen Sie bitte gedanklich Enkelkind. Sie können zwar die Sparraten übernehmen, aber für die Kontoeröffnung werden Mama und Papa bzw. der/diejenigen Erziehungsberechtigten benötigt. Mehr dazu weiter unten im praktischen Teil der Umsetzung.

Was wird die heutige Entscheidung für Ihr Kind bedeuten?

Mal angenommen, der Vermögensaufbau beginnt gleich mit der Geburt und wir unterstellen wieder 100 Euro monatlich bei 6,5 Prozent Rendite:

- Das Kind hätte mit Volljährigkeit gut 38.000 Euro und hätte eine ausgezeichnete Basis für den eigenständigen Lebensweg.

- Würde es die Sparraten ab dem 18. Geburtstag weiterführen, wird es noch vor dem gesetzlichen Renteneintrittsalter Millionär.

- Selbst wenn nach dem 18. Geburtstag keine weiteren Einzahlungen mehr erfolgen, aber der Vermögensstock auch nicht angerührt wird, lässt sich bei gleichbleibender Rendite ein Endkapital von knapp 600.000 Euro errechnen.

Hätten Sie sich gewünscht, dass Ihre Eltern das für Sie gemacht hätten?

Ja, ich hätte mir das sehr von meinen Eltern gewünscht. Meine Eltern haben für mich ein sicheres, aber schlecht verzinstes Sparbuch angelegt und ich durfte ein paar hundert Euro (damals noch D-Mark) zum 18. Geburtstag übernehmen. Okay, meine Eltern waren keine Finanzexperten, haben aber sonst viel richtig gemacht.

Aber mit einer richtig gut getroffenen Entscheidung, der Einrichtung und es anschließend automatisiert laufen zu lassen, wäre das Ergebnis ein anderes gewesen.

Mein Vermögen habe ich mir ab dem Erwachsenendasein selbst aufgebaut.

Bei meinen Kindern ist das anders.

Sie waren keine 10 Tage alt, da war der erste Investmentsparplan schon angelegt.

Sobald Sie die Geburtsurkunde in den Händen halten, können Sie loslegen. Zur Depoteröffnung – ein schlecht verzinstes Sparbuch scheidet für mich aus Erfahrung aus – benötigen Sie nichts weiter als die Geburtsurkunde des Kindes sowie die Personalausweise der Erziehungsberechtigten. Einfach, oder?

Was habe ich für meine Kinder gemacht?

Jedes meiner drei Kinder hat ein Junior-Depot bei der Comdirect. Für mich ist die Comdirect die beste depotführende Bank für den langfristigen Vermögensaufbau. Ich habe dort bereits seit dem Jahr 2009 mein eigenes Depot für den langfristigen Vermögensaufbau.

Sind Sie an der konkreten Umsetzung interessiert?

Umsetzung Schritt für Schritt

1. Eröffnung des Junior-Depots

Gehen Sie über diesen Link ► www.comdirect.de/junior-depot und beginnen Sie den Eröffnungsprozess, indem Sie auf den Button „Jetzt Junior-Depot eröffnen“ klicken.

Sie geben dort die persönlichen Daten von Kind sowie von Mama und Papa bzw. vom Erziehungsberechtigten an.

Im Antragsprozess werden Ihre bisherigen Wertpapiererfahrungen abgefragt. Das ist gesetzlich vorgeschrieben. Machen Sie die Angaben so wie sie sind, selbst wenn Sie bisher überhaupt keine Erfahrungen im Wertpapierbereich haben. In unserem Programm zur finanziellen Freiheit können Sie dazulernen. 🙂 Irgendwann fängt jeder mal bei null an. Es ist ein Lern- und Erfahrungsprozess.

Sind alle Angaben fertig, gibt es ein paar Seiten auszudrucken und zu unterschreiben. Die meisten Eltern wählen die Legitimation über PostIdent. Zur Legitimation wird eine Kopie der Geburtsurkunde oder eine Geburtsbescheinigung dem Brief beigelegt. Am besten alles zusammen kostenfrei mit dem PostIdent zur Bank senden.

Falls Sie bereits Comdirect-Kunde sind, genügt es, handschriftlich einen Hinweis wie beispielsweise so anzubringen:

Wenn Sie mehrere Kinder haben, wiederholen Sie den kompletten Vorgang. Leider muss man alle Daten neu eingeben.

Wenige Tage später bekommen Sie mehrere Briefe der Comdirect mit den Zugangsdaten zum Junior-Depot.

2. Sparpläne einrichten

Wie man im Online-Banking einen Sparplan anlegt, können Sie dieser Anleitung am Beispiel der Aktie Berkshire Hathaway entnehmen.

Bei der Comdirect kann man derzeit 138 Einzelaktien ab 25 Euro regelmäßig besparen. Wir arbeiten gerade daran, dass noch mehr Aktien sparplanfähig werden.

Wenn Sie sich mit einzelnen Aktien noch zu wenig auskennen, macht es vielleicht Sinn, einen Fondssparplan oder ETF-Sparplan einzurichten, damit der Vermögensaufbau gleichzeitig in einer Vielzahl von Aktienunternehmen stattfindet. Natürlich gibt es auch Anlageprodukte auf Rohstoffe und Anleihen.

Falls Sie sich monatlich keine 25 Euro leisten können, dann lassen Sie eben den Sparplan zwei-monatlich oder vierteljährlich ausführen. Das wären dann 12,50 Euro bzw. 8,33 Euro pro Monat. Das kann vorkommen, wenn Sie beispielsweise mehrere Kinder haben.

Wichtig ist, dass der Vermögensaufbau überhaupt gestartet wird!

Finanzierung des Sparplans

Es gibt zwei Möglichkeiten:

- Legt man einen Dauerauftrag auf das Verrechnungskonto vom Junior-Depot, kann man die Ausführung des Sparplans von dort abbuchen lassen (man kann diese Kontonummer beispielsweise an die Großeltern geben und diese richten einen Dauerauftrag ein) oder

- man lässt die Ausführung der Sparpläne vom elterlichen Girokonto per Lastschrift abbuchen.

Bei meinen Kindern überweisen einen Teil die Großeltern und einen Teil ich auf die Verrechnungskonten der Junior-Depots. Von dort wird abgebucht. Einfach.

Fragen dazu und zur Depoteröffnung allgemein gerne via Kommentarfunktion

In was investieren?

Diese Entscheidung dürfen Sie selbst treffen! Sie dürfen sich aber gerne von uns und anderen smarten Bankkunden inspirieren lassen. Tauschen Sie sich einfach über die Kommentarfunktion am Ende der Seite aus.

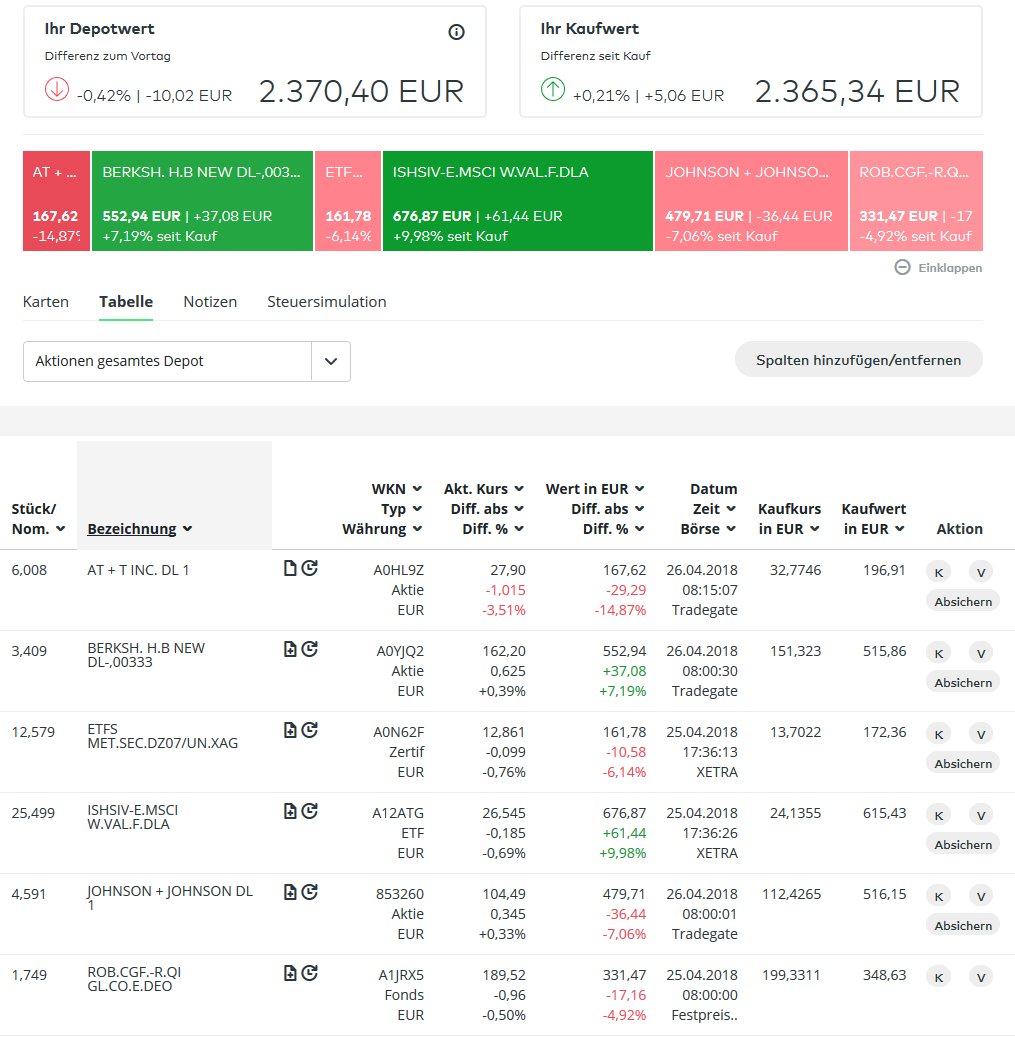

Als Anregung ein Bildschirmfoto aus dem Junior-Depot meiner jüngsten Tochter:

Bestimmt habe ich nicht alles richtig gemacht, aber ich mache überhaupt etwas. Man kann nie 100%ig richtig liegen und den Erfolg werde ich erstmals zum 18. Geburtstag des Mädchens ablesen. Das ist hier nur ein aktueller Zwischenstand mit rot und grün und je nachdem, wo Sie finanziell stehen, sind 2.300 Euro für ein dreijähriges Mädchen nicht schlecht. Bei den größeren Geschwistern sind die Depots bereits fünfstellig.

Sie sehen, ich habe mich für eine Mischung aus Aktien und Fonds entschieden.

Bitte schreiben Sie für mich und zur Inspiration nachfolgender Leser für welche Wertpapiere Sie sich entschieden haben oder entscheiden würden.

Außerdem bin ich interessiert, ob Sie aufgrund dieses Artikels ein Junior-Depot eröffnet haben, es planen oder vielleicht sogar schon davor gemacht haben?

Warum machen wir Eltern das? Weil wir unsere Kinder lieben und uns wünschen, dass es Ihnen (noch) besser geht als uns!

Das ist ebenso der Antrieb, welcher unsere Gesellschaft immer weiter aufsteigen lässt.

Bereit für den nächsten Schritt?

Ergänzende Artikel:

- Depotkonto für Erwachsene eröffnen (Comdirect)

- Passives Einkommen durch Kapitalerträge

- Girokonto für 14- bis 17-Jährige (Geheimtipp)

- Für Comdirect-Neulinge: 9 Gründe dafür und einer dagegen!

Gedanken zum heutigen Artikel per Video:

Weiterempfehlung des Artikels ausdrücklich erwünscht 🙂 Danke!

![Kontopaket [weitere Infos hier klicken]](https://i.optimalb.de/dk/kontopaket-335hoch-a.jpg)

Sehr guter Artikel. Aber eine einfache Frage stellt sich mir noch. Will ich meinem 18 jährigen Kind ein Depot über paar Hundertausend Euro übergeben. Das könnte es ja im jugendtlichen Leichtsinn komplett verschwenden oder?

Wichtiger noch als der Sparplan ist doch sein Kind finanziell zu bilden. 😉

Bingo! Das Elternhaus hat ja in den ersten 18 Jahren großen Einfluss auf das späteren Verhalten des Nachwuchses.

Mit 18 ist man eben volljährig und selbst fürs Handeln und Unterlassen verantwortlich.

Dazu fällt mir spontan das hier ein:

https://www.blick.ch/news/ausland/vater-ueber-ferrari-abfackler-nidal-b-er-ist-ein-nichtsnutz-id4047923.html

Ich würde meinem Sohn das Geld erst geben wenn er 30 ist.

Auf das worauf wir uns konzentrieren, dass verstärken wir. Das fällt mir dazu ein. 😉

Bei den monatlichen Sparbeiträgen würde ich einen vermögensverwaltenden ETF nehmen.

z.B.

Arero oder Comstage ETF703

Wenn das eh jahrzehnte lang liegenbleibt:

Vanguard FTSE All-World UCITS ETF

WKN A1JX52

billiger bei dieser Streuung geht nicht

Kann aber sein, dass dieser nicht in einen Sparplan geht.

Dann vielleicht einen ETF auf MSCI All Countries

Mehrere ETFs (Aufwand), aktive Fonds (laufende Kosten) oder gar Einzelaktien (Kosten, Riskostreuung) machen meiner Meinung nach keinen Sinn.

Der Vanguard FTSE All-World UCITS ETF

(ISIN IE00B3RBWM25 / WKN A1JX52) ist u.a. bei comdirect, ING-DiBa und DKB sparplanfähig. Ein gutes Tool zum Prüfen auf Sparplanfähigkeit finden Sie hier:

https://www.justetf.com/de/etf-sparplan-vergleich

Aber aufgepasst, die Daten sind nicht immer aktuell.

Zum Vanguard FTSE All World: er enthält mid und large caps, keine small caps.

In den USA wird ein „Total World Stock“-ETF vertrieben, der zusätzlich auch noch small caps enthält. Sehr große Streuung! Leider derzeit nicht auf dem deutschen/europäischen Markt erhältlich.

Jedoch hat jemand aus dem comdirect-Forum eine Anfrage an Vanguard gestellt, siehe hier (den Thread habe ich damals eröffnet):

https://community.comdirect.de/t5/Wertpapiere-Anlage/Sparplanwunsch-Vanguard-FTSE-All-World-UCITS-ETF/td-p/16366/page/2

Vanguard antwortete wie folgt:

„Currently there is no plan to offer this ETF in the near future, however I will be sure to pass on your feedback to the relevant Sales teams.“

Wie kann man Vanguard am besten zeigen, dass das Produkt auch in Europa nachgefragt wird? Kann vielleicht Gregor da was machen? Er hat immerhin eine große Fanbase und guten Kontakt zu comdirect.

Na Gregor, wie schauts aus?

Statt Arero könnte man auch das Weltsparen ETF-Portfolio in Betracht ziehen.

Für Leute, die sich um fast nicht selber kümmern möchten, mit 0,5% TER auch relativ günstig:

https://www.weltsparen.de/etf-portfolio/

Für größere Vermögen gehts natürlich günstiger, dann ist aber etwas Handarbeit angesagt.

Interessanter Thread hierzu:

https://www.wertpapier-forum.de/topic/53239-weltsparen-etf-portfolio/?page=1

Ja, könnte es. Aber erstens ist das Kind mit 18 Jahren selbst für sich verantwortlich und zweitens sollte man dem Kind bis dahin beigebracht haben das Geld nicht sofort auf den Kopf zu hauen. Falls man das seinem Kind nicht zutraut, kann man ja auch länger warten, bis man dem Kind das Geld gibt… Da ist gesunder Menschenverstand und Vertrauen gefragt…

Hallo Gregor,

interessante Sache – aber „wie schütze ich das Kind vor dem Vermögen und das Vermögen vor dem Kind“?!

Da fehlt noch ein Schutzmechanismus, wie so eine Art Familienstiftung.

Der Jung-Erwachsene unterliegt ja auch äusseren Einflüssen und Verlockungen und muss unsere Philosophie später gar nicht teilen.

80% dieser Anlagen sind zuvor verkonsumiert in der „Sturm- und Drang-Zeit“ – simples Pareto-Prinzip.

Es fehlt da einfach eine grundlegende Finanzbildung für die Kids und angehenden Vermögenden.

Hallo Gregor,

zunächst einmal ein großes Lob an dein Engagement. Mit Begeisterung lese ich jeden Sonntag deine Mail.

Auch ich hätte mir gewünscht, das meine Eltern mehr aus meinem Geld gemacht hätten. Das allgemeine Finanzwissen war leider zu der Zeit wenig ausgeprägt, mein Papa hatte nicht mal VL. Es gab Garantiefonds mit bezahlter Sicherheit und Tagesgeld und das war zu jener Zeit wohl auch nicht verkehrt. Nach dem Tod meiner Oma kam dann ein Bausparvertrag, ein Haus und ein paar Aktien dazu, was dann auch nur !verwaltet! wurde.

Meine ersten Finanzaktivitäten, die ich mir natürlich erst aneignen mußte, habe ich 1979 mit Beginn der Berufsausbildung mit VL und Bundesschatzbriefen ( bis zu 11% Rendite ) gestartet.

Etwa 2010 habe ich die Verwaltung des Familienvermögens übernommen, alle Garantiefonds und Tagesgeldkonten liquidiert, in Aktien angelegt und bis zum August 2017 ca. 40% erwirtschaftet.

Für meine Kinder hatte ich die Finger überall drin: Genossenschaftsanteile bei der Volksbank ca. 6% im Durchschnitt, Bundesschatzbriefe bis 8 % Rendite, 4% auf Führerscheinsparbücher ( bis zu einer Summe von 2.500 € eingeschränkt ) und Girokonten, die zu Beginn bis zu einem Guthaben von 1.500 € mit 3 % vierteljährlich! verzinst wurden. Alles Schnee von gestern, aber es war eine gute Zeit!

Zur Zeit findet man in den Depots meiner Kinder den Fond

A2AQJY, das Zertifikat UBS1FP, Aktien wie Allianz, Aurelius, Fuchs Petrolub, Nestle, Statoil, Wirecard usw.

Wenn es denn mal Enkel geben sollte, würde ich definitiv wieder versuchen, das beste aus dem Markt herauszuholen! Das Junior-Depot könnte dann durchaus interessant werden.

Super Gudrun,

mit großer Freude habe ich deinen Weg gelesen und natürlich auch die Investments. Herzlichen Dank für diese tolle Beteiligung!

Hallo Gregor,

Ich habe meinen Kindernauch kurz nach deren Geburt ein Depot bei der comdirect eröffnet. Da läuft auch ein Aktiensparplan. Ab und zu kaufe ich auch direkt ein paar Aktien rein wenn es grad ne gute Gelegenheit ist. Manchmal kaufen sie auch von Ihrem Taschengeld ein paar Aktien und freuen sich dann, wenn sie Dividende bekommen (wie zum Beispiel von McDonalds).

Wichtig ist natürlich den Kindern ein solides finanzielles Grundwissen mit auf den Lebensweg zu geben, damit sie später damit auch umgehen können.

Ich habe den Kindern jeweils zwei Depots eröffnet. Das kleinere davon werde ich Ihnen zu Ihrer Volljährigkeit zur Verfügung stellen. Damit können sie dann selbst Erfahrung sammeln. Auf dem zweiten werde ich meine schützende Hand halten solange bis ich mir sicher bin, das sie wirklich die Verantwortung dafür übernehmen können.

Aber da habe ich ja noch mind. 10 Jahre Zeit. 🙂

Gruss Seb

Tolle Lösung! Danke!

Vielleicht auch etwas für @Martin.

Hallo Gregor,

wieder einmal ein toller Artikel von Dir.

wenn man kinder hat sollte man ihnen unbedingt das finanzielle Grundwissen beibringen. Wie Seb es macht finde ich toll, mit 18 einen kleineren Teil davon, das kleiner Depot überlassen und später das größere Teil, bis man sicher ist, dass die Kinder wirklich selber die Verantwortung übernehmen können. Wir haben keine Kinder. Fondssparplan oder ETF-Sparplan würde Du dies auch älteren Menschen mit keiner Erfahrung mit Aktien empfehlen. Je älter man wird, je weniger Zeit zum Sparen bleibt natürgemäß. Ich bin am überlegen, Anfang des nächsten Jahres, wenn der Sparplan bei der Volksbank Mittweida abläuft, ob ich 50 Eur in einen Fondssparplan oder ETF-Sparplan ansparen soll, oder eben den Sparplan der DKB nutzen für derzeit 0,1 % Zinsen soweit ich gelesen habe. Ich weiß in dem Artikel geht es um Vermögensaufbau für Kinder und Enkenkinder, aber ich dachte in dem Zusammenhang ich frage einfach mal nach. Werner

Hallo Werner,

also ich würde eher nicht die 0,1 % der DKB machen, das ist viel zu wenig. Selbst die Visa-Karte der DKB bringt schon das doppelte und ist flexibel. Aber auch 0,2 % ist nicht der Hammer. Sicherlich besser als nix, aber je nach Zeithorizont sind Anlagen in ETFs sicherlich besser. Aber da ist halt der Zeitfaktor wichtig wann man wieder ans Geld ran muss.

Lg Seb

Genau wie Seb gesagt hat: 0,1 % ist kein Vermögensaufbau. Die Inflationsrate ist ja wesentlich höher. Als Notgroschen für eine jederzeit nutzbare Reserve ist es okay.

Vermögensaufbau benötigt Sachwerte, die in der Lage sind selbst Werte zu produzieren. Also selbst wertvoller werden. Das sind in klassischer Weise gut arbeitende Unternehmen.

Ich finde das schrittweise heranführen an die Finanzwelt auch eine Gute Idee. Finanzielle Bildung ist wichtig. Selbst wenn einen die Eltern nicht viel Finanzielle Starthilfe geben können. Wenn ihr Kind einen guten Umgang mit Geld lernt kann es sehr viel daraus machen!

Ich finde den Artikel ganz schlecht, da die Steuerlichen Aspekte ganz ausser Acht gelassen wurden. Vermögen auf Kinder übertragen, NV Bescheinigung usw.

Hallo Harald,

In diesem Artikel geht es ja im Wesentlichen um einen Sparplan von z.B. 100 € monatlich und in möglichst jungen Jahren. Da braucht es schon eine ganze Weile bis der Freibetrag ausgeschöpft ist und eine NV-Bescheinigung sinn macht. Auch ist das Ziel dieses Programm nicht so sehr auf steuerliche Gegebenheiten tiefer einzugehen, sondern vielmehr verschiedene Möglichkeiten für den Vermögensaufbau aufzuzeigen.

Andererseits gibt es ja auch diese Kommentarfunktion um auch auf die steuerlichen Aspekte hinzuweisen.:)

Liebe Grüsse

Seb

Also ich habe noch ein paar gut verzinste Altverträge und somit kommen wir leicht über die 1602€ Freistellung, also Vermögen auf die Kids übertragen( bekommen es eh irgendwann) und die dürfen dann durch die NV Bescheinigung pro MONAT ca 425€ Zinsen kassieren. Aufpassen !!! Das Geld muss wirklich den Kids gehören und nicht Über 425€ sonst müssen sie sich selbst Kranken versichern, so in etwa funktioniert es grob

Liebe Grüße

Super Artikel.

Auch wenn es bei mir noch ein wenig hin ist, das ich diesen Artikel umsetzen werde, finde ich das Aufzeigen der Möglichkeiten und des Zinseszinseffekts immer wieder wichtig.

Gerade der Zinseszinseffekts wird von vielen leider so oft unterschätzt und ein Tool wie zinsen-berechnen.de verdeutlicht das sehr schön!

Hallo Richard

Toller Artikel. Mit der Uebernahme der Commerzbank, wuedrest du weiterhin das Depot der comdirect empfehlen? Oder eher ein anderes Depot z.B. bei DKB, ING oder Consors?