Sparkonten in Deutschland

Einleitung: Die Angst vor Inflation steckt unterbewusst in der deutschen Gesellschaft, da es im vorherigen Jahrhundert zwei große Inflationen mit einer totalen (1923) und einer sehr starken (1948) Geldentwertung gab. So findet man gerade bei älteren Leuten neben Sparkonten Gold und Immobilien als alternative Sparform.

Mit der Bundesbank zog in Deutschland eine stabile Geldpolitik ein, die den Deutschen mit der D-Mark über Jahrzehnte eine der stärksten und stabilsten Währungen der Welt bescherte.

Die lockere Geldpolitik der Europäischen Zentralbank konnte bisher die Deutschen nicht von ihrem liebsten Anlageprodukt, dem Sparkonto, wegführen.

Auf dieser Seite finden Sie alles Wichtige über Sparkonten in Deutschland

3 verschiedene Arten von Sparkonten

Die Sparkonten kann man grob in drei verschiedene Klassen einteilen:

- Sparbuch (modern: Sparcard)

- Tagesgeldkonto

- Festgeldkonto (manchmal Termingeld genannt)

Jedes Sparkonto wird im Detail vorgestellt und die Vor- und Nachteile werden aufgezeigt.

1. Sparbuch

Das Sparbuch ist das historisch älteste Sparkonto in Deutschland. Früher wurden die Konditionen sogar per Gesetz geregelt. Dieses Gesetz ist schon lange aufgehoben, doch einige Bestandteile davon haben die Banken bis heute in ihren Bankbedingungen festgeschrieben.

Allgemeine Konditionen von Sparbüchern

- keine Mindestanlagesumme (es können Beträge von 0,01 bis mehrere Millionen Euro eingezahlt werden)

- Guthaben wird verzinst (der Zinssatz ist von Bank zu Bank verschieden, jedoch ziemlich niedrig)

- die Kündigungsfrist beträgt 3 Monate; ohne das Sparbuch aufzulösen, können monatlich bis zu 2.000 Euro abgehoben werden

- kostenlose Kontoführung

Fast jede Bank eröffnet für in- und ausländische Kundschaft Sparbücher.

Sparcard – die moderne Form des Sparbuchs

Weil das Sparbuch nach Einführung der Tagesgeldkonten (nächste Vorstellung) Ende der 1990er-Jahre nicht mehr so attraktiv war und viele Kunden vom Sparbuch einer lokalen Bank zum Tagesgeldkonto einer Internet-Bank mit höheren Zinsen wechselten, entwickelten einige Banken das Sparbuch zur Sparcard weiter.

Die Deutschen Bank hat zwar nicht das beste Angebot, versteht es aber, gute Werbung zu machen.

Statt eines kleinen Heftchens, wie es beim Sparbuch üblich war, kommt die Sparcard im Bankkartenformat. Mit dieser Karte kann man am Automaten Bargeld abheben, aber nicht direkt in Geschäften bezahlen.

Bei einigen Banken sind sogar Abhebungen von Bargeld im Ausland gebührenfrei.

Vor- und Nachteile von Sparbüchern / Sparcards

|

|

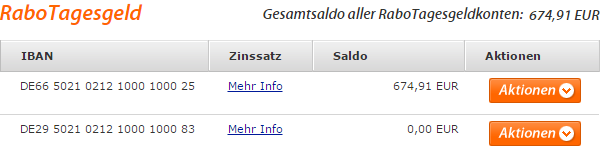

2. Tagesgeldkonto

Das Tagesgeldkonto ist eine Weiterentwicklung des Sparbuchs. Tagesgeldkonten werden hauptsächlich online geführt. Es gibt weder ein Heftchen noch eine Karte zu diesem Konto.

Die Einzahlung erfolgt durch Überweisung von einem Girokonto (bei den meisten Banken ist es egal, wer der Inhaber des geldsendenden Girokontos ist). Rückzahlungen erfolgen ausschließlich auf das bei der Tagesgeldbank hinterlegte Girokonto des Inhabers des Tagesgeldkontos. Dieses Girokonto wird Referenzkonto genannt.

Allgemeine Konditionen von Tagesgeldkonten

- keine Mindestanlagesumme (es können Beträge von 0,01 bis mehrere Millionen Euro eingezahlt werden)

- Guthaben wird meist besser verzinst als auf dem Sparbuch

- keine Kündigungsfrist (Sie können Ihr Geld jeden Tag in voller Höhe auf Ihr Referenzkonto überweisen)

- Kontoführung kostenlos

Nicht jede Bank in Deutschland bietet Tagesgeldkonten an. Tagesgeldkonten findet man vor allem bei Online-Banken, wobei sich die Zinsen in der Höhe und in der Häufigkeit der Zinsgutschriften (täglich, monatlich, quartalsweise oder jährlich) unterscheiden.

Man findet eine ganze Reihe ausländischer Banken in Deutschland, die Tagesgeld anbieten, oft mit höheren Zinsen als bei deutschen Banken. Diese ausländischen Banken sind nach Deutschland gekommen, um Spargelder (Kundeneinlagen) zu sammeln. Deutschland ist eben ein Volk von Sparern!

Vor- und Nachteile von Tagesgeldkonten

|

|

⇒ Tagesgeldkonten im Vergleich ansehen

Tagesgeldkonten werden mittels Online-Banking durch den Kunden selbst verwaltet. Zahlungsverkehr kann jedoch nur zum eigenen Girokonto oder zu Umbuchungen innerhalb der Bank (anderes Tagesgeldkonto, Festgeldkonto) genutzt werden.

3. Festgeldkonto

Das Festgeldkonto unterscheidet sich vom Tagesgeldkonto in der Verfügbarkeit und der Mindestanlage. Beim Festgeld schließt man einen Vertrag mit der Bank, in dem festgelegt wird, wie lange das Geld bei der Bank bleibt und welchen Zinssatz man dafür bekommt. Deswegen wird es bei Banken gerne auch Termingeld genannt.

Beispielsweise schließt man bei einer Bank ein Festgeldvertrag in Höhe von 5.000 Euro mit einer Laufzeit (= Dauer der Anlage) von 2 Jahren ab und erhält dafür jährlich eine Zinsgutschrift von 100 Euro. Das wäre ein Zinssatz von zwei Prozent.

Laufzeiten zwischen einem Monat und zehn Jahren sind in Deutschland möglich. Die meisten Verträge werden jedoch zwischen einem und fünf Jahren abgeschlossen. Während der Laufzeit kommt man nicht ans Geld. Dafür ist der Zinssatz meist höher als beim Tagesgeld, weil man auf die tägliche Verfügbarkeit verzichtet.

Es macht vor allem Sinn, ein Festgeldkonto anzulegen, wenn man künftig ein niedrigeres Zinsniveau befürchtet und das Geld vorübergehend nicht benötigt. Der bei Abschluss des Vertrags vereinbarte Zinssatz bleibt beim Festgeld gleich. Beim Tagesgeld ändert sich die Verzinsung je nach Marktlage.

Achtung beim Auslaufen des Festgeldes

Festgeld-Tipp: Laufzeitende im Terminkalender vermerken.

Manche Banken legen das Festgeld nach Beendigung des Vertrags – im oben genannten Beispiel nach zwei Jahren – automatisch wieder auf zwei Jahre an, wenn von Ihnen keine Kündigung kommt.

Das geschieht zum dann gültigen Zinssatz. Dieser kann besser oder schlechter sein als heute. Andere Banken überweisen Ihnen das Geld zurück oder parken es auf einem täglich verfügbaren Tagesgeldkonto.

Am besten notieren Sie sich das Ablaufdatum eines Festgeldkontos in einem langfristigen Kalender und informieren sich bei Ihrer Bank, was nach Ablauf passiert.

Sollten die Bankbedingungen eine automatische Wiederanlage vorsehen, schreiben Sie einen Tag nach Kontoeröffnung eine Kündigung zum Ablauftermin. Dann darf die Bank nicht wieder anlegen!

Vor- und Nachteile von Festgeld / Termingeld

|

|

⇒ Festgeldangebote im Vergleich ansehen

Häufig gestellte Fragen zu Sparkonten

a) Sicherheit von Sparkonten

Geld auf Sparkonten sind eine absolut sichere Anlage. Gesetzlich sind 100.000 Euro pro Konto und Person (= 200.000 Euro bei Gemeinschaftskonto mit zwei Kontoinhabern) gesichert. Das ist die Mindestsicherung, die die Europäische Union vorgegeben hat.

Kontoguthaben ist in Deutschland noch besser gesichert als in den meisten anderen EU-Staaten

Darüber hinaus haben sich die meisten deutschen Banken privatwirtschaftlichen oder öffentlich-rechtlichen Einlagensicherungsinstitutionen angeschlossen. So sind Kontoguthaben in Millionenhöhe (privatwirtschaftlich z. B. Comdirect Bank) oder in unbegrenzter Höhe (öffentlich-rechtlich z. B. DKB) abgesichert.

Selbst wenn die Eurozone auseinander brechen sollte, wäre das Geld bei einer deutschen Bank gut aufgehoben, weil man davon ausgehend darf, dass Deutschland aufgrund seiner wirtschaftlichen Stärke eine stärkere neue Währung haben wird als Länder im Süden von Europa.

Das einzige, wovor Sparkonten nicht geschützt sind, ist die Inflation.

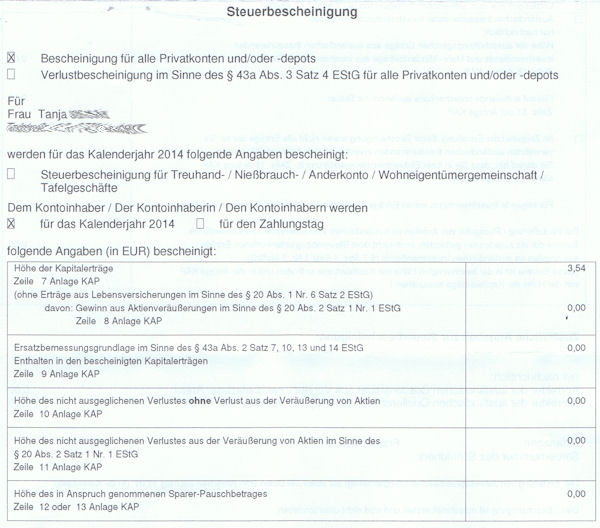

b) Besteuerung von Sparkonten

Die Zinserträge der Sparkonten unterliegen in Deutschland der Besteuerung (nicht das Kontoguthaben, nur die Zinsen!).

Die Steuer heißt „Abgeltungssteuer“ und setzt sich zusammen aus 25 % pauschaler Einkommensteuer zuzüglich 1,375 % Solidaritätszuschlag (wegen der Deutschen Einheit 1990) und bei Mitgliedern der katholischen oder evangelischen Kirche je nach Bundesland 1,9608 bzw. 2,1996 %. Macht zusammen zwischen 26,4 und 28,5 % Steuer aus.

Das heißt, von 100 Euro Zinsen gehen ohne Kirchenmitgliedschaft rund 26,40 Euro an den Staat, 73,60 Euro behalten Sie.

Steuerfreibetrag

Das deutsche Steuerrecht ist angeblich das umfangreichste auf der ganzen Welt … so gibt es bei der Besteuerung von Zinsen Ausnahmen. Die wichtigste Ausnahme heißt „Steuerfreibetrag“.

Jede Person kann diesen Steuerfreibetrag nutzen. Er liegt aktuell (Stand: 2015) bei 801 Euro. Das bedeutet: Die ersten 801 Euro Zinsen sind steuerfrei.

Damit man diese Befreiung von der Steuer nutzen kann, muss man bei der Bank einen „Freistellungsauftrag“ hinterlegen. Details dazu erfahren Sie bei Ihrer Bank.

Ist einmal alles richtig eingerichtet, ist die Besteuerung für den Kunden sehr einfach, weil die Bank alles berechnet. Als Kunde bekommen Sie alle Zinsen bis 801 Euro (bzw. bei mehreren Banken bis zu der Höhe, in der Sie den Freistellungsauftrag hinterlegt haben) steuerfrei auf Ihrem Konto gutgeschrieben.

Liegen Ihre Zinsen höher, überweist die Bank die Steuer für Sie direkt an das Finanzamt. Sie müssen sich nicht darum kümmern.

In beiden Fällen bekommen Sie zu Beginn jedes Jahres eine Steuerbescheinigung für das vergangene Jahr von Ihrer Bank, in der alle erforderlichen Angaben enthalten sind. Diese wird als Anlage zur jährlichen Einkommensteuererklärung angehängt.

Typische Steuerbescheinigung einer Bank für Kapitalerträge (Zinsen)

Steuerausländer in Deutschland

Sollten Sie in Deutschland nicht der Steuerpflicht unterliegen, weil Sie in einem anderen Land steuerpflichtig sind, sind sämtliche Zinserträge steuerfrei. Dazu muss bei der Bank Ihr Status als Steuerausländer hinterlegt sein, weil sonst die Steuer automatisch abgezogen wird.

Hier weitere Details zum Thema Steuerausländer in deutscher Sprache.

c) Ausländische Direktbanken in Deutschland

Ausländische Direktbanken bieten oft höhere Zinsen als deutsche Banken, da sie nach Deutschland gekommen sind, um Geld einzusammeln. Klassisch dafür sind Banken, die lediglich Sparkonten, aber sonst keine Bankdienstleistungen anbieten.

Die Einlagensicherung liegt oftmals in einem anderen EU-Staat.

Weil der Fokus darauf liegt, in Deutschland Kunden zu gewinnen, nehmen diese Banken meist keine Kunden mit ausländischem Wohnsitz auf. Teilweise liegt das Problem darin, dass die Software der Bank keinen Unterschied zwischen Steuerin- und Steuerausländer machen kann.

Die Rabobank aus den Niederlanden ist beispielsweise so eine ausländische Direktbank, die in Deutschland Milliarden eingesammelt hat … aber leider nur Kunden mit Wohnsitz in Deutschland (Steuerinländer) aufnimmt.

d) Sparkonten für Firmen

Selbstverständlich können Sparkonten auf den Namen einer Firma eröffnet werden. Leider ist das Angebot und der Zinssatz nicht so gut wie bei Privatpersonen. Zudem gibt es in Deutschland reine Privatkundenbanken, die keine Firmenkonten eröffnen.

Darüber hinaus ist es schade, dass die Banken von Firmen meist eine deutsche Adresse und ggf. eine Registrierung im Handelsregister sehen wollen.

Ich werde aber gerne nach weiteren Banken recherchieren, wenn Interesse besteht, als Firma aus dem Ausland Geld in Deutschland anzulegen.

Kontoeröffnung in Deutschland

Die Eröffnung eines Sparkontos in Deutschland ist relativ einfach, da Sie der Bank Geld zur Verfügung stellen und nicht umgekehrt. Somit gibt es keine Bonitätsprüfung des Kunden.

Sie können einfach mit Ihrem Ausweis bzw. Reisepass in die Filiale einer Bank gehen und dort ein Sparkonto eröffnen. Falls Sie Wert auf einen guten – oder den besten – Zinssatz legen, empfehle ich vorab die Zinsen zu vergleichen.

Alle Konten aus den beiden Vergleichen können online beantragt werden, sofern Sie eine Adresse in Deutschland haben.

Es kann eine Strategie sein, zuerst ein Sparkonto bei einer guten Bank zu eröffnen und später ein Girokonto dazu zu nehmen, um bessere Punkte bei der Bonitätsprüfung zu haben. Diese Strategie stelle ich Ihnen detailliert in diesem Artikel vor.

Zusammenfassung

Die Eröffnung eines Sparkontos in Deutschland ist einfach. Sie kann in einer Bankfiliale oder online erfolgen. Gesetzlich vorgeschrieben ist die Identifikation der Person.

Sparkonten unterscheiden sich im Wesentlichen in der Dauer der Anlage:

- mit 3-monatiger Kündigungsfrist ab 2.000 Euro (Sparbuch, Sparcard)

- täglicher Verfügbarkeit (Tagesgeld)

- Verfügbarkeit am Ende der vereinbarten Laufzeit (Festgeld)

Die Zinserträge von Sparkonten werden pauschal versteuert. Ausnahme: steuerlicher Freibetrag oder Steuerausländer.

Es ist eine gute Idee, ein Sparkonto in Deutschland zu haben!

![Kontopaket [weitere Infos hier klicken]](https://i.optimalb.de/dk/kontopaket-335hoch-a.jpg)

Worin liegt die Gebühr für Abhebungen über 2000 Euro vom Sparbuch begründet? Sind die Abstände zwischen den Abhebungen von unter 2000 Euro zeitlich definiert?

Kurz gesagt: Früher war das gesetzlich geregelt. Das Gesetz wurde schon vor Jahren abgeschafft. Den Inhalt des Gesetzes haben die meisten Banken in ihre Vertragsbedingungen übernommen. Die Abhebungen beziehen sich meist auf einen Kalendermonat.

Welche Bank hat das bessere Sparkonto?

Das kommt immer darauf an, welchen Parameter man zu Grunde legt … und dennoch ändert sich das laufend. Es gibt im Internet viele gute Vergleichsseiten, die sich eingehend mit Vergleichen und somit mit dem Ermitteln des aktuell besten Sparkontos beschäftigen … ask Google 😉

Auf diesen Webseiten geben Sie wertvolle Informationen für Deutsche, die nicht in Deutschland leben.Auf der Suche nach Anlagemöglichkeiten dieser Gruppe in Tages- oder Festgelder ercheinen auf Ihren Webseiten hauptsächlich / ausschließlich (?) Angebote über „Weltsparen“.

Weltsparen akzeptiert als Kunden nur Personen über 18 Jahre, mit Wohnsitz in Deutschland: wie passt das zusammen? Haben Sie eine Empfehlung für derartige Anlagen zur Alterssicherung für die o.g. Personengruppe?

Vielen Dank im Voraus!

Bei der VW Bank kann man Sparkonten eröffnen ohne ein Wohnsitz in Deutschland zu haben. Empfehlungen oder Beratungen für Anlagen zur Alterssicherung machen wir generell nicht.

Sind die Angaben heute (November 2023) noch gültig? Oder wo kann ich aktuelle Antworten finden?