Kostenlose Schufa-Auskunft: Musterbrief

Im ersten Teil konnten Sie lesen, wozu die SCHUFA Daten sammelt und dass diese Daten manchmal fehlerhaft sind. Außerdem haben Sie vom Bundesdatenschutzgesetz erfahren, das Ihnen einen kostenlosen Einblick in die Daten garantiert.

Auf dieser Seite lernen Sie, wie Sie gratis zu Ihrer SCHUFA-Auskunft kommen und wie die Auskunft aussieht.

So erhalten Sie kostenlos Ihre Schufa-Auskunft!

Die SCHUFA bietet verschiedene kostenpflichtige Angebote zur Dateneinsicht. Doch das Bundesdatenschutzgesetz – kurz BDSG – räumt in § 34 auch jedem ein Recht auf eine unentgeltliche Auskunft pro Jahr ein.

Schritt 1: Musterbrief ausdrucken und ausfüllen

Download hier!

Sie können sich hier einen Musterbrief herunterladen, den wir als PDF-Dokument schon vorbereitet haben. Wenn Sie das Dokument ausgedruckt haben, können Sie das Datum, Ihren Namen und Ihre Anschrift sowie die Angaben zu Ihrem Geburtdatum und -ort ausfüllen.

Wichtig: Denken Sie auch an Ihre Unterschrift am Ende.

Schritt 2: Ausweis- oder Passkopie anfertigen

Mit dem Antrag müssen Sie entweder eine Kopie Ihres deutschen Ausweises oder eine Kopie Ihres Passes und einer Meldebescheinigung an die Schufa senden. Das ist nötig, damit die SCHUFA ihre Identität überprüfen kann, denn ein unautorisierter Fremder soll natürlich keine so detaillierte Auskunft über Ihre Daten erhalten.

In der Ausweiskopie müssen Ihr Name, die vollständige Anschrift, Ihr Geburtsdatum und der Geburtsort leserlich sein. Sonstige Daten wie Ihr Foto, Angaben zur Größe oder zur Augenfarbe können Sie unlesbar machen.

Schritt 3: Absenden

Stecken Sie den unterschriebenen Antrag und die Kopie Ihres deutschen Ausweises (oder des Reisepasses und der Meldebescheinigung) in einen Umschlag, kleben eine Briefmarke auf diesen und senden alles an:

SCHUFA Holding AG Postfach 10 25 66 44725 Bochum Germany

Die Antwort der Schufa

Rechnen Sie mit einigen Tagen oder wenigen Wochen, bis Sie eine Antwort erhalten. Der Brief der SCHUFA enthält

- ein Anschreiben mit Informationen, wie Sie fehlerhafte Daten melden können,

- eine Liste ihrer an die SCHUFA gemeldeten Kontoverbindungen, Kreditdaten, Telefonverträge, …

- eine Liste der in den zurückliegenden 12 Monaten von der SCHUFA an Unternehmen übermittelten Wahrscheinlichkeitswerte,

- Informationen über die SCHUFA und zur Bedeutung der gespeicherten Daten

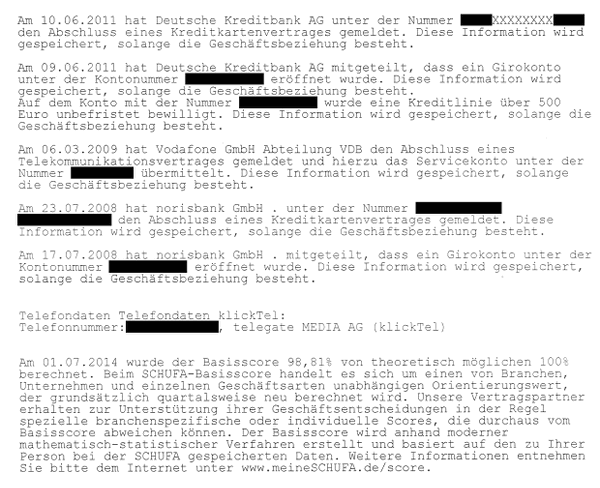

Im Beispiel haben Unternehmen über die Kundin diese Daten an die SCHUFA übermittelt. Prüfen Sie bei sich, ob alle Einträge stimmen! Am Ende der Liste finden Sie den Basisscore.

Bonus: Das bedeutet der Basisscore

Zu den SCHUFA-Daten gehört auch der Basisscore. Scores drücken aus, für wie wahrscheinlich die SCHUFA es hält, dass Sie einen Kredit fristgerecht begleichen. Im Musterbeispiel liegt der Basisscore bei 98,81 %. Das ist ein sehr guter Wert. Die SCHUFA unterscheidet sechs Risikostufen:

- > 97,5 %

- sehr geringes Risiko

- 95 % – 97,5 %

- geringes bis überschaubares Risiko

- 90 % – 95 %

- zufrieden stellendes bis erhöhtes Risiko

- 80 % – 90 %

- deutlich erhöhtes bis hohes Risiko

- 50 % – 80 %

- sehr hohes Risiko

- < 50 %

- kritisches Risiko

Der Basisscore ist ein Orientierungswert für Sie als Kunden. Die SCHUFA stellt Unternehmen aber nicht nur einen einzigen Wert zur Verfügung, sondern ermittelt branchenspezifisch unterschiedliche Werte. Das ist verständlich, weil die Aussichten, zuverlässig eine Mobilfunkrechnung zu bezahlen oder einen Hauskredit über mehrere hunderttausend Euro zu begleichen, unterschiedlich sein können.

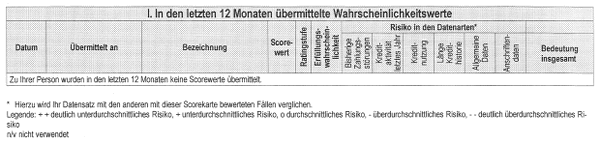

Übermittelte Werte

An wen die SCHUFA im Verlauf der zurückliegenden 12 Monate welche Daten übermittelt hat, führt sie ebenfalls auf. Bei meinem Selbsttest wurden aber keine Daten weitergegeben, weshalb die Tabelle leer ist.

Ergänzende Artikel:

- Wie ich mit der „richtigen“ Kreditlinie meine Schufa verbesserte

- Das schreibt ein Finanzjournalist zur Scoring-Verbesserung

- Schufafreies Girokonto mit MasterCard in Deutschland

Ergänzung von Gregor:

So sieht es aus, wenn man Online-Zugriff auf seine Schufa-Daten hat:

Bildmaterial: Bundesrepublik Deutschland, Bundesministerium des Innern (Ausweis), SCHUFA

Klasse Artikel.

Mir fehlt nur die Info für die Leser, dass eine Schufa Auskunft einmal pro Jahr kostenlos pro Person durchgeführt werden kann. Das sollte man ergänzen, damit es jeder weiß.

Ich selbst gehöre zu den Menschen, die jährlich zur gleichen Zeit einen Brief an die Schufa schicken, um einmal pro Jahr KOSTENLOS das zu überprüfen, was Sie oben im Text gut erklären. Habe quasi einen festen Turnus. Und bin immer aufs neue überrascht, welche Firmen bei der Schufa abfragen (z.B. noch so kleine Einkäufe werden abgefragt, andere große Dinge bleiben außenvor…) – und es sind auch manchmal Fehler drin.

Daher mein Tipp: einmal pro Jahr eine Abfrage an die Schufa schicken.

Vielen Dank für Ihren Hinweis!

Ich habe ergänzt, dass man das Recht auf unentgeltliche Auskunft bei der Schufa einmal jährlich in Anspruch nehmen kann (es stand im ersten Teil des Artikels, aber es ist sehr gut, es auch hier zu erwähnen).

Kleine Anmerkung für Leser am Rande: Das kostenlose, jährliche Auskunftrecht hat man übrigens nicht nur gegenüber der Schufa, sondern auch gegenüber anderen Unternehmen (§ 34 BDSG) und öffentlichen Stellen (§ 19 BDSG).

Welche „anderen“ Stellen meinen Sie damit?

Im Prinzip kann man die Auskunft von jedem Unternehmen, jedem Verein und jeder Behörde verlangen. Theoretisch kann man sogar eine Selbstauskunft von Privatpersonen verlangen. Die rechtliche Definition, was mit solchen Stellen gemeint ist, findet sich in § 2 des Bundesdatenschutzgesetzes.

Um der Pflicht zur Auskunft zu unterliegen, müssen diese Stellen aber tatsächlich personenbezogenen Daten sammeln und diese für nicht private Zwecke verwenden oder bereitstellen. Es macht also normalerweise keinen Sinn, einen Antrag auf Selbstauskunft an die Oma oder den Eisverkäufer im Park zu senden. Ferner haben Sicherheitsdienste wie der BND oder der Verfassungsschutz die Möglichkeit, Auskunft zu verweigern, wenn das der Sicherheit des Landes dient.

Ebenfalls kann es sein, dass eine große Einrichtung (zum Beispiel eine Stadtverwaltung) keine vollständige Übersicht über alle erfassten Daten eines Bürgers senden kann, weil sie Daten aus Datenschutzgründen gar nicht zentral zusammenführt, sondern nur in den einzelnen Fachabteilungen verarbeitet. In diesem Fall müsste man sich dann an die jeweilige Abteilung wenden.

Typische Beispiele für Stellen, von denen die Selbstauskunft verlangt wird, sind Auskunfteien wie SCHUFA oder Creditreform, Handels- und Versandunternehmen wie Amazon, Otto, eBay oder Weltbild, Telekommunikationunternehmen wie Telekom oder 1&1, Banken, Bundes- und Landeskriminalämter, Betreiber von Rabattsystemen wie Payback, das Kraftfahrt-Bundesamt und der Beitragsservice der öffentlich-rechtlichen Rundfunkanstalten (ehemals GEZ).

Meine Erfahrung mit der Selbstauskunft beim Finanzamt, ich hatte einen Streitfall um einige Tausend Euro, Briefe wurden grundsätzlich 3 Wochen später beantwortet, nach dem der Posteingang… nach dem ich keine Antwort auf meine Fragen bekommen habe, stellte ich eine Selbstauskunft ( da müssen sie ja rausrücken, was sie haben) das Ende vom Lied, keine Selbstauskunft, aber einen Brief das die Steuer zurück überwiesen wird!

Meine Erfahrung hat gezeigt, dass man die kostenlose Auskunft auch mehrmals in 12 Monaten beantragen kann. Seit ich aber den Online-Zugang habe, mache ich es nur noch 1x im Jahr wg. den Wahrscheinlichkeitswerten, die es online noch nicht gibt.

Ist die Schufa umgezogen? Mir war jahrelang eine Postfach-Adresse in Hannover bekannt. Briefe kamen dort immer an. Diese Woche kam mein Brief von der Post zurück und es stand drauf: Empfänger nicht unter dieser Adresse zu ermitteln.

Habe es nun nochmal versendet und diesmal Ihre Adresse (Bochum) verwendet.

Wissen Sie, wieso es so viele unterschiedliche Adressen gibt und wieso die Post es nicht schafft, die Briefe weiterzuleiten?

Der Geschäftssitz der SCHUFA befindet sich in Wiesbaden und hat sich meines Wissens in der jüngeren Zeit nicht geändert. Mit 750 Mitarbeitern ist das Unternehmen allerdings kein kleines. Außer der Zentrale gibt es laut Angaben der SCHUFA fünf weitere Standorte plus zwei Büros, unter anderem in Bochum.

In der Vergangenheit hatte die SCHUFA tatsächlich mehr Geschäftsstellen, in denen sie auch persönlichen Verbraucherservice anbot. Dieser Service wurde in jüngerer Zeit gestrichen und in diesem Zuge anscheinend auch die Standorte reduziert.

Die Deutsche Post kann Briefe bei Adressänderung weiterleiten – allerdings sind Nachsendeaufträge in der Regel auf 6 bis 24 Monate begrenzt und für den Umgezogenen kostenpflichtig. Es dürfte im Interesse des Unternehmens liegen, dass sich die neue Anschrift etabliert und nicht die alte Anschrift weiterverwendet wird.

Hallo,

stehe immer noch in der Schufa, obwohl der Grund dafür schon ewig her ist. Muß die Schufa mir darüber Auskunft geben warum das so ist?

LG. Gilda

Hallo Martin, haben Sie Infos dazu (siehe meine Frage vom letzten Samstag)?

Hallo Maren. Zur Änderung des ehemaligen Postfachs in Hannover habe ich keine Informationen, für allgemeine Informationen siehe oben bei Ihrer Frage.

Wie einige vielleicht wissen, konnte man bis vor ein paar Jahren einen lebenslangen Zugang zur Online-Auskunft der SCHUFA günstig erwerben.

Mittlerweile gibt es nur noch ein – meiner Meinung nach – unverschämt überteuertes Abo-Modell.

Mit ein bisschen Organisation und Druck, so denke ich, könnte man die SCHUFA dazu bewegen, dieses Einmal-Bezahl-Modell wieder einzuführen.

Und zwar stelle ich mir das so vor, dass so viele Personen wie möglich so oft wie möglich die Auskunft nach Paragraph 34 BDSG anfordern.

Also mindestens einmal jährlich und vielleicht sogar – falls eine Auskunft auf dem Postweg verloren geht, was ja immer wieder mal vorkommt – gerne auch ein zweites Mal (habs noch nicht ausprobiert, aber ich denke, die SCHUFA wird dann möglicherweise eine teurere Art der Zustellung wie etwa ein Einwurf-Einschreiben wählen, um nachweisen zu können, dass die Auskunft auch angekommen ist).

Vielleicht ist die SCHUFA irgendwann personell und finanziell überfordert, und es ist wirtschaftlicher, wieder das alte Modell einzuführen.

Wer diese Idee gut findet, bitte diesen Beitrag positiv bewerten, und alle Freunde und Bekannte dazu anhalten, sich die Auskunft regelmäßig, i.d.R. jährlich, zu holen.

Man kann es ihnen ja leicht machen und Vorlagen verteilen.

Nun habe ich die SCHUFA-Auskunft nach §34 BDSG für das Jahr 2017 bekommen. Insgesamt 9 DIN-A4-Seiten.

Was mir gleich aufgefallen ist: Es fehlt „Teil 2“, der die aktuellen Scorewerte erfasst. Also eigentlich der Teil, der für mich am wichtigsten ist.

Der SCHUFA ist also ein Fehler unterlaufen, den ich umgehend per Email reklamiert habe.

Vielleicht war es baer auch kein Fehler, sondern das Nichtversenden von Teil 2 ist der Tatsache geschuldet, dass man bei 80g/qm-Papier im Standardbrief (bis 20g) maximal 3 Blätter, und im Kompaktbrief (bis 50g) maximal 8 (bzw. grenzwertig 9) Blätter verschicken kann.

Für eine DIN-A4-Seitenzahl von größer oder gleich 10 Seiten wäre wohl ein Großbrief notwendig gewesen, der mehr kostet (derzeit 1,45€), als ein Kompaktbrief (derzeit 0,85€).

Bist du dir sicher, dass der Scorewert unter §34 fällt? Es handelt sich ja in erster Linie nicht um einen von dir gesammelten Datensatz, sondern um das „Produkt“ aus den von dir gesammelten Daten. 🙂

Da bin ich mir sicher. Das Gesetz lässt nicht viel Deutungsspielraum zu: https://www.gesetze-im-internet.de/bdsg_1990/__34.html

Ah, okay! Danke 🙂

Habe nun den bisher fehlenden Teil kommentarlos von der SCHUFA zugeschickt bekommen.

Bei meiner Freundin kam die Auskunft ebenfalls ohne Teil 2 an. Merkwürdig.

Beide Anfragen wurden am selben Tag gestellt, vielleicht gab es da einen zufälligen Fehler im System.

Ich verstehe nicht, welche Meldebescheinigung hier gemeint ist. Sowas gibt es nicht in allen Ländern. Ich habe in Kanada gelebt und nun in den USA; das Äquivalent zu einer Adressbescheinigung in den USA ist der Führerschein oder ein ähnlicher Ausweis, der den Wohnsitz und das Geburtsdatum bestätigt. (Weiß kaum jemand, aber wenn mensch keinen Führerschein hat, braucht er/sie so einen Ausweis um ihn z.B. im Laden vorzeigen zu können, um Alkohol zu kaufen. Für viel mehr ist dieser Ausweis nicht gut.)

Also, was soll ich denn in diesem Fall einsenden, um eine Chance zu haben? Meine uralte Meldebestätigung aus Deutschland?

Weiß jemand, wie die Schufa reagiert, wenn man die Auskunft nach § 34 BDSG das zweite mal im Jahr anfordert? Darf mir die Schufa die Auskunft in Rechnung stellen oder muss sie mir erst die Auskunft verweigern, mit alternative der kostenpflichtigen Auskunft?

Die Antwort steht evt. im § 34 BDSG Absatz 9 (und Abs. 8), nur leider ist das Juristendeutsch für mich nicht eindeutig auf meine Frage. Kann jemand helfen, oder hat Erfahrungen?

https://www.gesetze-im-internet.de/bdsg_1990/__34.html

Eine Antwort auf Ihre Frage habe ich zwar nicht, jedoch bekam ich von der SCHUFA dieses Jahr (2017) bereits zwei mal die kostenlose Auskunft nach P. 34 BDSG.

Und zwar deshalb, weil die erste Auskunft unvollständig war. Eine Anforderung per Email unter Angabe meiner SCHUFA-Datensatznummer und kurzer Erklärung des Sachverhalts reichte aus.

Ich denke, dass es durchaus auch vorkommen kann, dass eine SCHUFA-Sendung auf dem Postweg verloren geht.

Schreibt man die SCHUFA an, so sollte man eine zweite Auskunft kostenlos bekommen. Vielleicht merkt man erst nach sechs Monaten bei einer routinemäßigen Kontrolle, dass die Auskunft gar nicht angekommen ist…

Solange die SCHUFA nicht per Einschreiben versendet, kann sie schlecht nachweisen, dass eine Auskunft auch tatsächlich beim Anforderer angekommen ist.

Ist es besser einen Brief an die Schufa per Einschreiben zu schicken?

Einfacher Brief zu aktuell 70 Cent genügt.

Hallo zusammen,

kann man eigentlich ab dem 25.05.18 mehrmals im Jahr kostenlos eine Auskunft bei der Schufa einfordern? Die Schufa erlaubt zur Zeit nur eine kostenlose Auskunft pro Jahr. Alle Artikel, welche ich dazu gefunden habe, sind irgendwie nicht wirklich eindeutig.

Zitat: „Die Begrenzung auf eine kostenlose Datenübersicht pro Jahr steht in Konflikt zu Art. 12 Abs. 5 DSGVO, wonach die Informationen grundsätzlich „unentgeltlich“ zur Verfügung gestellt werden müssen – nicht nur ein Mal im Jahr. In der Verordnung heißt es lediglich, dass bei „offenkundig unbegründeten“ oder „exzessiven“ Anträgen des Betroffenen ein Entgelt verlangt oder der Antrag abgelehnt werden kann.“

Aktualisierung zur neuen Regelung: man kann nun tatsächlich mehrmals im Jahr eine Auskunft anfordern. Ein Brief ist nicht mehr notwendig. Alles wird nun online über die Seite der Schufa angefordert. Zur Legitimierung muss man einen Scan oder Foto des Ausweises hochladen.

Ich hatte im Januar noch die „alte“ Version angefordert. Im Juni habe ich das neue Verfahren genutzt. Die Auskunft kommt wieder auf dem Postweg.

Zum Timing: im Januar hatte ich kurz vor der Abfrage den Rahmenkredit bekommen. Ende Mai hatte ich eine weitere Kreditkarte bekommen. Somit kann man ungefähr die Veränderungen im Score nachvollziehen.

Danke schön für diesen neuen Stand!

Guten Abend,

für mein Studium habe einen Nebenwohnsitz in meiner Unistadt. Muss ich den im Formular „Datenkopie (nach Art. 15 DS-GVO“ zwingend angeben und hätte die Angabe eine Auswirkung auf den Score?

Die Aktuellen Wahrscheinlichkeitswerte sind nach Auffassung der Schufa wohl keine personenbezogene Daten, denn die werden trotz Mahnung nicht mehr verschickt.

Jedenfalls habe ich jetzt 3x eine Selbstauskunft mit dem Basisscore und den in den letzten 12 Monaten übermittelten Wahrscheinlichkeitswerten erhalten.

Die tagesaktuellen Branchenscores fehlen. In der Selbstauskunft 2017 war der s.g. Teil 2 der Selbstauskunft noch dabei.

Kann das jemand bestätigen?

Ja, das ist so. Durch die neue Regelung DSGVO hat der Kunde nun zwar „mehr“ Rechte. Dafür, meint die Schufa, lässt sie nun halt einige Infos weg. Für diese muss/darf dann man bezahlen. Eventuell mal beim hessischen Datenschutzbeauftragten beschweren?

Hallo Gregor

Ich habe einen basisscore von fast 92 % und keine negative einträge bei der schufa. Wurde aber am 29.08. bei Barclaycard abgelehnt.

Habe ich eine chance bei der DKB das Cash Girokonto zu bekommen mit der Visa karte. Ich würde aber das DKB Cash Konto als Zweit konto nutzen.

Ich bitte um eine schnelle Antwort.

Solange der Schufa-Score nicht unter 90 liegt, kann man mit anderen Bonitätspunkten immer noch beim Gesamteindruck aufwerten. Wenn aber alles nicht so rosig ist und ich nenne hier nur mal ein paar wenige Punkte wie Einkommen, beruflicher Status, Dauer des beruflichen Status, Wohnort, Dauer des Wohnorts … dann sind die Chancen wirklich gering und es wäre für das weitere Leben eine gute Idee sich um das Thema Bonitätsaufbau zu kümmern. Das geht nicht von heute auf morgen, aber ist in den kommenden Jahren noch wichtiger als heute schon. Viel Erfolg dabei!

Guten Morgen Gregor,

Ja ich habe vielleicht zu wenig einkommen eingetragen mehr als 600 € habe ich vom brutto vergessen.

Und desshalb bekam ich eine Ablehnung der neuen Barclaycard Visa.

Aber nach 6 Monate kann ich ja nochmal einen Antrag machen.

Grüsse Riadh

Beim Einkommen wird stets das „Netto“ gezählt. Das ist bei den meisten Leuten der Betrag der auf dem Girokonto ankommt. Das, was an Steuer abgezogen wird, ist ja kein Einkommen mit dem du arbeiten kannst.

Hallo Gregor

nein bei dem Antrag wollte Barclaycard mein Brutto wissen und nicht das netto.

Grüsse Riadh

Hallo,

gibt es noch die kostenlose Auskunft, einmal im Jahr?

Auf der Schufa Seite finde ich nur eine einmalige Auskunft für 29,95€ und verschiedene Abo Pakete, für die man monatlich bezahlen muss.

Gruß

Andrea

Die kostenlose Auskunft ist ein per Gesetz gesichertes Recht, es gibt sie definitiv weiterhin.

Ok, danke.

Dann suche ich noch mal die SCHUFA Seite ab.

LG

Andrea

Da ich noch einen alten Tarif für den Onlinezugang „Meine Schufa“ nutze, der dauerhaft kostenlos ist, schaue ich dort einfach einmal im Quartal nach meinem Basisscore. Nun ist dieser erstmals seit Jahren deutlich unter 90 Prozent gefallen. Vom letzten Stichtag ein regelrechter Absturz.

Mir ist klar, dass die Schufa nicht mich persönlich bewertet, sondern eine Vergleichsgruppe. Trotzdem wüsste ich gerne, was ich „falsch gemacht“ habe. Meine finanzielle Situation ist nämlich unverändert solide. Es gibt keine negativen Merkmale oder ungewöhnliche Vorgänge.

Ich vermute, dass die Schufa eine entsprechende Anfrage nicht beantworten wird/muss?

Unter 90 ist quasi „verbrannt“ nicht Kreditwürdigkeit! Da hilft nur die „Selbstauskunft“ dauert gern 3-4 Woche, steht aber ALLES drin! Der abrutsch vom Score sollte auf Grund von einem „neuem Merkmal“ zu erkennen sein! Interessant wäre auch Infoscore und co noch ab zu fragen..

Diese Quartal ging mein Basisscore um über 2 Punkte runter, ohne das irgendwas geändert wurde, es kamen auch keine Anfragen oder sonstiges hinzu. Das soll mal jemand verstehen …

Hallo Gregor,

darf man fragen wieviele Konten und wieviele Kreditkarten Du insgesamt in deiner Schufa gemeldet hast?

Und hast Du deine Advanzia noch? Oder durch die neue schwarze Barclay ersetzt?

Danke und viele Grüße

Martin

Hallo Martin,

ich habe immer aufgepasst nicht zu viel in der Schufa zu haben und habe Veränderungen behutsam gemacht. Ausgetragen sind beispielsweise alle Konten, die ich nach und nach abgebaut habe. Unter anderem Sparkasse, Deutsche Bank und Netbank.

Nach wie vor habe ich meine „Barcaycard New Visa“. Ein Tausch auf die aktuelle Version bringt für mich in der Praxis keine Vorteile. Die Advanzia habe ich nicht persönlich. Bin aber umgeben von Leute, die sie haben und mir immer wieder erzählen, wie froh sie darüber sind.

Hallo, Gregor da bist du aber sicher eine der wenigen Ausnahmen bei dem diesmal der score gestiegen ist. Irgendwie haben die an der Berechnungsgrundlage was geändert. In diversen Foren wird berichtet von 96 auf 50% und andere extremen Sprünge…quasi Ramschniveau.Glaube nicht das die Vergleichsgruppen alle in Insolvenz sind auf einmal.

Ich selber bin auch von 97,07 auf 95,64 gefallen ohne jegliche Veränderung das was rein oder rausgekommen ist.

Bin gespannt was andere so berichten.

Hallo Gregor, bei mir ist auch der Score von 93,6 auf 75,4% gefallen, keine Änderungen im Bestand!

Das scheint kein Einzelfall zu sein!

Wow, das ist ja unglaublich. Falls die Schufa einen neuen Berechnungsalgorithmus eingeführt hätte, müsste man davon ausgehen, das diese vorab gründlich getestet wurde. Je nach dem, ob man aktuell etwas vor hat, wo die Bonität eine Rolle spielt und sich der Anbieter auf den Basisscore verlässt, ist das sehr unglücklich.

Ob man eine schriftliche Bitte zur manuellen Überprüfung einreicht?

Hallo Gregor,

sollte der Fragesteller auf jeden Fall tun.

Das ist ein ungewöhnlicher Abfall an Bonität, der untersucht werden sollte.

Im Netz findet sich nichts zu Neuberechnungen.

Woanders habe ich auch von ungewöhnlichen Sprüngen gelesen. Eventuell ist in dem Berechnungsalgorithmus irgendein neues Merkmal was den Score nach unten zieht.

Hallo!

Mein Score liegt z.Zt. bei etwa 87%. Ich bin Student, 19 Jahre und habe bereits das empfohlene DKB-Konto und noch ein paar weitere Kreditkarten. Ich verfolge online den Score und dieser steigt erfreulicherweise jedes Quartal. Aber nur sehr gering.

Hat jemand eine Empfehlung für mich, wie ich den Score nach oben treiben könnte? Bei 87% wird man leider noch sehr häufig abgelehnt.

Vielen Dank!

Hallo Gregor,

Mein Score war seit langem 98,26 Ist nun auf 98,96 gestiegen. Habe wohl mächtig Glück gehabt.

Veränderungen hatte ich keine.

Mein Score ist von 88,7 auf 75,3 % gefallen.

Anfrage Amazon-Kreditkarte abgelehnt.

Anfrage comdirect-Girokonto abgelehnt.

Waren die Beantragungen vom Girokonto bzw. der Kreditkarte nach dem Schufa-Update von Anfang Juli?

Nee, zwischen 01. April und 01. Juli.

Find es nur komisch, dass zwei Anfragen zur Verschlechterung führen,

ansonsten keine Veränderung.

Interessant finde ich bei meiner Auskunft, dass ich zwar einen recht hohen Score habe (über 97%), dafür aber der Balken der tagesaktuelle Einschätzung meiner Bonität nur bei 75% steht, es hier also in meiner Vergleichsgruppe anscheinend ein Ausfallrisiko von 25% gibt, das ist schon heftig. Ich frage mich, in was für eine schlechte Gruppe ich da reingeraten bin.

Wer weiß, vielleicht gibt es irgendwann mal einen whistleblower, der Interna der Öffentlichkeit bekannt gibt. Das ist jedenfalls die Tendenz, wenn in einer Organisation wirklich etwas schief läuft.

Habe bei der Schufa wegen des „Absturzes“ beim Basisscore angerufen. Laut Fachabteilung Scoring wurde die Berechnungsmethode per Juli 2019 geändert: Der bisherige Basisscore war demnach ein “Schufa-interner Wert”, der nichts mit den einzelnen Branchenscores wie Banken, e-Commerce, Telekommunikation usw. zu tun hatte (und anders als diese nicht auch nach außen gegeben wurde). Der nun verwendete neue Basisscore – leider unter derselben Bezeichnung – ist den Angaben zufolge ein Mittelwert aus den tatsächlich verwendeten Branchenscores (gleichgewichtet) und soll daher realitätsnäher sein.

Wow, herzlichen Dank für dieses Engagement!

Hallo, ein Tipp, wenn es um die Bonität geht lieber 3 mal nachdenken, auch um die Ecke herum! Ich schleppte ein rund 20 Jahre altes aber seit 10 Jahren nicht mehr genutztes Wertpapierkonto ohne Bestand mit rum. Das ich dann vor kurzem auflöste.

Im nachhinein stellte sich heraus das gerade dieses Konto in der Schufa einen Wert von 99,7 hatte(den Besten überhaupt) und mit zu einem guten Gesamtwert beitrug obwohl schon seit Ewigkeiten nicht mehr benutzt. Hätte ich das gewusst, nadann hätte ich niemals dieses Konto beendet.

Hallo zusammen,

ich frage in der Regel immer jeweils am 10. des Quartals meine Daten ab. Heute kam nun der Brief. Mit den gleichen Daten wie das letzte Mal –> vom 01.04.2019. So ein Saftladen. Hab nun einfach noch einmal angefordert.

Nebenbei bemerkt: jetzt finde ich da eine Anfrage der Tipp24 Services Ltd. vom 30.05.2019 vor (Identität oder Altersfeststellung). Ich spiele kein Lotto oder habe auch sonst keine Verbindung zu dem Laden???

Ich antworte mal mir selber. Die Auskunft habe ich einfach noch einmal angefordert. Nun stimmt das Datum (01.07.2019). Der Basis-Score hat sich nicht verändert. Ist noch exakt bei 99,06% wie im letzten Quartal.

Bei mir ist es ähnlich wie bei Joachim von 96,5% ging es auf 84,5% herunter. Jedoch hatte ich 5 Kreditkonditionsanfragen, 1 Kreditanfrage und einen neuen eingetragenen Kredit in der Auskunft stehen. Der Kredit wurde am 2.7. eingetragen und das Scoreupdate kam dann am 4.7.. Jetzt ist gestern (24.7.) etwas interessantes passiert. Mein Score hat sich auf 93,5% verbessert. Bin mal gespannt wie das nächste Update aussieht wenn die ersten Kreditraten abgebucht worden.

Habe bei mir eben noch mal reingeschaut: immer noch 98,99 Prozent. Es hat sich nichts unterquartalsweise verändert. Bei jemand anderem?

Die Schufa müsste verpflichtet werden, jede Abfrage/Eintragung der betreffenden Person, zu melden!

Bitte nicht auf die Auskunftsmöglichkeit verweisen, die Übersendung dauert viel zu lange!

a) Ikano Visa ende Juni/Anfang Juli beantragt,

b) durch die online Prüfung durch,

c) Unterlagen wurden zugesandt

d) PostID im Juli durchgeführt

e) abgelehnt, mangels Bonität (wie oben geschrieben von 93,6 auf 75,4% abgerutscht

Mein eh schon nicht besonders guter Basisscore ist von 86% auf 76% gefallen.

2014 lag der Basisscore bei 97%, seitdem ging’s in der Schufa konstant nach unten. Das Warum, bleibt die Schufa schuldig. Die Referenzgruppe ist mMn. seit Jahren nicht repräsentativ, irgendwie verbessern konnte ich bisher auch nichts. Insbesondere der Sparkassenscore ist seit Jahren hinüber (Ratingklasse M), obwohl ich dort noch nie Kunde war… Die Gründe dafür bleiben ebenfalls Betriebsgeheimnisse der Schufa.

In der Zwischenzeit ist mein Score bei ScoreKompass 2017 erst gestiegen 476 -> 504 (durch Kündigung eines ungenutzten o2 o Postpaidvertrag mit 0€ Grundgebühr) und durch die Rahmenkredite 2019 (25k€ ING+ 10k€ VW = 35k€) leicht gesunken (504->489).

Kurzum: Nur die Schufa macht Ärger.

Verfügen sie eventuell über eine Kreditkarte vom ADAC oder Amazon? Diese werden von der LBB – Landesbank Berlin- Berliner Sparkassen herausgegeben!

Mein Score ist von 96,6 auf 88,7 gefallen! Weiß leider nicht warum!

Unsere Vertragspartner erhalten zur Unterstützung ihrer Geschäftsentscheidungen in der Regel spezielle branchenspezifische oder individuelle Scores, die unabhängig vom Basisscore ermittelt werden. Sowohl die tagesaktuelle als auch die quartalsweise Einschätzung der Bonität werden als solche nicht an unsere Vertragspartner weitergegeben.

Aussage der Schufa

Ich habe 2 ADAC Kreditkarten (wegen der Tankvergünstigung von 2%), ING, DKB und eine AMAZON Kreditkarte (wegen der Punkte). Sollte man die ADAC & AMAZON Karten eher kündigen um die Schufa zu verbessern oder hat dies keinen Einfluss?

Das weiß niemand so richtig, ein guter Verfügungsrahmen bedeutet auch gute Bonität! Alte lange Verträge fallen nicht ins Gewicht! Die ING ist seit dem Sommer nur noch Debit! Die taucht nicht auf!

Ich habe 4 Giro:

– DKB

– DKB Gemeinschaftskonto

– Commerzbank

– N26

Kreditkarten:

– 5 DKB (3 auf Privatkonto, eine Gemeinschaftskonto, LH Miles and More Mastercard)

– Amazon KK

Score: 98,93%

Wichtig ist eher die Kontinuität, nicht die Anzahl.

Also nicht jede Angebot an Bonus etc. mitnehmen.

Und aus Erfahrung von einem Bekannten:

Nie einen großen Kahlschlag machen. Wenn Karten weg sollen dann Zeit lassen! Der Bekannte ist durch eine große Aufräumaktion 40%!!!! Im Schufa Score gefallen.

Ich habe mir durch einen Bankexperten bestätigen lassen, dass unnötig viele (vollwertige) Kreditkarten den Schufa-Score belasten.

Was ist genau unter einer vollwertigen Kreditkarte zu verstehen? Die Visa Karte der ING ist eine Debitkarte. Wäre dies ein Bsp für eine nicht vollwertige Karte?

Debitkarten arbeiten mit dem Visa oder Mastercardsystem, sie haben jedoch keinen separaten Kreditrahmen / Kreditkartenkonto, wie es bei einer echten „Credit“ üblich ist. Da es keinen Kreditrahmen gibt werden sie normal nicht eingetragen und gewertet. Im Grunde ist es die „normale EC Karte“ mit der man auch einen Flug buchen kann (solange man Geld auf dem Konto hat)

Was bedeutet „unnötig viele“?

Generell ist es gut behutsam mit Experten umzugehen. Bei uns auf dem Portal gibt es auch ein Artikel von einem „Experten“ über die Schufa, weil ich mir damals Kompetenz holen wollte. Wie sich Stück für Stück herausgestellt hat, ist es der schlechteste Artikel über die Schufa mit einer Reihe von nicht ganz so richtigen Aussagen. In der Presse und unter „Experten“ wird viel von einander abgeschrieben. Auch die Fehler!

Dank der Mithilfe der Community sowie ziemlich vieler eigenen Erfahrungen, liegen mittlerweile bei vielen Team sehr gut. Updates erfolgen über die Sonntagsmail.

Die genaue deutungsweise der Schufa ist etwas was als Betriebsgeheimnis gilt, 5 Kreditkarten in einem Monat ab zu schließen wird wohl nicht gut gewährtet, eine lange Geschäftsbeziehung wird als Positiv gewertet! Viele „Bankexperten“ wohnen selbst in einer kleinen Mietwohnung von Gehalt zu Gehalt und wollen den Kunden erklären wie sie am besten Geld anlegen. Gute Experten sind für „Normalos“ ohne min 7stelligen Vermögen (eher mehr) nicht verfügbar, in der Regel arbeiten sie auch nicht mehr bei Banken. Wer sich jährlich seine Daten von der Schufa holt wird es wohl am besten nachvollziehen können welche Änderungen was gemacht haben im Score. Die Berechnung wurde ja überarbeitet, es ist zu vermuten das es an dem „wir hacken die Schufa“ lag, dort konnte man seine Daten „Spenden“ und es wurde versucht den Berertungsalgorythmus zurück zu rechnen.

https://openschufa.de/

Hallo,

der Link unten „Online-Zugang zur eigenen Schufa >> holen“ funktioniert nicht mehr, bitte aktualisieren.

Ich habe folgenden Link gefunden:

https://www.meineschufa.de/index.php?site=11

Frage an die alten Hasen hier: den lebenslangen Zugang zur Online-Auskunft der SCHUFA kann man heute wohl nicht mehr erhalten, oder?

Danke für den Hinweis!

Ja, das mit dem einmal zahlen für lebenslang nutzen können, ist leider vorbei. Der Cashflow von Abosystemen ist doch zu verlockend. Heute muss ich sagen, dass ich leider vor ein paar Jahren so ein Abo-Update gemacht habe. Mein persönlicher Nutzwert ist nicht wirklich größer, aber dafür gehört ich jetzt auch für den jährlich zahlenden Kunden.

Hallo, gibt es bei der Schufa eine Möglichkeit, einen Zugang für Ehegatten zu bekommen? Ich meine damit, ein Bezahlmodell, in dem man innerhalb eines Online-Zugangs auf die Bewertung beider Ehegatten Zugriff hat. Wir wollen ein paar Dinge anpassen und den Veränderungen live bei der Schufa mitverfolgen.

Update:

Zugang mit Partnerkarte (aber nur für 1 Jahr enthalten): „meineSCHUFA premium“, dafür aber auch 6,95 €/M. Ob sich das lohnt oder ob man lieber pro Person den kompakt Zugang bucht (a 3,95 €/M) hängt auch vom Leistungsumfang ab, den man benötigt, bzw. von der Dauer, für die man diese Leistungen in Anspruch nehmen möchte. Jeweils dazu kommen einmalige Aktivierungsgebühren von 9,95 €/Person.

Eine Option für einen dauerhaften Partnerzugang konnte ich nicht finden. Falls hier jemand weiter kommt, freue ich mich auf eine Rückmeldung!

Wir haben es für uns nun so gelöst, dass jeder eine kostenlose Datenkopie beantragt hat (Basis- und Branchenscores enthalten) und wir zusätzlich den 30 Tage kostenlosen Testzugang eingerichtet haben (nur Basisscore enthalten). Ob wir diesen „meineSchufa plus“-Zugang dann behalten oder zeitnah wieder kündigen wird sich zeigen.

Es besteht weiterhin die Möglichkeit die kostenlose Datenkopie regelmäßig anzufordern, was vor Allem zum Anfang jedes neuen Quartals Sinn macht.

Fragen zum Scoring werden hier beantwortet:

– https://www.meineschufa.de/aktion/faq-scoring

– https://www.scoring-wissen.de/

Löschfristen hier:

– http://handelsauskunfteien.de/ (unter „Code of Conduct“)

Gruß marcus