Beweis: Kredit verbessert Schufa!

Auf meinen Artikel „Wie man sich einen Rahmenkredit von 25.000 Euro holt“ kam die Frage: Versaut man sich nicht die Schufa mit solchen Krediteinträgen?

Ich bin dankbar für diese Frage, weil …

… ich wieder einmal den Gegenbeweis antreten kann!

Dokumentation: Das passierte wirklich in der Schufa

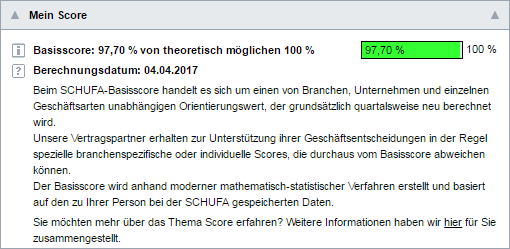

Mein Schufa-Score vor der Kreditaufnahme:

Die Schufa berechnet den für uns wichtigen Basis-Score quartalsweise. Das ist die letzte Berechnung vor der Kreditaufnahme.

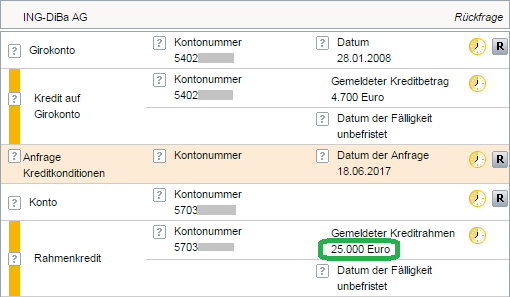

Der Kredit wird in die Schufa eingetragen:

25.000 Euro Kreditlinie sind schon eine ordentliche Hausnummer, aber ziemlich einfach zu bekommen. Wie und warum können Sie im Ausgangsartikel nachlesen.

Schufa-Score nach dem Eintrag des Kredits in die Schufa:

Statt zu fallen, wie viele Leute vermutet haben und „Verbraucherschützer“ immer wieder betonen, stieg meine Bonität, ausgedrückt im Schufa-Score, sogar leicht an!

Interessant, aber …

… ist das ein Einzelfall?

Nein!

Diese Woche erhielt ich folgende E-Mail:

vielleicht möchtest du parallel zu deiner Erfahrung mit dem Rahmenkredit und dem Schufa-Score auch ein wenig Feedback von mir als Teilnehmer im Programm zur finanziellen Freiheit haben.

Ich schreibe einfach mal in ein paar kurzen Stichworten den Werdegang:

01.01.2017 SchufaScore 95,89 %

Aktivitäten in Q1/2017:

– Ausstellung Barclaycard mit Kreditrahmen im Februar 2017 (Kreditlinie 2.800 EUR)

04.04.2017 SchufaScore 96,86 %

Aktivitäten in Q2/2017:

– Einrichtung Dispo ING DiBa Girokonto (Dispolinie 10.000 EUR)

– Einrichtung Rahmenkredit ING DiBa (Kreditlinie 23.500 EUR)

01.07.2017 SchufaScore 97,35 %

Großartiges Ergebnis!

An diesem Beispiel kann man sehr gut ablesen, wie die Entwicklung verlaufen kann, wenn man sich uns smarten Bankkunden anschließt und unsere Tipps und Anleitungen wirklich umsetzt!

Anschließend geht die E-Mail bescheiden weiter (auf die „Bescheidenheit“ gehe ich gleich noch ein):

Mein schlechter Score Anfang des Jahres lag wohl tatsächlich daran, dass ich in letzter Zeit ein wenig viel umgezogen bin – dank des tollen Webinars zum Thema Schufa [Anmerkung der Redaktion: u.a. Thema im Monat 4 unseres Programms] habe ich die Einträge mittlerweile löschen lassen und der Score hat sich verbessert. 🙂

Viel Spaß noch im Baltikum (falls Du noch da bist)

Beste Grüße

Torsten

Warum glaubt die Masse, dass sich die Schufa-Bewertung mit Krediteinträgen verschlechtert?

Ein Fakt ist tatsächlich: Wird ein Kredit nicht vertragsgemäß zurückgezahlt, dann wird das in der Schufa vermerkt. Man spricht dann von einem „negativen“ Eintrag. So ein Eintrag lässt den Schufa-Score stark fallen.

Eine erneute Kreditaufnahme ist extrem schwer … und genau aus diesem Grund wird die Schufa von Banken so gerne genutzt. Es soll möglichst kein Kredit an jemanden vergeben werden, der Vertragsbruch mit einer anderen Kreditbank gemacht hat. Das dient dem Schutz von Bank und Kunde.

98 % aller Kredite werden ordnungsmäßig bezahlt

In Deutschland gibt es über alles Statistiken.

So weiß die Bundesbank, dass in einer Wirtschaftskrise die Anzahl der „notleidenden Kredite“ – also Kredite, die aktuell nicht pünktlich bezahlt werden – bei 5 Prozent liegen kann. Das war zuletzt 2002–2003 so.

In der Finanzkrise 2009 lag der Wert bei etwas über 3 Prozent. Üblicherweise pendelt er zwischen 1 und 2,5 Prozent.

Bitte verinnerlichen und merken:

Richtig ist: Wer einen Kredit aufnimmt und ihn nicht ordnungsgemäß bezahlt, bekommt eine schlechte Schufa-Einschätzung.

Genauso richtig ist: Wer einen Kredit aufnimmt und ihn ordnungsgemäß bezahlt, bekommt wenig Auswirkung auf die Schufa mit – tendenziell sogar eine bessere Schufa-Bewertung, weil dann die Schufa sieht, dass er wirtschaftlich aktiv ist und geschlossene (Kredit-)Verträge einhält.

Warum wird oft geschrieben, dass eine Kreditaufnahme die Schufa verschlechtert?

Ein Freund von mir sagt immer:

Die Wahrheit ist natürlich vielschichtiger:

-

Es stimmt ja, dass bei rund 2 Prozent aller Kreditnehmer etwas schiefgeht und diese anschließend eine schlechte Schufa-Bewertung haben.

Man rät aber auch nicht vom Fahrradfahren ab, obwohl es immer wieder zu (tödlichen) Unfällen kommt.

-

Es entsteht ein Zerrbild, welches leider durch Finanz- und Verbraucherjournalismus gefördert wird. Das liegt vor allem daran, dass

- die wenigsten Autoren eigene Erfahrungen und Untersuchungen machen …

- … dafür fleißig voneinander abschreiben (manchmal auch Recherche genannt)

- insbesondere wenn diese Meinung von „seriösen“ Quellen publiziert worden ist, sie als Fakt gilt.

Wie Sie vielleicht durch Anregung dieses Artikels und durch logisches Nachdenken herausgefunden haben, kann die Formel: Kreditaufnahme = schlechtere Schufa nicht stimmen.

Wer dominiert die Schufa?

Die Schufa wurde zwar nicht von Banken gegründet, aber durch die heutigen Besitzverhältnisse (85 % gehören Banken) wird die Tätigkeit der Schufa durch die Bankbranche dominiert, kontrolliert und gelenkt.

Banken haben ein großes Interesse an der Kreditvergabe, weil sich mit Krediten am leichtesten Geld verdienen lässt. Um das Risiko eines Kreditausfalls möglichst gering zu halten, bedient man sich der bankenübergreifenden Bonitätsbewertung.

Menschen, die bereits Kredite aufgenommen haben, vielleicht das sogar immer wieder tun und diese pünktlich begleichen, sind das Beste, was einer Bank passieren kann.

Macht es Sinn, solche Menschen im Rating gut zu bewerten?

Sie kennen die Antwort!

Schufa-Score steigt regelmäßig nach Kreditaufnahme

Das verwundert nicht, wenn man folgenden Blickwinkel kennt: Eine Bank vergibt ja nicht einen Kredit nur wegen des Score-Wertes. Den richtigen Score-Wert kann man als Eintrittskarte sehen, damit sich eine Bank überhaupt die Arbeit macht, in eine Kreditprüfung einzusteigen. Diese besteht ja aus vielen zusätzlichen Informationen wie Alter, Wohnsituation, Berufsstatus, Familienstatus, Einkommen usw.

Hat die Bank alles geprüft und anschließend den Kredit genehmigt, ist das ein positives Signal an die Schufa.

Die Schufa kann daraus ableiten, dass die Person für sicher genug eingeschätzt wird die Summe händeln zu können! Deswegen bin ich auch ein Freund davon, sich möglichst hohe Dispo- und Abrufkreditlinien aufzubauen.

Diese Art von Kreditlinie kostet nichts, hilft aber den Schufa-Score hochzutreiben und ist in Notfällen eine willkommene Unterstützung! Mehr dazu erleben Sie in unserem Programm, wie ich immer wieder erwähne, weil ich sehe, welche persönlichen Fortschritte unsere Teilnehmer erleben dürfen.

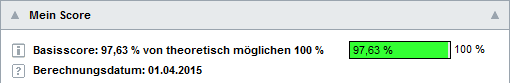

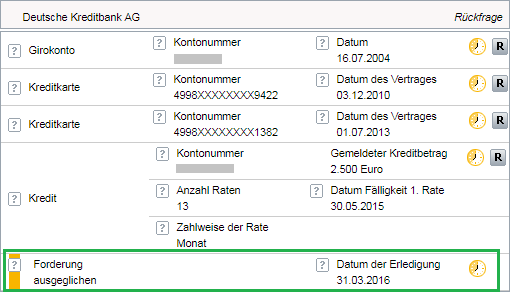

Schufa-Score stieg auch mit dem DKB-Privatkredit

Im Rahmen einer Recherche beantragte ich vor gut zwei Jahren den DKB-Privatkredit.

Meine Schufa-Score entwickelte sich damit so:

Bildschirmfoto vom Schufascore vor der Kreditbeantragung.

Es erfolgte die Krediteintragung:

Im Gegensatz zum Rahmenkredit (dauerhafte Kreditlinie wie beim Dispo) wird bei einem Ratenkredit die Anzahl der Raten eingetragen. Daran kann man erkennen wann der Kredit – ohne Sondertilgung – regulär rückgezahlt wäre.

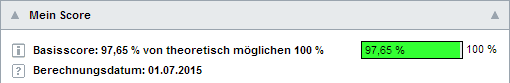

Anschließend stand der Schufa-Score höher:

Auch hier verbesserte sich der Schufa-Score leicht nach der Kreditaufnahme.

Die positive Wirkung hält noch an:

Mindestens drei Jahre nach Rückzahlung des Kredits kann man den Eintrag noch in der Schufa sehen. Das ist sehr vorteilhaft, weil man so erkennt, dass man als Kunde ein „guter“ Kreditnehmer ist … und wie wirkt sich das auf den Score aus? Sie kennen die Antwort.

Anhand des Datums der Erledigung können Sie erkennen, dass ich von Sondertilgungen Gebrauch gemacht habe, um den Kredit schneller zu tilgen. Die positive Wirkung auf die Schufa hält heute noch an, wie man an meinem noch höheren Wert (siehe oben) ablesen kann.

Action-Steps zum besseren Schufa-Score

-

Melden Sie sich für unsere Sonntagsmail an, um am Thema dranzubleiben und immer mehr ein smarter Bankkunde zu werden.

Download hier!

Machen Sie eine Schufa-Selbstauskunft und finden Sie damit Ihren aktuellen Score heraus. Muster-Formular und was die Score-Werte bedeuten, finden Sie hier ► Kostenlose Schufa-Auskunft: Musterbrief

- Liegt Ihr Score über 90 Prozent, können Sie gleich den vorteilhaften Rahmenkredit beantragen. Sie haben dabei nur Vorteile! Falls Ihnen 25.000 Euro zu viel sind, dann schauen Sie sich bitte diesen Ergänzungsartikel mit einem Beispiel von 5.000 Euro an ► Rahmenkredit clever einrichten (Teil 2).

-

Liegt Ihr Score unter 90 Prozent oder es hat mit dem tilgungsfreien Rahmenkredit nicht beim ersten Anlauf geklappt, dann warten Sie bitte zwei Wochen. Anschließend können Sie den absolut günstigen und flexiblen Privatkredit der DKB beantragen, so wie ich es gemacht habe ► DKB Kredit: So beantragen Sie erfolgreich.

Dank der jederzeit möglichen Sondertilgung können Sie den Kredit früher zurückführen und damit Zinsen sparen. Lassen Sie die Bank ein paar Monate an Ihnen verdienen, immerhin geht es darum wertvolle Schufa-Ranking-Punkte zu sammeln. Im Gegensatz zum Rahmenkredit empfehle ich hier, eine kleine Summe zu beantragen. Beispielsweise 2.500 Euro.

Die DKB ist dazu eine hervorragende Bank, weil sie extrem freundliche Konditionen bietet und zusätzlich in der Branche einen guten Ruf genießt. Meiner Meinung und Beobachtung nach ist Bankmarke nicht gleich Bankmarke. Sie wissen ja auch, dass Automarke nicht gleich Automarke ist.

Achten Sie darauf, dass möglichst hochwertige Marken in Ihrer Schufa stehen!

-

Falls das mit der DKB nicht geklappt hat, müssen wir eine Stufe tiefer mit dem Aufbau anfangen. Das bedeutet nochmals zwei Wochen zu warten. (Das ist wichtig, damit nachfolgende Kreditbanken nicht Ihre „Konditionsanfrage Kredit“ in der Schufa entdecken und somit nicht wissen, dass Sie sich um einen Kredit bemüht haben, aber er nicht zustande gekommen ist!)

Beantragen Sie ein günstigen Ratenkredit über diesen ► Vergleich. Das eingebundene Tool ist von Smava – aus meiner Sicht, ich kenne das Unternehmen bereits seit 2007, der absolut beste Ratenkredit-Organisierer. Die wissen genau, welcher Kunde zu welcher Bank passt und erhöhen somit extrem die Chancen auf eine Kreditzusage. Achten Sie auch hier auf die Möglichkeit der Sondertilgung, damit wir nach den nächsten Schufa-Updates ggf. auf den Rahmenkredit umsatteln können.

-

Melden Sie sich für unser Einführungswebinar zum Vermögensaufbau an. Sie stoßen zu einer richtig tollen Aufsteiger-Gruppe hinzu und bekommen noch viel mehr als hier im öffentlich zugänglichen Bereich unseres Spezial-Portals!

Kleine Bitte an Sie:

Ergänzen und bereichern Sie diesen Artikel über die Kommentarfunktion mit Ihren Fragen, Erfahrungen und Diskussionsbeiträgen.

Wenn Sie etwas Neues hinzugelernt lernt haben oder ihn einfach klasse fanden, freue ich mich über eine volle Sternchenbewertung und das Weiterempfehlen per Facebook, Whatsapp, E-Mail oder Links.

Schließlich geht es auch darum, mit unseren Erkenntnissen mehr smarte Bankkunden zu gewinnen, die dann ihre persönlichen Finanzen Stück für Stück verbessern und infolgedessen Geld/Banken zu einer positiven Kraft im Leben machen = ein besseres Leben führen!

Ganz wichtig: Setzen Sie um!

Wissen mag früher vielleicht Macht gewesen sein, aber umgesetztes Wissen bringt Ergebnisse!

Weiterführende Artikel:

- Wie ich sofort 25.000 € per Rahmenkredit bekam … Sie können das auch!

- Rahmenkredit clever einrichten … Teil 2 mit 5.000 Euro

- Dispo-Kreditlinien bei unseren Top-Banken

Ich habe derzeit noch das Problem dass ich eine kleine „Altlast“ habe. Vor knapp einem Jahr habe ich meinen Kreditkartenrahmen bei der Barcley Kreditkarte ziemlich hoch genutzt. Das Geld bin ich nun Stück für Stück am zurück zahlen. In Anbetracht der Zinsen der BarcleyCard eigentlich nicht wirklich sinnvoll, ein Kredit wäre vermutlich sinnvoller.

Wie sieht es bei diesem Problem aus, wirkt sich sowas auch negativ auf die Schufa aus?

Was bedeutet „Altlast“?

Wenn es sich lediglich darum handelt, dass man tief im Kreditkartenkredit drin ist, diesen aber mit der Mindestrate stets pünktlich bezahlt, dann ist man ein äußerst guter Kunde für die Bank!

Tipp 1: Damit kein Verzug auftritt bitte mit Barclaycard einen Lastschrifteinzug über die Mindestrate zum Fälligkeitstermin vereinbaren (falls noch nicht geschehen). Damit ist die Gefahr gebannt, dass etwas in die Hose gehen kann. Zusätzlich per Überweisung so viel wie möglich tilgen, denn die Zinssätze sind dort wirklich nur für Barclaycard gut. 😉

Tipp 2: Kreditkartenkredit umschulden. Super flexibel ist das mit dem Rahmenkredit der ING-DiBa, wie ich hier vorgestellt habe: https://www.deutscheskonto.org/de/rahmenkredit/ – wenn das Einkommen monatlich fix ist und nicht durch flexible Nebeneinkünfte aufgestockt werden kann, kann es durchaus sinnvoll sein die Umschuldung mit einem kurzlaufenden Ratenkredit zu machen. Hier wäre ein Zinsvergleich sinnvoll: https://www.deutscheskonto.org/de/kredit/vergleich/

Beide Lösungsstrategien werden dem Schufa-Score eher gut tun als schaden. Sie wissen ja: Jemand, der Kreditlinien aufbaut (ohne sie zu reißen), gilt als guter Kunde. Folglich steigt der Schufa-Score.

Wünsche gutes Gelingen bei der Umsetzung!

Vielen Dank für die schnelle Antwort.

Geld geht natürlich monatlich rauf und das schon seit Beginn der Überziehungs.

Aber die Zinsen sind halt doch recht hoch bei der BarcleyCard.

Derzeit habe ich noch einen Kredit bei der ING DiBa diesen könnte ich aufstocken mit folgenden Zinsen.

Mischzins

Gebundener Sollzinssatz p.a.

4,31%

Effektiver Jahreszins

4,39%

Frage ist ob dies ggf. eine Alternative wäre um die 2000€ bei der BarcleyCard zu begleichen und anschließend kosten in Form von sehr hohen Zinsen zu sparen.

Der Rahmenkredit wäre eine Alternative aber die Aufstockung meines Kredits lieber da hier die Raten auch weitaus niedriger bleiben.

Und ich möchte dir und dem ganzen Team ein großes Lob aussprechen, ihr macht einen super Job. Danke euch dafür

Mit der Aufstockung des bereits bestehenden Ratenkredits kommst du vom Zinssatz günstiger. Das ist eine gute Idee und dürfte sich bei der Bank leicht umsetzen lassen. Gerade wenn in der Vergangenheit alles ordnungsgemäß gelaufen ist, ist das ein gutes und willkommenes Geschäft für die ING-DiBa.

Nach Ablauf des Ratenkredits, könnte es eine gute Idee sein, den Rahmenkredit – beispielesweise für Notfälle – zu installieren. Ein Mal eingerichtet, kann man stets darauf flexibel zugreifen und er ist um Längen günstiger als die Kreditlinie der Barclaycard, die ich natürlich wegen der Trainingsmöglichkeit ebenfalls schätze. Nur eben nicht als dauerhafte Kreditnutzung.

Über das Lob freue ich mich, vielen Dank! Anerkennung hilft immer noch bessere Anleitungen zu produzieren. 🙂

Für künftige Immobilienkäufer ist das Verbessern des Schufa-Scores von gravierender Bedeutung! Denn umso besser der Score-Wert, umso niedriger die Darlehenszinsen.

Bei mehreren 100.000 Euro Finanzierungssumme, macht selbst die Zahl hinter dem Komma über die lange Laufzeit von Immobilienfinanzierungen richtig viel Kohle aus!

Schöner Artikel, an dem ich jedoch zwei Dinge bemängeln möchte:

1.) Der als „Beweis“ aufgeführte Basis-Score wird *nie* an Dritte übermittelt. Er ist also eher irrelevant. Was zählt, sind alleine die einzelnen Branchen-Scores, von denen es alleine für die Bankenbranche verschiedene gibt.

Wobei vermutlich eine positive Korrelation zwischen der Summe der Branchenscores und dem Basisscore besteht. Aber genaues weiß man nicht (die Branchenscores kann man in der Onlineauskunft nicht einsehen – da wird sich die SCHUFA schon was bei gedacht haben).

2.) Aus dem Einzelfall kann man längst keine Regel machen. Man könnte nämlich bestimmt jemanden finden, bei dem der Basisscore nach Eintrag eines Rahmenkredites *fällt*.

Somit wäre die These „Kredit steigert Score“ widerlegt.

Sowieso ist die beispielhaft aufgeführte Steigerung des Basisscores nicht signifikant. Die könnte sich aus ganz anderen Einflussgrößen ergeben haben (Änderungen in der persönlichen Vergleichsgruppe; Länge der Geschäftsbeziehungen).

Ich möchte den Artikel nicht schlecht reden – im Gegenteil: Ich bin mir sicher, dass er eine interessante Diskussion anstoßen kann.

Servus, deinem Beitrag habe ich mir durchgelesen und muss zustimmen. Ich habe mir bei der DKB Bank zwei Girokonten sowie ebenfalls zwei dazugehörige Kreditkarten und auch für beide Karten und Girokonten ein Limit beantragt und auch bekommen. Kurze Zeit später habe ich einen Kredit bei der DKB für einen Kleinwagen aufgenommen, mein Basisscore stand vor Aufnahme dieser Konten und Krediten bei 97.89 jetzt steht er bei 90,74. Natürlich gibt es bei mir keine Zahlungsschwierigkeiten oder dergleichen mehr, deswegen verstehe ich dieses Basisscore überhaupt nicht

Ich hatte mich gewundert, dass ein vollständig zurückgezahlter Ratenkredit keinen Erledigungsvermerk erhalten hat und bei der Schufa nachgefragt. Bereits am 28.12.2015 erhielt ich folgende Antwort:

Sehr geehrter Herr XXX,

vielen Dank für Ihre Anfrage vom 26.12.2015.

Kredit (Deutsche Postbank AG IBR)

Die Geschäftsverbindung besteht nicht mehr, denn ich habe alle Forderungen ordnungsgemäß beglichen Angaben über zurückgezahlte Kredite bewahren wir für weitere drei Jahre nach der Rückzahlung auf. Wir vermerken immer die Anzahl der Raten und das Datum der ersten Rate. So wird nachvollziehbar, ob es sich bei den angegebenen Krediten um bestehende oder erledigte Kredite handelt. Nur zu vorzeitig erledigten Krediten wird ein Erledigungsdatum vermerkt. Informationen über ordnungsgemäß bediente Kredite sind überaus positiv und weisen Sie als außerordentlich zuverlässigen Kreditnehmer aus.

Weitere Informationen rund um die bei der SCHUFA geführten Angaben finden Sie auf unserer Homepage meineSCHUFA.de. Unter der Rubrik „Häufige Fragen“ haben wir die Informationen zur Verfügung gestellt. Wir freuen uns auf Ihren Besuch.

Als registrierter Nutzer über meineSCHUFA.de haben Sie jederzeit die Möglichkeit die zu Ihrer Person aktuell gespeicherten Informationen online einzusehen.

Mit freundlichen Grüßen

SCHUFA Holding AG

Ihr Verbraucherserviceteam

(Dieses Schreiben wurde maschinell erstellt und ist ohne Unterschrift gültig)

So wie bereits J.F. schreibt, handelt es sich bei dem hier gezeigten Prozentwert, um den Basisscore. Dieser wird lediglich den meinSchufa Nutzer angezeigt.

Falls die Bank einen schufa Abfrage durchführt, erhält diese einen von mehreren verschiedenen „Branchenscore“, aber niemals den hier im Artikel angezeigten „Basisscore“.

Den „Branchenscore“ erfährt man im Rahmen einer Selbstauskunft nach Bundesdatenschutzgesetzt. Nur dadurch könnte man wenn überhaupt erfahren, wie sich der Kredit auf den relevanten „Branchenscore“ auswirkt.

Es stimmt, man sollte mit dem Basis-Score-Wert vorsichtig sein.

Ich habe letztes Jahr mehrfach versucht, ein DKB-Girokonto zu eröffnen – das hatte trotz eines sehr guten Basis-Scores nicht geklappt (über 98%). Erst als ich mir eine jährliche Selbstauskunft eingeholt hatte, habe ich gesehen, dass mir ein Branchenscore da einen Strich durch die Rechnung gemacht hatte. Kurze Zeit später passte dieser Branchenscore dann auch, und das Konto konnte eröffnet werden.

Ich kann mich meinen „Vorrednern“ nur anschließen:

Ich habe bei der ING DiBa den Rahmenkredit von 25.000 Euro beantragt und auch bekommen.

Eine angeforderte Selbstauskunft bei der Schufa zeigt folgendes:

1.) Der Basis-Score-Wert ist leicht gestiegen!

jedoch

2.) In der Auskunftsrubrik „In den letzten 12 Monaten übermittelte Wahrscheinlichkeitswerte“ wird für die ING DiBa: „Schufa Bestandsscore für Banken, Version 2.0“ angezeigt, dass dieser Score-Wert -nach Genehmigung des Rahmenkredites- um ca. 1,0% gesunken ist!

Vermerk: Dies wirkt sich auch auf den Score in der Rubrik „Aktuelle Wahrscheinlichkeitswerte“ aus.

Ob es mehrere Bankenscores bei der Schufa gibt weiß ich nicht. Bei einem Gespräch mit meiner Bank wurde auch das Thema angesprochen und mir ein Buchstabe mitgeteilt. Daher denke ich auch dass der Basisscore für Entscheidungen einer Bank wenig aussagekräftig ist.

Im Übrigen bin ich der Meinung, dass man es mit dem Einrichten und Erhöhen von Kreditlinien nicht übertreiben sollte.

Den „Basisscore“ erfährt nur der meinSchufa Nutzer und wird vond er schufa selbst niemals an dritte mitgeteilt. Die „Branchenscores“ die an dritte mitgeteilt werden, sind aber auch kein Geheimnis und werden auf der Webseite der schufa veröffentlicht und beschrieben. Für Banken ist hierbei der erste relevant.

SCHUFA-Branchenscore für Banken 3.0

SCHUFA-Branchenscore für Hypothekargeschäft 3.0

SCHUFA-Branchenscore für Handel 3.0

SCHUFA-Branchenscore für Versandhandel & eCommerce 3.0

SCHUFA-Branchenscore für Telekommunikationsunternehmen 3.0

SCHUFA-Branchenscore zur Prüfung von Freiberuflern 3.0

SCHUFA-Branchenscore zur Prüfung von Kleingewerbetreibende 3.0

Ich denke Gregor sollte den Artikel dringend überarbeiten. Das ein Kredit wie die Überschrift sagt, die schufa verbessert, ist anhand des „Basisscore“ nicht festzustellen.

Der „Basisscore“ ist ein Mischwert aus den verschiedenen „Branchenscores“. Nur wenn man den jeweiligen „Branchenscore“ vor und nach der Kreditvergabe vergleicht, kann man sehen ob ein Kredit tatsächlich die schufa verbessert.

Wie auch das Beispiel von Manfred zeigt, hat ein Kredit den relevanten „Branchenscore“ tatsächlich verschlechtert. Die gleichzeitig einhergehende Verbesserung des „Basisscore“ liegt dann an der Verbesserung eines anderen „Branchenscore“ der nicht im Zusammenhang mit dem Kredit lag.

OK wenn ich das im Schufa Webinar richtig verstanden habe bekommt man aber auf den Branchenscore nur einmal pro Jahr zugriff per Post richtig? Somit müsste man diesen beantragt um diese aussage zu bestätigen oder zu widerlegen!

Genau so, um festzustellen wie ein Kredit sich auf den relevanten Branchenscore auswirkt, kann man gebührenfrei alle 12 Monate eine Selbstauskunft nach Bundesdatenschutzgesetz anfordern. In diesen findet sich wie von Manfred beschrieben auch der Vermerk, die sich auf den Score auswirken.

Nur dadurch könnte man eigentlich valide feststellen, ob im EINZELFALL der Kredit sich positiv oder negativ auf die schufa auswirkt.

Der im Artikel herangezogene „Basisscore“ ist einfach nur ein Mischwert der meiner Meinung nach nicht zur Überprüfung ausreicht.

Du kannst auch mehrere Selbstauskünfte im Jahr anfordern. Laut BDSG wäre es der Schufa zwar erlaubt, ab der 2. Selbstauskunft eine Gebühr zu berechnen. Die Betriebspraxis der Schufa scheint aber so auszusehen, dass von dieser Praxis kein Gebrauch gemacht wird. Ich habe schon mehrere Selbstauskünfte in einem Jahr angefordert, die immer kostenlos erteilt wurden. Es scheint sogar so zu sein, dass es in den AGB der Schufa einen Gebührentatbestand „Datenübersicht nach BDSG, ab der 2. Auskunft pro Jahr“ schlichtweg nicht gibt, und auch sonst kann ich im Internet keinen Preis für diese Leistung finden.

In diesem Sinne: Viel Vergnügen beim Selbstbeauskunften.

Ich habe jetzt hier einiges über den Schufa-Score gelesen. Ich würde meinen Score auch gerne kennen. Wo kann man diesen Wert denn abfragen (am besten kostenlos und online)?

Ich habe im Internet einerseits gelesen, dass dies einmal pro Jahr kostenlos und nur schriftlich geht, andererseits habe ich wieder gelesen, dass dies jederzeit online möglich ist. Was stimmt denn nun und wie macht ihr das?

Nutz mal die Suchmaske dieser Website.

Da wirst du dann finden, was du suchst.

Soeben habe ich das hier gefunden:

Bonitätsscore selbst ermitteln

Während bei zum Beispiel der Schufa, der größten und bekanntesten Auskunftei in Deutschland, eine schriftliche Anfrage notwendig ist, um den eigenen Score zu erfahren, gibt es zum Beispiel beim Score Kompass, einem Service von smava, die Möglichkeit, den eigenen Score kostenlos zu ermitteln. Hier geht’s bei Bedarf sogar mit dem Smartphone oder dem Tablet.

Bei Score Kompass wird der Bonitätsscore mit Hilfe der Auskunftei Arvato ermittelt, die zur Bertelsmann-Gruppe gehört.

Ich verstehe das so, dass es mehrere Auskunfteien gibt, die alle mit ihrer (geheimen) Berechnungsmethode den Bonitätsscore ermitteln.

Greifen die Banken dann auf Daten von der Schufa zu oder auf Arvato oder … ?

Ich verstehe das immer noch nicht.

Sind unabhängige Scores, also deren Algorithmen unterscheiden sich.

Auch bei scorekompass oder bonify bekommt man online nur eine Art Basis-Score zu sehen. Um die Branchenscores zu bekommen, muss man die dahinterstehenden Auskunfteien direkt anschreiben.

Austausch zw. den geläufigen Auskunfteien kann m.W. stattfinden bei harten Negativmerkmalen, z.B. wenn ein Kredit nicht bedient wird.

Moin community, Moin Gregor,

ich habe auch was zum Thema Schufa zu berichten.

Mein Schufascore ist, nachdem ich mein Konto gewechselt habe, von der Volksbank zur ING-DiBa, und ein weiters bei der comdirect eröffnet habe, von 98,81 auf 97,30 gesunken.

Ich habe heute einen Antrag für ein Rahmenkredit, bei der ING-DiBa, verschickt und werde dann im Oktober berichten, wie sich mein Score verändert hat.

Grüße

Sebastian

Jap zuviele Konto oder Kreditkarten sind nicht immer gut, ich reduziere meine Karten derzeit auch ein wenig um den Score ein wenig nach oben zu treiben.

Hallo Gregor, jetzt muss ich nochmals nachfragen: Weiter oben in diesem Thread (nennt man das so?) beschreibst du die Entwicklung deines Schufa-Scores. Woher hast du diese Daten? Ist das ein Online-Tool? Wie heißt das und ist das kostenpflichtig?

Danke für deine Hilfe.

VG

Erwin

Ich helfe mal ein wenig mit.

Man kann sich bei der Schufa einen Online Zugang holen. Dieser kostet monatlich knapp 4€.

Online kann anschließend der aktuelle Score (wichtig nur den normalen nicht den Branchenscore) angesehen werden und man bekommt zB Benachrichtigungen per Mail oder/und SMS wenn zB ein Unternehmen eine Anfrage stellt.

Zusätzlicher Vorteil ist, dass man Vergünstigungen bekommt wenn man Dinge die eine Schufaauskunft benötigt.

Super, Danke!

Ja, ich habe einen Online-Zugang zu meinen Schufa-Daten. Bereits seit 2008. Das war damals mit nur einer einmaligen Einrichtungsgebühr verbunden. Mittlerweile hat die Schufa mehrere Produkte mit monatlichen bzw. jährlichen Gebühren eingeführt. Eine Vorstellung/Übersicht dazu wäre eine Idee für einen separaten Beitrag.

Verbessert die Löschung von überflüssigen Girokonten (ohne Dispolinie) den Branchenscore für Banken?

Also nach allem was ich gelesen habe, ja.

Die Banken scheinen es nicht zu mögen, wenn man bei mehr als zwei Finanzinstituten Kunde ist.

Und sehr schlecht für den Branchenscore ist häufiges Wechsel von Bankkonten….

Wenn ich die überflüssigen Konten kündige und erstmal keine neuen eröffne, müsste sich mein Branchenscore für Banken verbessern?

Oder wie sonst kann man den Branchenscore für Banken verbessern?

Richtig, ich mache derzeit genau das gleiche.

Ich habe in letzter Zeit auch viele Anfragen für Kreditkarten (Barclaycard New Visa u.ä.) gestellt und damit meinen Branchenscore für Banken verschlechtert.

Wenn ich jetzt erstmal keine weiteren Anfragen für Kreditkarten stelle, müsste sich mein Branchenscore für Banken wieder verbessern, oder?

Ich denke dies passiert sobald die Anfrage aus der Schufa genommen wird. Denn auch die Anfragen bleiben für einen gewissen Zeitraum gespeichert.

Morgen kann ich gerne mal schauen wie lange.

Kann ich bestätigen, man kann sich für 5 Euro pro Monat einen Zugang zur Schufa holen.

(Hätte ich mir nur schon damals den Schufazugang geholt, so wie Gregor es gemacht hat)

Da sieht man dann wenn irgendwer irgendwas einträgt (und sei es nur, wenn die Hausbank mal wieder die hinterlegten Adressdaten und den aktuellen Score prüft).

Zudem sieht man den üblichen Score.

Branchenspezifische Scores sieht man nicht.

Im Prinzip kann man nur das jederzeit einsehen, was man auch bei der einmal-pro-Jahr Datenschutzauskunft sehen würde.

Score und gespeicherte Daten.

Nur hier kann man halt jederzeit reingucken und kriegt auch Email oder SMS wenn sich was verändert.

Ich hab mir den Zugang auch geholt im Rahmen einer „die ersten 100 Tage gratis“ Aktion.

Bspw. über diese Seite:

https://www.meineschufa.de/index.php?site=22_93

Aber wenn man „100 Tage Schufa gratis“ bei Google eintippt, kriegt man eh mehr als genug Ergebnisse.

Und, nur unter uns:

Ich hatte letztes Jahr schon einmal so einen 100 Tage Zugang, vielleicht nach 1 kostenpflichtigen Monat wieder gekündigt (man hätte auch zum Ende des Gratiszeitraums kündigen können, hatte ich verpasst).

Joa, und als es mir 2,3 Monate später mal wieder danach war, mich näher mit der Schufa zu beschäftigen, habe ich gleich wieder an so einer Aktion teilgenommen. (wirklich einfach nur einen passenden Link über Google gesucht)

Habe den Zugang seitdem (mittlerweile ist es kostenpflichtig da über 100 Tage rum).

Schufa hat mal noch nicht rumgemeckert, weil ich wieder so eine Aktion genutzt habe.

Würde aber nicht darauf wetten, dass es der Schufa beim 3. oder 4. Mal nicht auffällt;

von daher nicht zu oft kündigen und wieder die Gratisaktion mitmachen 🙂

Ich habe Anfang des Jahres alles auf DKB und Diba umgestellt, bei beiden Banken jetzt zusammen 33.500,– Kreditlinien bekommen,

und mein altes Sparkassen-Konto gekündigt.

Habe jetzt meine jährliche Auskunft bei der Schufa bekommen, hatte da schon beim Basisscore einen Absturz von fast 4%, von 97,5 auf 93,5, bei den Branchenscores war es noch schlimmer, da bin ich im Moment quasi auf Flaschensammler-Niveau, war erschreckend, ich kann also nicht bestätigen, dass sowas der Schufa gut tut, ich halte jetzt mal ein Jahr die Füße still und hoffe auf Besserung

Also ich kann das nicht so bestätigen. Ich habe im Januar alles auf ing-diba umgestellt. Im März das Dkb dazu als gehaltskonto, score war da bei 95,6.im April war er dann bei 97,04. Im August kam der Rahmenkredit in voller Höhe dazu, habe nun bei bei beiden Banken zusammen 37000k kreditlinie und jetzt im Oktober steht der score bei 97,06.

Bei mir ist es aktuell genauso. Auch Volksbank gekündigt, zur DiBa und comdirect plus Rahmenkredit bei DiBa. Basiscore von 98,81 auf 97,30. Der Bankenscore von 99,23 auf 83,99, also so gut wie nicht kreditwürdig. Habe mit Schufa telefoniert, wird mit der Zeit wieder besser. Soll erstmal nichts weiter abschließen. Werde ich jetzt auch das nächste Jahr nicht tun. Kann also auch nicht bestätigen, dass das den Score verbessert.

Bitte beachtet dass er hier lediglich vom Kredit redet.

Bei euch sind häufig noch andere Aktivitäten wie Kontoeröffnung involviert, dies ist ein Unterschied.

Genau um eine Aussage nur zum Kredit zu treffen müsste man eine Stabile Schufa (ohne große Veränderungen) haben und dann den Kredit beantragen. Dann nichts mehr machen und die Schufa dann wieder abfragen nur dann kann man wirklich eine aussage treffen.

Ist schon richtig, aber oben im Artikel gibt es ja auch ein Beispiel eines Users, der auch ein Konto ein Rahmenkredit und Kreditkarte eröffnet hat. Und da ist ja, so wie der User schreibt, sein Basisscore gestiegen. Anhand meines Beispiels wollte ich zeigen, dass der Basisscore nichts über den Branchenscore aussagt. Der ist bei mir mit 93,3 noch überdurchschnittlich, während mein Bankenscore auf Ramschniveau gesunken ist.

^^ Sorry, nicht 93,3 sondern 97,3 ^^

Ich weiß nicht wo hin mit meiner Frage, deswegen versuche ich es mal hier:

Hat jemand Erfahrungen mit der App SEQR? Wie zuverlässig und seriös ist dieses Angebot und wie verdienen die damit Geld?

Wird mit Anmeldung ein Konto eröffnet und wird dieses der Schufa gemeldet?

Hallo ZUSAMMEN,

seit 6 Wochen halte ich mich ganz genau an die Vorgaben zum Vermögensaufbau. Dazu gehört u.a. auch der Wechsel von der Fidor Bank zur DKB, ein Rahmenkredit bei der ING-DiBa und aus ganz privaten Gründen noch eine AMEX Kreditkarte. Und siehe da, mein SchufaScore ist von 98,04 % auf 97,2 % gesunken. Eigentlich hatte ich gedacht und gehofft, dass sich mein Basisscore verbessert. Was ist da schiefgelaufen?

Viele Aktivitäten sind Gift für den Score. Bei mir ist es aktuell genauso. Auch Volksbank gekündigt, zur DiBa und comdirect, plus Rahmenkredit bei DiBa.Bei mir ist der Score von 98,81% auf 97,3% und jetzt im Oktober nochmal runter auf 96,1%. Von den Bankenscore will ich garnicht sprechen. Der ist von 99,23% auf 83,99% (sehr hohes Risiko). Viele Aktivitäten sind Gift für den Score. Jetzt heißt es Füße stillhalten, mindestens 1 Jahr, dann sollte sich der Score wieder erholt haben.

Vielen Dank für Ihren „Score-Erfahrungsbericht“.

Hallo,

woher kennen Sie ihren Bankenscore?

Ich habe zwar das meineSchua plus“ kann aber selbst dort nur den Basisscore einsehen.

Was für ein Produkt haben Sie?

Auch ich kenne nur meinen Basisscore. Die Frage nach dem Bankenscore muss uns dann wohl BASTI beantworten.

Einmal im Jahr kann man nach § 34 Bundesdatenschutzgesetz, eine kostenlose Selbstauskunft beantragen, da kriegt man dann auch die Branchenscores.

Mein Schufa-Score blieb in den letzten 3 Monaten unverändert:

Im Zeitraum 1.7. bis 1.10. habe ich auch keine Veränderungen an meinen Bankkonten vorgenommen, die Buchungen in der Schufa zu Folge hätten.

Hallo Gregor,

alles was ich bisher von Ihnen weiß, deutet darauf hin, dass Sie ein absoluter Finanzexperte sind 🙂

Daher stelle ich mir nun die Frage, wieso und weshalb Sie lediglich einen Basisscore von 97,71 % haben?

Ich denke, Ihre Schufa müsste eigentlich blütenrein und Ihr Basisscore ganz nah an den 100 % sein.

Vielen Dank für diese Anerkennung!

Vielleicht bin ich ja auf dem besten Weg zu 99,X % (100% sind nicht möglich, da es immer ein Restrisiko gibt). Möglicherweise liegen die 97,71 % daran, dass eine Immobilienfinanzierung auf meinen Namen läuft.

Bei meiner Frau sind es respektable 98,90 %:

Das war aber nicht immer so. Als ich sie vor Jahren kennen lernte, lag ihr Score noch bei 37,5 %.

Warum ich das schreibe … klingt ja nicht so angenehm …? Um Leute zu inspirieren sich um ihre Bonitätsbewertung zu kümmern. Eine gute Bonität zu haben, wird künftig noch wichtiger sein als heute schon!

Vielen Dank für Ihre offenen Worte!

Da natürlich auch ich um eine gute Bonitätsbewertung bemüht bin, daher habe ich Ihnen diese doch sehr persönliche Frage gestellt.

Ich freue mich schon sehr auf die nächsten Wochen und Monate mit Ihnen und Ihren Strategien zum erfolgreichen Vermögensaufbau.

Guten Tag.

Wer weiß? Ist Null Prozent Finanzierung die Schufa verbessert? Z.B. Möbel oder etwas von elektrischen Geräten.

Danke im Voraus für die Antwort.

Guten Abend,

zunächst möchte ich sagen, dass Ihre Seite sehr interessant, hilfreich und inspirierend ist. Vielen Dank für Ihre Arbeit.

Ich habe von Scorewerten überhaupt keine Ahnung, weshalb mir folgende Fragen/Gedanken durch den Kopf geistern:

1. Welche Wohngegenden sind für einen guten/schlechten Scorewert verantwortlich? Das kann man m.E. am wenigsten beeinflussen? Wie hoch sind die Auswirkungen, 10 Punkte oder Zehntel?

2. Ich wäre der Logik halber davon ausgegangen, dass Sparkonten, Tagegeldkonten, Wertpapierdepots u.ä. einen positiven Einfluss haben. Das scheint aber gar nicht der Fall zu sein?

Es ist irritierend für mich, dass Kapitalanlagen scheinbar KEINEN Einfluss zu haben scheinen.

Und last but not least:

3. Wird bei einer negativen Schufa, nach Schuldentilgung und Ablauf der drei Jahresfrist, der ScoreWert wieder auf „unbescholten“ gesetzt?

Wenn jemand einen Score Wert von 0 (Null) hat, Eidesstattliche Versicherung, obdachlos, P-Konto, Zwangsvollstreckungen mit fruchtloser Pfändung, Hartz IV Empfänger, berufsunfähig, keine Insolvenz möglich, da Schulden nicht insolvenzfähig – the worst case. Ein plötzlicher Geldsegen (Erbschaft, Lotto, Spende, Hilfsfond) tilgt die Schulden.

Hat derjenige nach drei Jahren die Chance auf einen Scorewert von über 90, um eine Wohnung zu erhalten, gesetzt den Fall er kann mit Geld umgehen? Oder wieviel Jahre nimmt das in Anspruch um sich von einer derartigen Katastrophe zu erholen?

Es mag absurd klingen, aber mir ist ein derartiger Fall bekannt, lediglich der Scorewert von Null ist fiktiv-gibt es den eigentlich in der Praxis?

Über eine kurze, nicht abwertende Antwort würde ich mich sehr freuen.

Mit bestem Dank in Voraus und herzlichen Grüßen.

Hallo Marina, ich liebe so ein Eingangsstatement 🙂 Vielen Dank für die Anerkennung!

Zu den Fragen:

1) Die Berechnung ist kompliziert und die, die die Berechnungen machen, sprechen nicht öffentlich über den Algorithmus. Man kann aber davon ausgehen, dass es sich weitestgehend um eine Wahrscheinlichkeitsberechnung handelt. Nehmen wir einen Wohnblock an (= erkennbar weil verschiedene Datensätze mit der gleichen Adresse vorliegen). Wenn die durchschnittliche Bonität dort – um beim einfachen Schufa-Score zu bleiben – 87 % beträgt, dann färbt das auf den Einzelnen ab. Insbesondere, wenn man gerade erst zu dieser Adresse umgezogen ist.

Es gibt Studien die belegen, dass wir eine ziemlich hohe Übereinstimmung mit den 5 Personen haben, mit denen wir uns am meisten umgeben.

Bei Wohngegenden ist das so ähnlich. Es gibt Viertel bis hin zu Straßenabschnitten und einzelnen Wohnblocks, bei denen man von außen glauben kann in etwa abzuschätzen, wer dort so wohnt. Dadurch, dass viele Daten anfallen und berechnet werden können sind die Statistiken und Wahrscheinlichkeitsberechnungen mittlerweile recht gut geworden.

Ändern kann man diesen Faktor durch Umzug. Zieht man oft um, wird das aber negativ bewertet. Der Wohnortfaktor hat jedoch einen nicht so großen Faktor auf die Gesamtbewertung, es sei denn man wohnt an einer Adresse, die „tief rot“ ist. Also wo vielleicht 30 % der dort wohnhaften Leute eine Eidesstattliche Versicherung abgegeben haben …

2. Richtig, auf den Schufa-Score hat Vermögen überhaupt keinen Einfluss, weil solche Wert überhaupt nicht erfasst werden. Man kann eine Million Euro auf dem Konto haben, aber eine Schufa-Score von 37,5 %, weil man sich mit einem Internethändler wegen eine Lieferung gestritten hat, er den Fall als Zahlungsausfall an ein Inkassobüro abgegeben hat und die nach mehrmaliger Zahlungsausforderung den Totalausfall in die Schufa geschrieben haben.

Deswegen ist es wichtig sich um den eigenen Schufa-Score zu kümmern. So ein Ding verhindert nämlich jeden Kredit und man merkt es vielleicht erst im Gespräch zum Abschluss einer Baufinanzierung fürs Eigenheim, wenn plötzlich das Gespräch beendet wird 😉

Anders sieht es aber bei den bankinternen Rankings aus. Jede (gute) Bank führt ebenfalls eine regelmäßige Kundenbewertung durch. Was das genau ist und wie man an diese Daten herankommt, lernt man bei uns im Vermögensaufbauprogramm. Dort fließen sehr wohl Tagesgeldkonten und weitere Vermögensanlagen (bei derselben Bank) mit rein.

3)

Ja, auf jeden Fall!

Bei Einvernehmen, was ziemlich selten ist, können negative Einträge auch vor Ablauf von + 3 Jahre herausgenommen werden, wenn sie gelöst sind.

Wenn die Speicherfrist vorbei ist und der Eintrag automatisch gelöscht wird, wird er auch nicht mehr in die Berechnung mit einbezogen. Das heißt, die Schufa erholt sich sogar ziemlich schnell auf einen Durchschnittswert der sich durch alle anderen Angaben ergibt.

Ich habe schon mit erlebt, wie sich innerhalb von wenigen Jahren ein Schufa-Score von den 37,5 % – das war das angesprochene Versandhaus-Ding – auf über 98 % erholte.

Zu meiner Frage hinsichtlich der Wohngegenden möchte ich kurz ergänzen, dass kaum jemand in eine Wohngegend ziehen würde die Slum oder Ghettocharakter hat und Villengegenden wiederum eher wenigen Menschen vorbehalten sein dürften. Wie soll man also in Mehrfamilienhäusern oder Reihenhaussiedlungen ausmachen, wie es dort um die finanziellen Verpflichtungen potentieller Nachbarn bestellt ist?

Ich weiß nicht, was ich von den Bewertungskriterien halten soll.

Bank- und wohnsitztechnisch hat es bei mir im letzten Quartal keine Änderung gegeben und mein Schufa-Score hat sich ebenso nicht verändert:

Kann man sich eigentlich eine Histroy anschauen, wo man sieht wie der Score sich wann verändert hat?

Soweit ich weiß, stellt die Schufa das nicht zur Verfügung. Ich führe eine Excel-Tabelle.

Mein Score hat sich, nachdem ich im letzten Jahr mein Konto gewechselt und einen Rahmenkredit beantragt habe, der Score zum dritten mal hintereineinander verschlechtert. Von 98,8 auf 97,3 auf 96,3 und am 01.01 auf 95,61.

So ist das leider auch bei mir. Nach dem Kontowechsel zur DKB, der Aufnahme eines Rahmenkredites und einer AMEX Kreditkarte ist mein Score innerhalb von 3 Monaten von 98,4 auf 96,81 gesunken.

Meine score Daten im Januar 95,6 …Ingdiba und Dkb eröffnet… Im April 96,54….im Juli 97,05…im Oktober 97,06.. Ingdiba Rahmenkredit volle Höhe dazugekommen und jetzt im Januar bei 97,07

Ich würde neben der Schufa-Abfrage mal noch zusätzlich eine kostenlose Abfrage bei Boniversum anfordern. Die erstellen nämlich auch einen Score-Wert und sind für geschäftliche Anfragen, die Online geschehen, zuständig. Also immer dann, wenn Du Online etwas kaufst. Ich habe dort zum Beispiel einen anderen Wert, als bei der Schufa. Habe ich jetzt erst bei der Beantragung der Barclay Card rausgefunden. Hatte ich vorher noch nie was von gehört.

Anbei der Link: https://www.boniversum.de/selbstauskunft/

Hier kann man sich auch öfter als 1 mal im Jahr eine kostenlose Auskunft anfordern, da die Daten aber so oder so 12 Monate gespeichert werden ist das unnötig.

Das dritte Unternehmen, das Daten über einen sammelt, auch bei Barclay vorgekommen, ist „infoscore Consumer Data GmbH“. Da kann man sich auch kostenlos eine Selbstauskunft holen… Ansonsten da vielleicht mal nachfragen, denn vielleicht ist auch einfach ein Eintrag falsch…

Ich habe heute meine Datenauskunft gemäß Art. 15 DS-GVO erhalten. Darin wurde mir aber nur mein Basisscore (98,67 %) mitgeteilt, keinerlei Branchenscores. Dies scheint daran zu liegen, dass einem nur die Daten mitgeteilt werden, die in dem letzten 12 Monaten an andere Unternehmen übermittelt wurden. Und da fand bei mir nichts statt. Das bedeutet auch, dass die DKB bei der Erhöhung meiner Kreditkartenkreditlinie, der Einrichtung meiner Visa-Tagesgeld und der Erhöhung meiner Dispolinie (alles 2018) keine erneute Schufaabfrage getätigt hat.

Hallo,

heute möchte ich auch meine Erfahrung mit der Schufa

Auskunft gemäß Art. 15 DS-GVO hier teilen….

Diese habe ich gestern (25.08.2018) bekommen und bin vollkommen erschrocken von diesem Schreiben.

Aber der Reihe nach, mein Score lag bis zum 15.05.2018 bei

99,36 % soweit so gut.

Dann habe ich den Rahmenkredit bei der ING-Diba beantragt und genehmigt bekommen.

Ab da ging es Bergab mit den Branchenscores, die fallen dann plötzlich alle ab. Und alle nachfolgenden

Banken bakamen bei Konditionsanfragen einen immer schlechteren Scorewert präsentiert.

Das wusste ich bis heute nicht und man sollte deshab nach den Branchenscores Ausschau halten.

Ferner wird jede Bank wo man Kunde ist über die eigenen

Kreditaktivitäten benachrichtigt und zwar in ganz regelmäßigen Abständen.Zwar nicht im Detail, aber durch

Aktivitätsanzeige.

Diese sogenannte „Schufa Betreuung“ ist viel komplexer und

schlimmmer als ich Gedacht hätte.

So haben Sparkassen eine andere Einstufung als Volksbanken usw.

Die DKB nimmt z.B. die Tabelle der Sparkasse und die ist

sehr „streng“.

Bei der zweiten Konditionsanfrage der DKB ist mein Scorewert von 500 auf 332 gefallen. Warum weiß ich natürlich nicht.

Mein Basisscore liegt heute (25.08.2018) bei 98,79 %

und habe letzte Woche keine Kreditkarte bei der Hanseatic Bank bekommen …. warum wohl ;-).

Hallo,

erstmal danke für den Bericht, interessant.

Was mich jedoch irretiert ist die Aussage bezüglich der Anfrage Kreditkonditionen. Meinen Recherchen nach, sind die Konditionenanfragen nicht sichtbar für andere Banken, auch nicht 10 Tage, nur ich kann die sehen. Die Kreditanfragen sind 10 Tage sichtbar.

Oder verstehe ich jetzt irgendwas falsch?

Vor Kreditaufnahme bei der Postbank (15.000€) lag mein Score bei 87,5%, jetzt nur noch 80,2%! Eine Verbesserung, wo denn?!

Wenn sich bei mir durch Kreditaufnahme der Schufascore leicht verbessert hat, ist das ja nicht für die ganze Welt allgemein gültig. Das System „mehr Schulden = höhere Bonität“ würde ja überhaupt nicht funktionieren.

Zusätzlich vertrete ich die Meinung, dass man sich genau überlegen sollte, bei welcher Bank man einen Kredit aufnimmt und welche Art Kredit es ist. Nach meiner Meinung hat ein Kredit bei der DKB eine andere Wertigkeit als bei der Santander, um bewusst nicht über die Postbank zu sprechen. 😉

was wirkt sich denn besser aus

deiner Erfahrung nach? Santander oder DKB

Hallo,

erst einmal vielen Dank für den Artikel!

Ich habe eine Frage zu einem begleitenden Video mit dem Titel „Einblick in meine persönliche Schufa“.

Bei 12:22 erwähnt Gregor, dass nochmal ordentlich auf 98,99 % hochgegangen ist. Woran hat das gelegen? Ich war leider zu diesem Zeitpunkt noch nicht für die Sonntagsmail angemeldet.

Man kann nie 100%ig eine Kausalität in den 90 Tagen bis zum nächsten Update festmachen. Meine Empfehlungen sind generell:

a) bedächtig Konten ab- und aufbauen

b) sich erstklassige Banken heraussuchen

c) wirtschaftlich in Erscheinung treten (die Schufa muss Daten geliefert bekommen, dass sie bewerten kann)

d) Kreditlinie einrichten lassen (kann Rahmenkredit und/oder Kreditkarten-Limite sein

Vielen Dank für die Antwort!

„b) sich erstklassige Banken heraussuchen“

Vielleicht könnten Sie hier mal einige Beispiele aufzählen, wer dazugehört, und wer zweite und dritte Liga spielt?

Da niemand öffentlich als „dritte Liga“ bezeichnet werden möchte, tun wir das hier auch nicht. Die aktiven Teilnehmer von unserem Konten-Programm wissen mehr. 🙂

Hallo,

auch wenn hier mittlerweile ziemlich wenig los ist, möchte ich noch folgendes ergänzen:

Der Basisscore ist eigentlich nur „Augenwäscherei“.

Ganz akut kann ich die Aussage eines Kreditvermittlers wiedergeben:

Er hat schon Leute mit einem Basiscore von 99% gehabt, die keinen Kredit bekommen haben.

So Leid es mir tut, der Branchenscore ist der wichtige Wert.

Ich habe mich auch immer auf den Basiscore gestützt. Seit gestern nicht mehr und habe die Auskunft mit Branchenscore bestellt.

Mal sehen wie die aussieht und werde wahrscheinlich vom Glauben Abfallen.

LG

Es gibt jetzt auf der Webseite der Schufa einen Schufa Score-Simulator:

https://www.schufa.de/scorechecktools/pt-scoresimulator.html#0

Ist nichts Großartiges, ein paar Fragen zu den angeblich wichtigsten Faktoren für den Schufa Score mit Erläuterungen und einer abschließenden Grobeinschätzung.

Hilft vielleicht dem einen oder anderen, den Score ein wenig besser zu verstehen.