Kredit abgelehnt? Tipps für Versuch Nr. 2

Manchmal werden Leute erst auf unser Spezial-Portal aufmerksam, wenn sie im Internet googeln, was der Grund für eine Kreditablehnung sein kann.

Gleich vorweg: Den wahren Grund werden Sie nie erfahren, weil dieser nicht mitgeteilt wird. Vermutungen bringen einen nicht weiter, weil sie eine Ausrede sind und am Status quo (= keinen Kredit) festhalten.

In diesem Artikel geht es um die Lösung. 👍

Sie erhalten Tipps und Hintergrundinfos, um die Wahrscheinlichkeit auf Zusage beim nächsten Antrag zu erhöhen!

Nr. 1: Der Booster – zweiter Kreditnehmer

Viele Kredite kommen beim zweiten Versuch zustande, wenn ein weiterer Kreditnehmer eingetragen wird.

Ganz klar: Die Bank hat eine zweite Person, die Verantwortung für die Rückzahlung des Kredits trägt. Beide Einkommen und Bonitäten werden zusammengerechnet und somit kommen in vielen Fällen genug „Punkte“ für eine positive Kreditzusage zusammen.

Voraussetzungen an die zweite Person

Die zweite Person muss:

- mindestens 18 Jahre alt sein und

- über ein eigenes Einkommen (Job oder Rente) verfügen.

- Ein Familienverhältnis muss nicht gegeben sein.

- Erforderlich ist aber, dass die zweite Person unter derselben Adresse wohnt.

Leute, die in einem großen Haus wohnen, haben mehr Auswahl. 😉

Der Klassiker ist natürlich der Lebensgefährte oder Ehepartner.

Man kann aber auch mit dem volljährigen Kind, Mama, Papa, Oma, Opa, Untermieter oder dem Nachbarn gemeinsam einen Kredit beantragen. Falls Sie das Geld jedoch nicht gemeinsam verwenden wollen, überlegen Sie es sich gut, wen Sie mit reinnehmen, und vor allem, wenn Sie gebeten werden zweiter Kreditnehmer zu werden!

Tipp: 2 Kreditnehmer ► doppelte Anzahl an Personen ► doppelte Chance!

Nr. 2: Nebeneinkünfte angeben

Immer wieder gerne vergessen beim Kreditantrag: Einkünfte aus einem Nebenjob.

Allerdings gibt es ein paar Voraussetzungen, damit diese anerkannt werden:

- Am einfachsten ist der Nachweis bei Gehaltsabrechnung.

- Wenn das nicht möglich ist, dann per Kontoauszug. Darauf muss klar erkennbar sein, dass es sich um das Konto des Arbeitgebers handelt.

- Die Zahlungen müssen über einen Zeitraum von drei Monaten nachvollziehbar sein.

Nebenjobs mit Barzahlung werden nicht bei der Einkommensberechnung anerkannt. Ausnahmen sind ggf. Berufe, bei denen Trinkgeld als Lohnbestandteil gilt, beispielsweise in der Gastronomie. Das variiert jedoch von Bank zu Bank.

Nr. 3: Längere Laufzeit wählen

Je länger ein Kredit läuft, umso länger zahlt der Kreditnehmer Zinsen und umso länger verdient die Bank. Einige Leute wählen deswegen eine möglichst kurze Laufzeit. Das heißt gleichzeitig, dass sie eine hohe Rate bezahlen müssen … und nun ja, dass die Bank weniger verdient. Mh, und dann wird der Kreditwunsch abgelehnt …

Machen Sie es anders, machen Sie es smart!

Wählen Sie eine möglichst lange Laufzeit aus. Damit fallen Ihre monatlichen Raten viel kleiner aus und je kleiner die Rate, umso größer die Chance auf Kreditzusage.

Wenn Sie nicht wollen, dass die Bank zu lange zu gut an Ihnen verdient, dann machen Sie doch einfach gelegentlich eine Sondertilgung.

Beispiel kurze Laufzeit, hohe Raten und lange Laufzeit, kleine Raten:

| herkömmliche Finanzierung | Smarte-Bankkunden-Finanzierung | |

| Kreditsumme | 10.000 Euro | |

| beantragte Laufzeit | 3 Jahre (36 Monate) |

7 Jahre (84 Monate) |

| tatsächliche Laufzeit | 3 Jahre (36 Monate) |

|

| monatliche Rate | 294,00 Euro (Kreditrate) | 135,41 Euro (Kreditrate) 158,59 Euro (Sparrate bzw. Sondertilgung) |

| Wahrscheinlichkeit der Kreditzusage | normal gut | wesentlich höher (!) |

| Kredit online beantragen | ||

| ► Ratenkredit bei der ING-DiBa beantragen | ||

Mehr zu dieser Strategie finden Sie hier ► Finanzierungsplan für Ratenkredit.

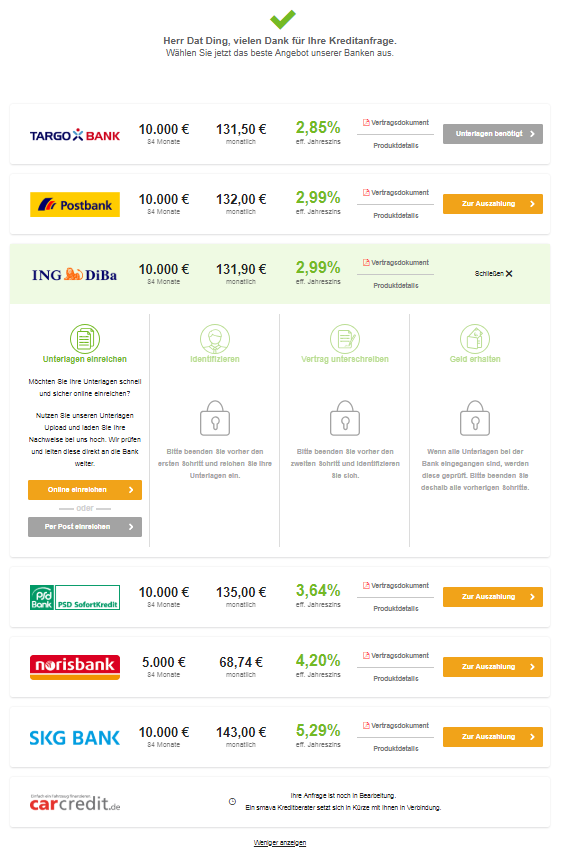

Nr. 4: Über einen Kreditvergleich beantragen

Wenn man einen Kredit bei nur einer Bank beantragt, mag sie auch noch so gut sein, ist das Risiko viel größer, am Ende des Prozesses ohne Kredit dazustehen, als wenn man bei mehreren Banken gleichzeitig prüfen lässt!

Bei mehr als einer Bank anfragen, aber …

Doch Vorsicht: Wer auf eigene Faust bei mehreren Banken gleichzeitig einen Kredit beantragt, provoziert einen Schuss nach hinten. Er willigt schließlich bei jedem Antrag in eine Schufa-Klausel ein, meist ohne genau zu verstehen, was im Hintergrund in dieser Datenbank passiert.

Anders läuft das ab, wenn man über den ► Kreditvergleich von Smava geht, da dort anhand einer internen Prüfliste bereits alle Banken aus der Auswahl verschwinden, die nicht zu Ihrem Profil passen.

Nach Eingabe der persönlichen Daten bleibt dann meistens nur noch eine kleine Liste von potenziellen Banken übrig, bei der ein Antrag wirklich lohnt.

Jetzt den ► Vergleich mit Ihren persönlichen Angaben starten!

Unterstützung vom Smava-Team

Zudem darf man Hilfe von Smava erwarten, weil diese als Online-Kreditvermittler ein Interesse am Zustandekommen des Kreditvertrages haben.

Kommt dieser nicht zustande, war alles für Sie kostenlos. Bekommen Sie Ihren Kredit, bekommt Smava von der kreditgebenden Bank für die Vermittlung eine Vergütung. Sehr smart. Sie sitzen beide in einem Boot. Am besten starten Sie Ihren zweiten Versuch über ► www.smava.de.

Nr. 5: Kreditart wechseln

Wie schon bei Tipp 3 angesprochen, hat die Höhe der Rate einen enormen Einfluss auf eine Kreditzusage bzw. Kreditablehnung.

Üblicherweise funktioniert ein Kredit so, dass man eine Summe X aufnimmt und sie innerhalb von mehreren Jahren wieder auf null zurückzahlt. In der Kreditrate stecken Tilgung und Zinsen!

Es gibt aber auch eine Kreditart, bei der man nur die Zinsen bezahlt und nicht automatisch tilgt. Das hat den Vorteil, dass die monatlichen Raten extrem niedrig sind!

Die Rückzahlung bleibt einem selbst überlassen. Von sofort bis unendlich ist alles möglich.

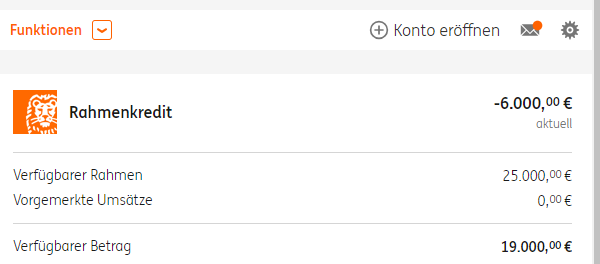

Die Kreditart nennt sich Rahmenkredit, Abrufkredit oder einfach flexible Kreditlinie. Ich habe selbst so eine Kreditlinie in Höhe von 25.000 Euro beantragt und bekommen. Das habe ich in diesem Artikel dokumentiert. Aktuelle nutze ich sie gerade mit 6.000 Euro:

19.000 Euro könnte ich jederzeit noch abrufen. Ich könnte auch jederzeit die 6.000 Euro zurückzahlen oder auch nur einen Bruchteil. Tue ich nichts, werden lediglich die Zinsen von aktuell monatlich 29,15 Euro abgebucht. ► Rahmenkredit der ING-DiBa » beantragen.

29,15 € für 6.000 € Kreditlinie – wer kann sich das nicht leisten?

Für mich persönlich ist der Rahmenkredit eine willkommene Alternative zum Ratenkredit. Zudem ist das Angebot der ING-DiBa seit Jahren das absolut fairste am Markt.

FAQ: Muss man gleich 25.000 € nehmen?

Nein. Nehmen Sie beim zweiten Versuch wirklich nur die Summe, die Sie brauchen. Eine Erhöhung der Kreditsumme ist später immer noch möglich und klappt ganz gut, wie diese Erfahrung aus unserer Community zeigt:

Herzlichen Dank an unsere reaktionsstarke Smarte-Bankkunden-Community! Weiterer Erfahrungsaustausch und Tipps gerne über die Kommentarfunktion am Ende des Artikels. 🙂

Fragen? Ideen?

Bitte nutzen Sie die Kommentarfunktion am Seitenende. Wir sind eine smarte Community!

Thematisch weiterführende Artikel:

- Erfahrungen zum Rahmenkredit der ING-DiBa

- Unterschiede zwischen Ratenkredit und Rahmenkredit

- Schnell online einen Kurzzeitkredit beantragen

- Kredit > ohne < Bank!

Video zum Artikel:

Illustrationen: Geld – pixelfreund (fotolia.com)

Liebes Team, habe das Video angesehen. Wie immer sehr interessant zu wissen und einiges davon habe ich ja bereits umgesetzt. Das Video habe im Übrigen auch weiterempfohlen!!

Weiter so 😊

Ich kann es immer kaum erwarten die nächsten Aufgaben und Herausforderungen zu sehen und zu lesen.

Einfach fantastisch euer Programm zur finanziellen Freiheit 👍😀

Liebe Grüße

Karin

Hallo Karin,

Danke, Danke, Danke 🙏 ich liebe Weiterempfehlungen … das ist eines der größten Komplemente für unsere Arbeit 🙂

Meiner Erfahrung nach ein Vorteil von Gemeinschaftskonto gegen zwei Einzelkonten in der Partnerschaft: Beide haben bessere Schufa (da quasi doppelte Gehaltseingänge auf Bewertungskonto) und durch zweiten Schuldner besser Kreditzusagen…

Was hat denn das mit besserer Schufa zu tun? Die Schufa kennt keine Einkommen, sondern könnte diese maximal anhand der Dispolinie u.ä. ableiten.

Am besten 1 gemeinsames Haushaltskonto (wo kein Gehaltseingang stattfindet, sondern jeder nur seinen Anteil überweist) – dafür bietet sich zB auch ein Konto der ING-DiBa an, nachdem hier ohne Gehaltseingang ein Dispo auf Basis der Gehaltsabrechnungen genehmigt werden kann und die direkte Buchung bei Visa-Zahlungen weniger störend sein dürfte, da die Lebenshaltung eher geringere Beträge ausmacht.

Und dann jeder noch ein Einzelkonto für Gehaltseingang und private Ausgaben…bevorzugt bei DKB oder comdirect.

6. Tipp: Falls die im Artikel genannten Tipps nicht greifen, hilft eigentlich nur: Kosten senken oder Einkommen erhöhen.

Die Banken wägen an Hand von Einnahmen und Ausgaben jeweils ab, ob der Kunde sich den Kredit überhaupt leisten kann, und wenn z.B. keine Nebeneinkünfte (Tipp 2) vorhanden sind oder es keinen möglichen zweiten Kreidtnehmer gibt, und alle anderen Punkte schon berücksichtigt wurden, bleibt nur das Senken der Ausgaben (vor allem Miete – das dürfte eher schwierig sein!) oder die Einkünfte zu erhöhen (Nebenjob zulegen, deren Einkünfte belegbar sind).

Sozialleistungen (wie z.B. ALG II) werden übrigens bei der Berechnung des Einkommens/der Kreditfähigkeit nicht anerkannt, weil diese im Fall der Fälle nicht pfändbar sind.

Ja, danke! Sehr richtig!

Wobei Ausgaben doch idR allgemein von den Banken kalkuliert werden und nicht auf die Angaben des Kunden achten. Selbst wenn ein Kreditnehmer zB angibt, dass er mit 500 € im Monat auskommt, würde die Bank trotzdem zB 900 € als Minimum ansetzen…die Angaben des Kunden werden erst relevant, wenn sie entsprechend hoch ausfallen, dann greift natürlich eher die eigene Angabe!

Guter Artikel. Mit Erweiterungen versehen zu dem Artikel

https://www.deutscheskonto.org/de/ratenkredit/

Fand ich wieder recht interessant!

Vielen Dank!

Danke 🙏

Ich habe so einen angesprochenen Rahmenkredigt in Anspruch genommen und bereits einmal von 10.000 auf 15.000 erhöht. Jetzt müsste ich ihn noch einmal aufstocken, komme aber plötzlich nicht mehr durch die Prüfung. Ich möchte ungern einen zweiten Kreditnehmer angeben.

Wenn ich eine Online-Prüfung zu einem Ratenkredit durchlaufen lasse, würde ich diesen ohne Probleme bekommen.

Was läuft da schief?!

Offensichtlich ist für die ING dein persönliches Kreditlimit erreicht. Das heißt aber nicht, dass dich nicht eine andere Bank finanziert. Oben sind ja noch 4 weitere Punkte zur Auswahl 🙂

Hallo Gregor

Ich habe bei der DAB BNP PARIBAS (Smartbroker)einen Wertpapierkredit beantragt.

Als antwort bekamm ich.

Wir bedauern,Ihnen aus geschäftspolitischen Gründen den

gewünschten Kerdit nicht ausreichen zu können.

Liebe Grüße

Rudolf Hartmann

Hallo,

ich habe bei der Ing Diba einen Rahmenkredit beantragt leider wurde der abgelehnt. Als Alternative habe ich bei der EasyCredit eine Kredit und ein Rahmenkredit beantragt und es hat alles wunderbar geklappt. Soll ich später nochmal eine Anfrage bei der Ing Diba stellen oder eher nicht ?

LG

Das ist interessant! Wäre ich an Ihre Stelle, würde ich das nächste Update vom Schufa-Score abwarten. Kommt Anfang Januar. Wenn der Score nach oben gegangen ist, was tendenziell wahrscheinlich ist, würde ich erneut bei der ING den Antrag auf Rahmenkredit stellen.

Wie schauen die Linien bei EasyCredit aus?

Bei EasyCredit hab ich ein Kredit von 13.000€ bekommen und ein Rahmenkredit von 7.500€

Mein Schufa Score ist aktuell bei 94,11% , kann sein das es deswegen abgelehnt worden ist weil der Score zu niedrig ist.

Aktuell habe ich 5 Kreditkarten und der Score ging nach oben hoffe das es durch den Kredit und den Rahmenkredit nochmal nach oben geht !

Sollte ich erstmal ein Konto eröffnen bei der ing ?

Super, es entwickelt sich 🙂 Danke.

Bei der ING würde ich nur vorab ein Konto eröffnen, wenn die tatsächliche Nutzung geplant ist. Eine Depoteröffnung bringt intern am meisten Punkte.

Vielen Dank für die schnelle Antwort und die Tipps ! Ich werde lieber erstmal abwarten und Mitte Januar nochmal eine Anfrage stellen !

Habe bis jetzt alles erreicht so sieben den Videos und sehe das als letzte Hürde die ich auch noch bezeichnen werde. Das einzige wo ich mir noch nicht sicher bin ist welche Höhe ich beantragen soll die volle 25.000 oder lieber etwas weniger?

Viele Grüße

Micha