High Returns from Low Risk als Sparplan

Mit geringerem Risiko als üblich ein größeres Vermögen aufbauen, so übersetze ich den Titel des Buches eines niederländischen Fondsmanagers und Statistik-Strategen.

Die deutschsprachige Ausgabe erschien vor wenigen Wochen im Finanzbuchverlag und sie ist es wirklich wert, aufmerksam gelesen zu werden (ein Exemplar können Sie geschenkt bekommen – mehr dazu am Ende des Artikels).

Bestellbar bei Amazon.de – Kauftipp! Umsetzbarer Investment-Tipp im zweiten Teil des Artikels!

Sie erfahren in diesem Buch:

- Die Strategie, wie man nachweislich mit „sichereren“ Aktien ein größeres Vermögen aufbaut – größer als die meisten Privatanleger, größer als die meisten professionellen Vermögensverwalter (natürlich in Relation zum eingesetzten Kapital),

- warum professionelle Vermögensverwalter diese Strategie nicht einsetzen (können),

- wie Sie als Privat-Anleger Schritt für Schritt die Strategie umsetzen können. Dazu bedarf es nämlich drei wichtiger Grundregeln. Diese erlernen Sie leicht, selbst wenn Sie bisher wenig mit Aktienanlagen zu tun hatten. Als kostenloses Analysetool können Sie Google nutzen – Anleitung im Buch.

Meine eigenen Aktien habe ich anhand dieser Strategie überprüft und kam zu interessanten Ergebnissen. Zudem bin ich durch den im Buch vorgestellten Aktienfilter auf spannende Aktiengesellschaften gestoßen, auf die ich sonst wohl nie gekommen wäre.

Tipp 1: Investieren Sie 19,99 Euro

Wenn Sie ein absoluter Tages- oder Festgeldfan sind, dann ist das nichts für Sie!

Wenn Sie aber grundsätzlich mit dem Gedanken spielen, mehr über eine verhältnismäßig risikoarme Anlage in Aktien nachzudenken oder bereits schon Erfahrungen – ob gute oder schlechte spielt keine Rolle – gemacht haben, dann bestellen Sie sich noch heute dieses Buch!

Bei Buchempfehlungen bin ich oft zurückhaltend – nicht wegen des Kaufpreises, der steht zu dem vermittelten Wissen und der Erfahrung grundsätzlich in einem sehr guten Kaufpreis-Nutzen-Verhältnis.

Zurückhaltend bin ich wegen der Zeit, die man sich ans Bein bindet. Besonders, wenn man so ein langsamer Leser ist wie ich.

Bei „High Returns from Low Risk“ bin ich aber sehr froh, dass ich alle Buchseiten gelesen habe. Sie dürfen sicher sein, dass das in ein paar Jahren schon einen Vermögensunterschied von mehreren Tausend Euro ausmachen wird!

Vermögensunterschied von mehreren Tausend Euro!

Selber machen oder machen lassen?

Der Buchautor Pim van Vliet bringt Ihnen nicht nur bei, wie Sie als Privatanleger diese Strategie umsetzen, sondern er ist Fondsmanager eines international agierenden Aktienfonds, der haargenau diese Strategie umsetzt.

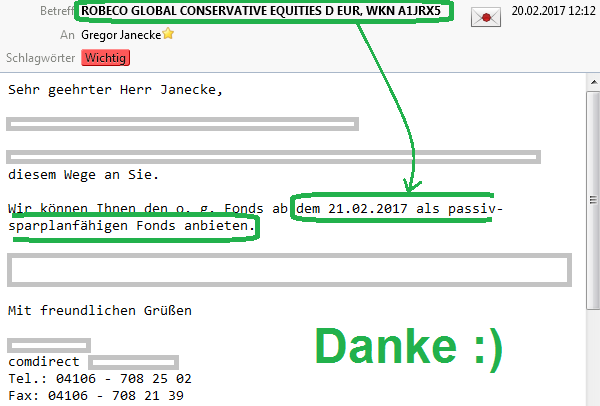

Dieser Fonds trägt die Wertpapierkennnummer (WKN) A1JRX5 und ist in Deutschland zum öffentlichen Vertrieb zugelassen. Das bedeutet: Sie können ihn über Ihre Bank kaufen.

Wo ist das Problem?

Es gibt kein Problem, wenn Sie genügend Geld auf der hohen Kante haben, welches Sie gerade jetzt in eine Fondsanlage umwandeln wollen.

Bei den meistens Lesern von uns sieht es aber anders aus. Sie wollen oder können nicht auf ein Mal eine größere Summe investieren. Sie wollen ratierlich – beispielsweise monatlich – einen festen Betrag in eine langfristig verhältnismäßig sichere Anlage sparen. Natürlich mit guten Zukunftsaussichten!

Die Lösung dazu heißt Wertpapiersparplan.

Leider boten unsere drei Top-Banken, die wir ständig für unsere Abonnenten im Auge behalten, nicht den Fonds zum Buch „Robeco QI Global Conservative Equities D EUR“ als Sparplan an.

Jedenfalls bis letzten Mittwoch nicht!

Sparplan für unsere Leser organisiert!

Als langjähriger Leser dieses Spezial-Portals wissen Sie, dass es mir mehr als ein Mal gelungen ist, für unsere Leser (zugegebenermaßen gilt das dann für alle aktuellen und künftigen Kunden der Bank) etwas zu organisieren, was es vorher nicht im Angebot von unseren Top-3-Banken gab.

Um die Sparplanfähigkeit zu organisieren, wählte ich die Comdirect Bank aus, weil sie von unseren Banken das mit Abstand beste Depot anbietet und wir im Laufe des Jahres an diesem Thema interessierten Lesern einige Tipps und Tricks mit dem Comdirect-Depot zeigen werden.

Als aktiver DeutschesKonto.ORG-Leser macht es Sinn, künftig auf das Comdirect-Depot zu setzen. Falls Sie noch keines haben, hat Stefanie für Sie eine Anleitung erstellt, wie man es eröffnen kann.

Zuerst bekam ich eine Absage von der Bank, dass der Fonds nicht sparplanfähig sei und dass sich das in Zukunft auch nicht ändern werde. Im Übrigen finden Sie im Netz ganz viele Seiten, die das belegen. Selbst auf der Internetseite von Robeco, der Fondsgesellschaft, fand ich die Angabe „nicht sparplanfähig“.

Ich mache es kurz: Es hat mich mehrere Telefonanrufe – augenscheinlich bei den richtigen Leuten – und einige Überzeugungskunst gekostet, bis ich diese E-Mail erhielt:

Seit dem 21.2. lässt sich der „High Returns from Low Risk-Fonds“ bei der Comdirect besparen. Das ist bereits ab 25 Euro möglich – so wie ich es für meine Kinder über das Junior-Depot realisiert habe.

Tipp 2: Seien Sie höflich hartnäckig zu Ihrer Bank!

… und falls Sie bei Ihrer Bank nicht so viel „Glück“ haben, dann wissen Sie jetzt, dass bei der Comdirect der Fonds von Pim Van Vliet jetzt als Sparplan möglich ist.

Blick in den Fonds

In diesem Artikel möchte ich Ihnen nicht eine Anlage in den Fonds „verkaufen“, sondern das Buch als sinnvolle Weiterbildung!

Gleichzeitig möchte ich Ihnen nicht meine Freude vorenthalten, die ich entwickelte, als ich auf die 10 größten Positionen des Fonds schaute: Drei davon (Johnson & Johnson, AT&T und McDonalds) besparen ich bzw. meine Kinder in ihren Juniordepots als direkten Aktiensparplan.

Mit dem Comdirect-Depot können Sie nämlich auch ohne den Umweg und die Kosten eines Fonds monatlich oder in einem anderen Intervall Aktien als Sparplan kaufen. Das ist ab 25 Euro pro Sparplanausführung möglich.

Mehr dazu demnächst in unserem Programm zum Vermögensaufbau. Als Abonnent unserer Sonntagsmail erhalten Sie dazu demnächst eine vor-öffentliche Einladung.

Buchverlosung

Unter den ersten 20 Kommentaren verlose ich ein Exemplar dieses wirklich sehr lesenswerten Buchs. Bitte beantworten Sie als Kommentar die Frage, was Sie bisher im Bereich (Aktien-)Investments machen oder was Sie künftig vorhaben.

Danke fürs Mitmachen

Fragen, Ergänzungen und Erfahrungen sind ebenso über die Kommentarfunktion willkommen.

► Buch bei Amazon bestellen. 🙂

Weiterführende Artikel:

- Tipps und Ablauf vom Depotübertrag

- Wechsel zur Comdirect – Erfahrung von Patrick (27)

- Auf Investoren-Reise in Paraguay

Eine Empfehlung habe ich aber für Sie: Kaufen Sie sich das Buch und lesen Sie es! 🙂

![Kontopaket [weitere Infos hier klicken]](https://i.optimalb.de/dk/kontopaket-335hoch-a.jpg)

Schön, dass Sie die Comdirect dazu bewegen konnten, den Fonds sparplanfähig zu machen.

Wenn ich den A1JRX5 bei CoDi suche, wird dieser aber immer noch als nicht sparplanfähig angezeigt.

Außerdem vermisse ich die Angabe des TER.

Da es sich um einen aktiv gemanagten Fonds handelt, liegt der TER vermutlich über 1%.

Den Titel des Buches -High Returns from Low Risk- möchte ich kritisieren. Das ist nämlich ein Widerspruch.

Die Höhe der Rendite korreliert immer positiv mit der Höhe des Risikos. Rendite ist also eine Belohnung für eingegangenes Risiko.

Daraus möchte ich jetzt aber keine Rückschlüsse auf die Seriosität des Autors ziehen, schließlich bestimmen den Titel oft die Verlage.

Klasse! Über Ihre schnelle Rückmeldung freue ich mich 🙂 Sie haben sich gleich ausführlich damit beschäftigt. Danke!

Vielleicht kann das die Comdirect mit der Anzeige noch nachbessern. Wenn Sie den Fonds allerdings als Wertpapiersparplan einstellen, läuft der Auftrag durch. Schauen Sie bitte hier, meine erste Abrechnung über den Kauf via Sparplan:

Das was Sie „Widerspruch“ nennen, nennt der Autor „Paradox“. Er tritt in diesem Buch die Beweise an. Spannend! Paradoxe (Widersprüche) gibt es ja auch auf anderen Gebieten. Von dem her etwas Ungewöhnliches – aber nichts Neues. Vor allem nicht für smarte Bankkunden. 😉

Die Fondsgesellschaft gibt die Total Expense Ratio (TER) mit 1,18 Prozent an.

Danke für die rasche Antwort.

Im Vergleich zum MSCI World scheint der Fonds ja gar nicht mal schlecht abzuschneiden.

Die Frage ist halt, wo der Mehrwert dieses Fonds liegt, im Vergleich zu einem den MSCI World nachbildenden ETF beispielsweise, den man ja zu besseren Konditionen bekommt (als passiv gemanagten Fonds mit TER um die 0,2%).

Werde das Buch demnächst mal in einer Bücherei aufsuchen, um mal reinzuschnuppern, ehe ich es mir ggf. kaufen werde.

Im Sonntagsvideo gehe ich auf diesen Artikel und noch ein paar weitere Punkte bei der Comdirect ein:

Hallo Gregor,

vielen Dank für Deine neuen Infos. Ich habe bisher 2 Rentenfonds bei de Deutschen Bank, diese sind aber nicht rentabel. Da ich jetzt Neukunde bei Comdirect bin, werde ich mir den Fondsparplan mal genauer ansehen, warte aber erst Dein weiteres Video dazu ab.

Ich finde Dein Einsatz für uns smarte Kunden bewundernswert, weiter so!

Super, vielen Dank für das tolle Feedback!

Ja, stimmt. In dieser Richtung darf man künftig etwas mehr von uns erwarten, weil es – Sie erinnern sich vielleicht an die Umfrage in der Sonntagsmail – viele smarte Bankkunden interessiert. Zumindest grundsätzlich mehr zum Thema cleveren Vermögensaufbau zu erfahren.

Ich würde gerne das Depot eröffnen. Wie geht das? Sie haben doch sonst oft so einen großen Button …

Oh, Danke! Ja, hier ist er:

Bereit für die Depoteröffnung?

… das Comdirect-Depot ist das Lieblingsdepot der Redaktion!

Vielleicht noch nicht ganz fertig, aber hier für Sie der aktuelle Stand der Schritt-für-Schritt-Anleitung durch die Depoteröffnung.

Zur Zeit gibt es übrigens eine Aktion für Depot-Neukunden bei der Comdirect.

In Zusammenarbeit mit justETF.com gibts 12 Monate Premiumzugang bei Neueröffnung eines Depots.

Könnte für den ein oder anderen Wohl interessant sein.

Der Premium-Account kostet normalerweise etwa 10€/Monat. Damit ist er wohl nur für Leute interessant, die ein bestimmtes – relativ hohes – Depotvolumen haben. Zum (automatisierten) Rebalancing der Assetklassen ist justETF sicherlich hilfreich.

Für Anfänger oder zu Testzwecken tuts auch die kostenlose Version.

Im Artikel wurde auch eine Verlinkung vergessen, siehe „für [Sie eine Anleitung erstellt LINK EINFÜGEN]“ 🙂

Ja, Danke! Sehr wichtiger Hinweis. Das ist jetzt behoben. 🙂

Ich konzentriere mich im Moment ausschließlich auf ETF´s.

Allein aufgrund der geringen Verwaltungskosten sind sie immer eine Alternative zu gemanagten Fonds.

ComDirect ist mein Tip für ein kostengünstiges Depot.

Ich auch.

Der Fond hat gegenüber einem MSCI World ETF auch nicht wirklich einen Mehrwert (siehe ww.fondsweb.de/fondsvergleich/LU0705782398-LU0392494562).

Werden die Daten, z.B. die Wertentwicklung, dort unter Berücksichtigung der Kosten angegeben oder müssen diese noch subtrahiert werden?

Kosten des Fonds sind in dem Chart enthalten.

Hallo Gregor,

vielen Dank für Deinen tollten Artikel und für Deine Arbeit um uns dieses Buch vorzustellen.

Vor 2008 hatte ich Rentenfonds und Geldmarktfonds bei unserer damaligen VR Bank. Diese liefen nicht schlecht, aber damals hatten wir auch noch eine Eigentumswohnung abzuzuzahlen. Die Bank verkaufte uns einen Kredit und gleichzeitig Geldanlagen. besser wäre es gewesen Schulden abzuzahlen. Die Bank hat ein gutes Geschäft mit uns gemacht. Hätte damals besser nicht auf unseren „Geldberater“ gehört und das Geld für die Eigentumswohnung zum Kaufen genutzt und dafür weniger Schulden gemacht. Seither haben wir keine Geldanlagen mehr in Fonds oder ähnlichem. Bankmitarbeitern vertraue ich seither sowieso nicht mehr. Mit Fonds bin ich vorsichtig geworden. Trotzdem verfolge ich gerne Deine Strategie mit Interesse. Scheint ein interessantes Buch zu sein. Danke für Deine vielen Bemühungen.

Super, über dieses Feedback freue ich mich. Danke.

Generell ist es schwierig zu sagen, was richtig ist. Für einige ist es besser die Schulden so gering wie möglich zu halten und bei einer Immobilienfinanzierung alle anderen Vermögenswerte zu veräußern. Andere nehmen lieber eine höhere Finanzierung – gerade bei den aktuell wirklich günstigen Zinssätzen – und bauen neben der Schuldentilgung Vermögen auf. Ich gehöre zu der zweiten Gruppe und fühle mich dabei sehr wohl (es gab aber auch schon mal ein Jahr, wo ich dachte auf das falsche Pferd gesetzt zu haben).

Was hilft? Der Ausbau der persönlichen Finanzfähigkeiten. 🙂

Auch ich gehöre zu den Lesern, die noch auf Tagesgeld und Festgeld setzen. Direkt in Aktien oder Fonds direkt investiert habe ich noch nicht (nur im Rahmen von Produkten zur Altersvorsorge).

Nicht wie bei vielen anderen sicherheitsorientierten Anlegern ist bei mir das Kursrisiko dafür der Hauptgrund (dieses lässt sich verringern in dem man in bestimmte Aktien, ETFs oder den oben erwähnten Fond investiert). Eine viel größere Belastung sehe ich in den Kosten, die einen potentiellen Gewinn bei kleineren Depots schnell in Verluste umwandeln.

Häufig wird nur erwähnt, was den Anlegern die Depotführung und der Erwerb kostet. Dass jedoch der Verkauf auch erhebliche Kosten verursachen kann, wird häufig nicht erwähnt.

Ich habe den obigen Artikel wieder mit großen Interesse gelesen und bin auch am weiteren Inhalt des Buches interessiert. Vielen Dank dafür! Ich hoffe dass in deinen Themenreihen „Arm oder reich? Die wichtigsten Entscheidungen im Leben“ und/oder „Cleveres Kontensystem für Leute, die mehr aus ihrem Leben machen wollen“ auch das Investieren in Aktien und Fonds näher behandelt wird. Wie schon erwähnt, interessieren mich auch Beispiele dazu, welche Kosten auf den Anleger zukommen, wenn er beispielsweise nur 25 €/100 €/200 € im Monat frei und/oder im Rahmen eines Sparplans investieren möchte und welche Kosten auf diesen zukommen wenn er diese dann wieder nach ein paar Monaten/Jahren veräußert.

Vielen Dank für dieses Feedback!

Die Kosten beim Verkauf von Aktien und Fonds sehe ich ziemlich gelassen … die laufenden Kosten darf mich nicht unterschätzen. Würde man wirklich alle Kosten zusammenzählen, bleiben 1,5 bis 3,5 Prozent der theoretischen Rendite bei der Fondsgesellschaft hängen. Einer der Gründe, weswegen Anleger ab einer bestimmten – vorsichtig ausgedrückt – „Bildungs- oder Entscheidungsstufe“ vorwiegend auf die kostengünstigen ETFs setzen.

Eine Stufe weiter ist dann die Investition direkt in Aktien. Abgesehen von der Kauf- und Verkaufsgebühr fallen nämlich überhaupt keine Kosten während der Haltedauer an. Auch nicht für die Gutschrift von Dividenden. Die richtige Titelauswahl ist hier die Herausforderung.

Ja, ich arbeite fleißig an der genannten Themenreihe. Im Vorfeld wird eine E-Mail-Serie aufgesetzt. Gestern habe ich „Tag 12“ fertig gestellt. Sobald ich bei Tag 30 angekommen bin, sind die ersten Leser eingeladen durch den „Bildungs- und Umsetzungsprozess zu gehen“.

U.a. bei den ETFs werden bei der Veräußerung wohl jedoch seitens der Bank teilweise gleich mal 25 € Gebühren fällig. Spart jemand jeden Monat nur 25 €, können meiner Einschätzung nach auch diese zusammen mit den weiteren Gebühren den Gewinn auf 0 € drücken. Selbst bei den Anlegern herrscht meinem Eindruck nach Unklarheit wann welche Gebühren bei der Veräußerung tatsächlich anfallen (so die Beiträge hier auf deutscheskonto.org und anderen Plattformen).

Bei der DKB ist es bspw. so, dass du bei einem Ordervolumen 10k€ zahlst du 25€.

Maximal zahlst du also 2×25€ an Transaktionsgebühren. Das sollte doch wirklich nur einen sehr kleinen Teil des Gewinns (Kursgewinn und gezahlte Dividenden) ausmachen.

Natürlich darf man nicht erwarten, dass man mit einem 50€-ETF-Sparplan nach einem Jahr schon fette Gewinne einfährt. Man sollte sich darauf einstellen, den ETF erst nach 5 oder eher 10 Jahren wieder verkaufen zu können.

Schönes Video, gerne mehr davon. Finde die Länderverteilung ausgewogener als im MSCI World. Nur der Ausgabeaufschlag ist fondtypisch natürlich hoch mit 5%.

Was nur jedoch auffällt ist, dass die condirect unter Sparplanfähig weiterhin Nein schreibt. Ist er trotzdem sparplanfähig?

Grüße

Ja, im Buch gibt es auch einige Absätze zur Länderverteilung. Spannend!

Weiter oben finden Sie ein Bildschirmfoto von meiner ersten Kaufabrechnung über die Sparplanausführung. Brandaktuell, da erst vor wenigen Tagen passiert.

Im Juniordepot habe ich ebenfalls den Fonds drin (25 € pro Ausführung). Der Sparplan lässt sich anlegen und wird auch ausgeführt. Möchte es vielleicht jemand probieren und hier bestätigen?

Ich gehe davon aus, dass die Comdirect die Angabe in den nächsten Tagen auf ihrer Seite aktualisieren wird. Bis vor ein paar Tagen war sie ja korrekt, dass es plötzlich doch so schnell mit der Sparplanaufnahme geklappt hat, hat vermutlich mehr Leute überrascht 😉 An dieser Stelle ein großes Dankeschön an die Comdirect!

Habe ihn auch mit ins Depot als Sparplan von 25 Euro monatlich genommen.

Bei mir ist die prozentuale Reduktion des Kaufaufschlags allerdings nur halb so groß wie bei Gregor. Hmm, woran das wohl liegen mag? 😉

Hey, cool! Zudem freue ich mich über die Feststellung, dass der Rabatt bei mir augenscheinlich größer ausgefallen ist.

Das wird noch Thema in unserem Programm zum Vermögensaufbau. Allerdings nicht in den ersten Wochen 🙂

Hallo,

ich bin auch ein Befürworter von ETF’s. Das Beste daran ist, dass man mit geringen Sparraten ein ausgewogenes Investment realisieren kann und dafür eine angemessene Verzinsung bekommt. Ich habe vorher versucht auf einzelne wenige Titel zu setzen (bedingt dich das vorhanden Kapital) aber dies ging meistens daneben.

Derzeit spare ich in den Arero Weltfond und ergänze das durch ein paar starke Dividendenaktien die ich glücklicherweise zum richtigen Zeitpunkt gekauft habe oder durch Mitarbeiterprogramme günstig bekommen habe.

In Zukunft plane ich durch zwei, drei Fonds selber ein ausgewogenes Weltportfolio zu erstellen. Hat da jemand Erfahrungen und Tipps zur Zusammenstellung? Europa, MSCI World oder Emerging Markets?

Mein Tipp ist zunächst das Buch „Souverän investieren mit Indexfonds und ETFs“ von Gerd Kommer zu lesen.

Es ist jeden Euro Wert, ggf. kann man ja auch mal in einer Bücherei reinlesen.

Dann mal ein wenig nachlesen im Wertpapier-Forum http://www.wertpapier-forum.de

Da sind interessante Ansätze drin bzw. Vereinfachungen, da das Kommer-Portfolio inkl. Rebalancing meiner Meinung nach nur für größere Depots sinnvoll ist.

Es wird oft ein vereinfachtes Weltportfolio bestehend aus zwei ETFs (MSCI World und MSCI Emerging Markets) empfohlen, z.B. 70% MSCI World und 30% Emerging Markets.

Ab 2018 werden alle ETF übrigens gleich besteuert, es gibt dann keine „steuerschönen“ und „steuerhässlichen“ Fonds mehr.

Ab dann wäre auch eine 1-ETF-Lösung überlegenswert. Und zwar auf einen MSCI World ACWI (All Countries World Index). Ggf. kann man noch einen Emerging Markets hinzunehmen, wenn man die EM stärker gewichten möchte.

Das macht das Rebalancing zwischen „risikofreiem“ und „risikobehaftetem“ Vermögensanteil einfach und kostengünstig.

Bein risikofreien Vermögensanteil muss jeder selber rausfinden, ob kurzlaufende deutsche Staatsanleihen oder Tagesgeld besser ist.

Zur Entscheidungsfindung fand ich diesen Link über die Einlagensicherungen in Europa sehr hilfreich:

http://www.kritische-anleger.de/der-kaiser-ist-nackt-ein-blick-auf-die-einlagensicherungen-in-europa

Für mich selbst kommen übrigens nur ETF mit physischer Nachbildung in Betracht. SWAP-Konstruktionen traue ich nicht.

Bei justETF.com kann man sich übrigens kostenlos anmelden und ein Musterportfolio anlegen bzw. mittels verschiedenen Filtern nach ETFs suchen. Sehr empfehlenswert, finde ich.

Sehr guter Input, den ich ich absolut teilen kann!

Allein mit diesen Tipps ist man bereits gut gerüstet für einen Einstieg in ETFs.

Ja, danke! Über Empfehlungen auf unseren Artikel freue ich mich ebenso 😉

Tolle Frage!

Zu Dividenden-Aktien hatten wir schon mal einen Gastbeitrag mit dem Schwerpunkt Coca Cola. Der nächste Gastbeitrag zu Einkommen mit Dividenenaktien befindet sich schon in der Pipeline!

Am 16.03.2017 kann man u.a. bei Comdirect und ING-DiBa Aktien aus den DAX30 kostenlos kaufen.

Mehr Infos hier: http://www.tag-der-aktie.com/start.php

Es emofiehlt sich, die Konditionen beachten, z.B. Mindestkaufwert sowie Börsenplatz.

Ich habe einen Wertpapiersparplan in ETFs, da man bei ETFs sehr breit diversifizieren kann und die Kosten sehr gering sind im Vergleich zu aktiv gemanagten Fonds. Mein Depot habe ich bei der Comdirect und bin damit sehr zufrieden. Absolute Pflichtlektüre im Bereich ETFs ist sicherlich „der Kommer“ bzw. „Souverän investieren mit Indexfonds und ETFs“ von Gerd Kommer.

Demnächst kommen noch Dividendenaktien hinzu.

Aktiv gemanagte Fonds stehe ich aufgrund der hohen Gebühren sehr skeptisch gegenüber.

Die laufenden Fondskosten des hier vorgestellten Fonds betragen:

5% (Ausgabeaufschlag Fondsgesellschaft)

+ 1% (Verwaltungsvergütung)

+ 0,50% (Verwahrstellengebühr)

+ 1,18% (Kosten, die vom Fonds im Laufe des Jahres abgezogen werden)

= 7,68%

Die eventuell anfallende „Anlageerfolgsprämie“ ist dabei noch nicht mal enthalten. Zusätzlich kommen bei der Comdirect noch einmalig 2,5% „Ausgabeaufschlag bei Einmalanlage“ hinzu. Das muss der Fonds ja erstmal wieder erwirtschaften.

Bei einem sparplanfähigen ETF liegen die laufenden Kosten (=TER) bei ca. 0,10-0,70% (zusätzlich noch: Transaktionskosten, Spread etc.). Wenn man dann noch einen „Aktions-ETF“ wählt, entfallen die bei der Comdirect anfallenden Transaktionskosten bzw. Orderprovision von 1,50% des Anlagebetrages.

Nichtsdestotrotz sollte man sich immer die „Wesentliche Anlegerinformationen“ und das „Verkaufsprospekt“ seiner Anlage durchlesen.

Die Rechnung 7,68 + 2,5 % ist nicht ganz richtig, sonst würde ja wirklich kaum jemand in Fonds investieren. Richtig ist aber, dass Fonds um einiges kostenintensiver sind als ETFs.

Nun kommt es auf zwei Dinge an:

– deckt man mit dem Fonds einen Markt oder eine Idee ab, wo es keine ETFs gibt?

– wenn nicht, mh … stellt sich die Frage, ob mein Management besser ist als ein Automatismus. Die Statistik beantwortet die Fragen so: Meistens, nein.

Die 7,68% passen schon und habe ich direkt von der Comdirect, den wesentlichen Anlegerinformationen und dem Verkaufsprospekt entnommen. Das sind die jährlichen Kosten des Fonds.

Falls du eine andere Prozentzahl für die laufenden Kosten ausgerechnet hast, dann lasse ich mich gerne eines besseren belehren 🙂

Die 2,50% der Comdirect sind eine Art Orderprovision und fallen nur einmalig beim Kauf an.

Der Ausgabeaufschlag fällt doch meines Wissens nur einmalig beim Kauf an?

Das sollte man dann fairerweise aus den laufenden Kosten rausrechnen.

Beim Sparplan sollte der Ausgabeaufschlag nicht extra berechnet werden, es fällt im Fall der Comdirect lediglich die Sparplangebühr in Höhe von 1,5% an, oder irre ich mich da?

Richtig!

Die 5 Prozent sind die einmaligen Kaufkosten bei Fonds, wenn man sie als Einmalanlage oder Sparplan über die Bank oder direkt bei der Fondsgesellschaft kauft. Kauft man über die Börse, entfallen diese Gebühren. Dafür zahlt man die Ordergebühren. Das macht häufig Sinn bei Einmalanlagen.

Die Depots, die wir smarte Bankkunden üblicherweise Nutzen, geben von sich aus häufig einen Riesenrabatt auf die 5 Prozent Ausgabeaufschlag!

Wie man weiter oben auf dem Bildschirmfoto von meiner Kaufabrechnung sieht, wurden mir zuerst 5 % berechnet und anschließend 4,76 % wieder gutgeschrieben. Mein Ausgabeaufschlag lag demnach bei marginalen 0,24 Prozent! Das war mit der Comdirect gar nicht abgesprochen – umso mehr freue ich mich darüber!

Hallo Gregor,

durch die Reduktion von 4,76% bezahlst du gar keinen Ausgabeaufschlag. Die Reduktion bezieht sich nämlich auf den Anteilspreis plus den normalen Aufschlag von 5%.

Um dies zu verdeutlichen ein fiktives Beispiel:

Preis eines Fondanteils: 100 €

dazu 5% Ausgabeaufschlag: 5 €

Gesamtpreis pro Fondanteil: 105 €

Reduktion 4,76% (wie bei dir): 5 €

daraus folgt Kaufpreis: 100 €

Das heißt also zumindest bei deinem Depot ist der Fond ohne Ausgabeaufschlag.

Ah! Super, vielen Dank für diese hilfreiche Aufklärung! 🙂

Könnte aber sein, dass es an meinem speziellen Depot liegt. Wenn ich mich recht erinnere, gab es bei der Anlage des Sparplans bei meinen Kindern einen Rabatt von 50 % auf den Ausgabeaufschlag. Die Ausführung ist jedoch erst im März. Das ist – glaube ich – die Standardeinstellung bei Fonds bei der Comdirect.

Wenn jemand mehr weiß, gerne dazu beitragen. Ein Fondsexperte bin ich nämlich nicht. 🙂

Vielen Dank auch von meiner Seite für die vielen Ergänzungen. In Sachen Fonds bin ich nämlich auch kein Experte!

Also ich selbst habe kein Depot bei Comdirect. Aber mein Sohn und meine Tochter.

Man kann (wie meine Tochter es gemacht hat) über AVL Investmentfonds oder Fonddiscount bei Comdirect ein Depot eröffnen (bzw. einen Vermittlerwechsel beauftragen) und es über diese Vermittler führen, dann fällt bei vielen Fonds der Ausgabeaufschlag weg.

Meine Tochter bespart so über AVL den DWS Top Dividende Fond und zahlt keinen Ausgabeaufschlag. Wenn sie es über Comdirect direkt machen würde, dann bekommt man nur 50% Rabatt.

Super, vielen Dank für diese wertvolle Ergänzung!

Kleiner Zusatz:

wie dies allerdings bei dem hier genannten Robeco Fond ist, weiß ich nicht, da dieser in der AVL Investmentfonds Rabattliste als sparplanfähiger Fond (zumindest bei Comdirect noch nicht aufgeführt ist). Allerdings bei einer Einmalanlage bekommt man bei diesem Fond 100% Rabatt auf den Ausgabeaufschlag.

Insofern ist die Chance groß, dass dies auch so ist, wenn der Fond auch bei AVL sparplanfähig wird.

Oder einfach mal bei AVL anrufen und nachfragen.

In welcher Quelle haben Sie die Verwahrstellengebühr gefunden?

Auf der Webseite der Fondsgesellschaft Rebeco habe ich lediglich diese Angaben gefunden:

1) Kosten des Fonds

Laufende Gebühren: 1,18%

2) Diese Kosten bestehen unter anderem aus:

Verwaltungsgebühr: 1,00%

Servicegebühr: 0,12%

Mit 1) sind die TER gemeint (darin ist die Aufschlüsselung von 2) inbegriffen.

Nicht inbegriffen sind:

Transaktionskosten, weil diese nicht in den TER eingerechnet werden.

Die Anlage in Fonds ist teurer als in ETFs, aber lange nicht so teuer wie Sie vielleicht vermutet haben.

Vielleicht wollen wir einen Blick auf die andere Seite werfen: Was bringt so ein Fonds langfristig an Vermögenszuwachs?

Die Verwahrstellengebühr sind direkt bei der Comdirect aufgelistet, siehe hier: https://www.comdirect.de/inf/fonds/detail/details.html?ID_NOTATION=56627819

„Was bringt so ein Fonds langfristig an Vermögenszuwachs?“

Für mich kann ich sagen: Leider nicht so viel wie bspw. ein ETF auf den MSCI World.

Hier mal ein Chart-Vergleich für die letzten 5 Jahre: http://kurse.boerse.ard.de/ard/kurse_einzelkurs_charts.htn?i=17161678&vgl=320389&time=50000

Der aktiv gemanagte Fonds hat hier eine um über 5% schlechtere Performance und hat auch noch höhere jährlichen Kosten.

Sehr spannend! Vielen Dank für dieses tolle Engagement 🙂 Die Links sind sehr empfehlenswert!

Ich habe mich noch nie mit Vermögensbildung beschäftigt. Ganz schlecht, ich weiß. Vielleicht gebe ich dem Buch mal ’ne Chance. 😉

… könnte eine Chance für die eigene Zukunft sein. 😉

Interessante Änderung bei der Comdirect….

Hallo Gregor,

um auf deine Frage zu antworten:

Ich habe ein Aktiendepot, in dem ich einige Konsumgüteraktien liegen habe – Dividendenaristokraten.

Wenn ich mich richtig erinnere, gab es dazu ja hier auch schon mal einen Artikel, ich glaube es war zu Coca-Cola oder Pepsi.

Ansonsten plane ich, um noch ein wenig weiter zu diversifizieren, auch zukünftig mit Sparplänen zu arbeiten. Hatte mir dazu aber ETF rausgeguckt.

Super Feedback, Danke!

Übrigens kann man die Coca-Cola-Aktie bei der Comdirect als Sparplan ab 25 € besparen (macht mein Sohn). Leider Pepsico nicht. Gibt es noch mehr Leute, die Pepsico bei der Comdirect als Sparplan anlegen würden? Meine Tochter wäre jedenfalls daran interessiert.

Hi Gregor,

vielen Dank für deine Antwort!

ich wusste ehrlich gesagt garnicht, dass man Aktien auch aus Sparplänen heraus kaufen kann – wie funktioniert das denn dann, ähnlich wie bei Fonds, dass man dann u.U. nur Bruchstücke kauft? Die Dividende gibt’s dann auch nur anteilig?

Ja, Dividende dann nur anteilig.

Hier gibt es einen älteren Artikel zum Thema: https://www.deutscheskonto.org/de/passives-einkommen-vermoegensaufbau-aktien/ – die damalige Beispielbank gibt es zwar nicht mehr (Aktiendepot wurde übertragen) – doch die Comdirect bietet ja heute ebenfalls den Sparplan auf einzelne Aktien an.

Dividenden auf „Bruchaktien“ werden anteilsmäßig gutgeschrieben 🙂 Es geht nichts verloren!

Hallo,

ich bespare mit ETF im Depot der Consors Bank. Habe aber erst seit drei Monaten angefangen. Ich würde mich über das Buch sehr freuen, da es mir mit Sicherheit noch mehr Hilft für meinen Vermögensaufbau. Die nächsten Etf´s werden wahrscheinlich mit Dividenausschüttung sein.

Kann man eigentlich mehrere depots haben oder muss man dann einen Wechsel vornehmen?

Finanzelle Grüße an die Gruppe und Das Team

Bin auch gerade Dabei mir ein Kontosystem anzulegen. Für hilfreiche Infos zusätlich zu der Sonntagsmail+Videos bin ich jetzt auch schon sehr dankbar.

Super!

Ja, man kann mehrere Depots haben. Diese werden auch nicht in die Schufa eingetragen – also kein Nachteil, wenn man diese sammelt. Zu viele würde ich aber nicht eröffnen, weil man vielleicht Gefahr läuft den Überblick zu verlieren.

Ein Trennung von Depots kann der Übersichtlichkeit aber schon Sinn machen – oder auch wegen den Konditionen. Beispielsweise ein Depot bei einer guten Fondsbank und eins bei der man günstig Aktien kaufen kann (oder eben Sparpläne auf Aktien). Naja, es gibt bestimmt noch weitere Möglichkeiten. Freue mich auch zu diesem Thema Feedback zu lesen. 🙂

Kontensystem kommt für unser Vorgruppe Ende März. Dauert wirklich länger alles detailliert auszuarbeiten als ich dachte. Wird aber richtig klasse! Infos kommen per E-Mail.

Vielen Dank für die schnelle antwort und die Infos!

Habe neben der Ligabank (z.Zt. Girokonto), Noch ein Tagesgeldkonto und Depot bei der Consorbank. Möchte aber das Giro gerne Wechseln zur IngDiba und/Oder DKB beides auch mit Kreditkarten.

Wenn ich Sie dabei mit meinen Erfahrungen oder Live/Video unterstützen kann, würde ich mich freuen und mich damit auch für die vielen Infos aus Ihrem Kanal bedanken.

Generell würde ich allen, die in Fonds investieren möchten, raten, mal ein wenig über Fondsvermittler zu recherchieren/googeln.

Es gibt viele Vermittler, zu denen man mit seinem Depot umziehen kann (oftmals auch Comdirect-Depots), bei denen man dann Sonderkonditionen erhält. Meist entfallen Ausgabeaufschläge, bei einigen gibt es auch Kickbacks.

@Gregor, wenn ihr sowas natürlich auch anbietet, dann kannst du diesen Kommentar natürlich gerne rausnehmen…

Bei der besten Depotbank ever – der DKB – kann man beliebig viele Depots eröffnen. Der Überblick geht nicht verloren, da alle Depots unter „DKB Vermögen“ grafisch sehr gut dargestellt werden und jederzeit über den bereits bekannten Onlineauftritt des DKB Girokontos erreichbar sind.

Na, das ist aber ein interessant klingendes Buch und scheinbar die Lektüre wert in einem Bereich, wo man sonst das Gegenteil erzählt bekommt…

Also jemand muss mir nochmal den großen Vorteil des comdirect Depots gegenüber Onvista (Festpreis-Depot) erklären, oder sehe ich es falsch:

Normaler Kauf/ alle Verkäufe:

Comdirect ab 9,90€

OnVista: 5€ +1,5€= 6,50€ Festpreis

Sparpläne:

Comdirect: Über 200 (davon 90 aktuell im kostenlosen Angebot)(Rate von 25 – 10.000€)

OnVista: 184 (alle kostenlos)(Rate von 50 – 1.000€)

Kosten Sparplan:

Comdirect: 1,5% max. 4,90€ (außer den Aktionsangeboten)

OnVista: 0€

Bei OnVista ist das Depot immer kostenlos, bei comdirect muss nach 3 Jahren eine der Bedingungen (2 Trades/Quartal, Girokonto oder Wertpapierparplan) erfüllt sein.

Also die Auswahl unterscheidt sich bei um die 200 Fonds ja kaum, bei OnVista ist die Ausführung dafür immer kostenlos, bei comdirect nur bei den Aktionen.

Aber viel entscheidener ist doch, dass es auch Verkäufe geben muss und diese sind (genau wie Käufe außerhalb des Sparplans) bei der OnVista deutlich günstiger, daher ist dieses Depot aus meiner Sicht deutlich besser!

Eventuell werden von der comdirect Bank (die ja jetzt OnVista übernommen hat) auch einfach andere Kundengruppen angesprochen, wer weiß das schon…

Nun, ich denke, onvista hat in dieser Hinsicht bessere Konditionen.

Ich selbst habe nur Depots bei comdirect, consorsbank, ING-DiBa und DKB.

Habe auch schon überlegt, bspw. zusätzlich ein Flatex-Depot zu eröffnen (so lange man keine ausländischen Dividenden-Aktien im Depot hat, ist dieser Broker wohl neben der onvista-Bank einer der günstigsten).

Von der Flatex-Idee bin ich aber zumindest mittelfristig abgekommen. Ich bin mit den oben genannten Direktbanken und deren Service und Konditionen soweit zufrieden, da sollen die auch ein wenig an mir verdienen.

Zur Zeit kaufe ich hauptsächlich über ING-DiBa im Rahmen der 500€-gebührenfrei-Aktion. Monatlich abwechselnd einen HSBC S+P 500 UCITS ETF (ISIN DE000A1C22M3 / WKN A1C22M) sowie iShares STOXX Europe 600 UCITS ETF (WKN: 263530 | ISIN: DE0002635307). Ab und zu noch SPDR S&P US Dividend Aristocrats ETF (WKN: A1JKS0 | ISIN: IE00B6YX5D40).

Die Fülle ich solange monatlich mit >500 Euro auf, bis ich durch Dividendenausschüttungen etwa den monatlichen Freibetrag von 801 € erreicht habe. Danach, ab 01.01.2018, nehme ich mir einen günstigen MSCI ACWI ins Depot, wahrscheinlich als zweite Position einen MSCI Emerging Markets, um die EM stärker zu gewichten.

Diese Positionen teile ich auf alle meine Depots auf.

Daneben habe ich noch – als reines Hobby – ein paar Konsumaktien (Unilever, Nestle, Colgate-Palmolive), sowie Drillisch Aktien und Coca Cola. Aus meinen Anfangszeiten noch „ISHARES EURO STOXX SELECT DIVIDEND 30(DE)UCITS ETF“ (ISIN DE0002635281).

Da ich auf Buy and Hold setze, lasse ich die Altpositionen inkl. Aktien im Depot.

Ab 2018 folge ich der Weltportfolio-Strategie mit ein oder zwei physisch replizierenden ETF im risikobehafteten Anteil. Voraussichtliche Gewichtung developed markets:emerging markets in etwa 70:30. Jährliches oder alle zwei Jahre Rebalancing.

* Diese Infos waren jetzt im Rahmen der Buchverlosung *

Klasse! Das hört sich sehr gut an. Vielen Dank für diese öffentliche Inspiration.

… und ich möchte zustimmen: Passende Konditionen sind sehr wichtig, ebenso wichtig ist ein hervorragender Kundenservice!

Neben der Onvista und der Comdirect scheinen mir hinsichtlich der Gebühren und Auswahl kostenloser ETF-Sparpläne auch Flatex und die Consorsbank attraktív zu sein. Hat jemand Erfahrung mit Depots bei Flatex und Consorsbank?

Welcher Vorteil bietet dieser Fonds im Vergleich zu einem MSCI World ETF? Ich sehe nur Nachteile, wie die höhere TER und die Ausgabeaufschläge und Rückgabeabschläge.

Der Fonds muss ja dann sehr viel besser performen als ein MSCI World ETF, um diese Kosten wieder reinzuholen. Dies war aber seit Auflage nicht der Fall und in Zukunft wird das auch so bleiben.

Es gibt keine Strategie, mit der man dauerhaft besser als der Durchschnitt ist. Wenn es die gäbe, dann würden alle diese Strategie umsetzen und dann wäre das ja wieder der (neue) Durchschnitt 😉

Also wenn man sich den Vergleich mit dem MSCI World anschaut, ist der Vorteil höchstens, dass der maximale Verlust geringer ist, wobei die Kosten diesen Vorteil aus meiner Sicht zunichte machen.

Zu der „Glaubensfrage“ Aktive Fonds oder ETFs gibt es auch einen großen Artikel in Finanztest 03_2017. Darin wird geschlussfolgert:

„Auch die top bewerteten Fonds haben es

nicht oder nur knapp geschafft, im Durchschnitt

besser abzuschneiden als der Markt.

Ein Investment in marktbreite ETF hätte sich

in allen drei Gruppen gelohnt.“

Dabei kann es natürlich Ausnahmen geben, also Fonds die den ETF durchaus schlagen, wie man hier sehen kann:

http://www.fondsweb.de/fondsvergleich/LU0392494562-IE00B4ZJ4188

Hallo Gregor!

Sehr interessanter Artikel der mich ernsthaft dazu bringt mich um das Buch zu bemühen bzw. es zu erwerben.

Da ich bereits Sparpläne bzw. Aktien bei Comdirect habe, bin ich mit der Thematik bestens vertraut.

Immer wieder schön wenn es Neues zu entdecken gibt, wie diesen Fonds.

Ich setze derzeit vor allem auf große namhafte AG´s mit guter Dividende. Und die aktuelle Entwicklung der Aktien gefällt mir sehr gut!

Von Goldminen-Aktien bin allerdings nicht so überzeugt.

Kürzlich habe ich mir auch die Focus Money gekauft (Ausgabe 8 vom 15. Februar) in der es um die „sichersten“ Aktien geht. Vielleicht ebenfalls ein Tipp zum Lesen!? 🙂

Viele Grüße, Jürgen

Danke für das Feedback und die Anregung!

Vielen Dank an alle, die so hervorragend über die Kommentarfunktion den Artikel ergänzt und erweitert haben. Wir haben viele Anregungen für künftige Inhalte mitgenommen und dazu gelernt.

Bei der Losziehung für das Buch hat gewonnen: „D.F.“ Glückwunsch!

Hallo Abenteurer!

Hat jemand von euch den Google Stock Screener erfolgreich verwenden können? Bei mir funktioniert die Sortierung nach Kriterien nicht. Chrome, Edge, Firefox, IE… Bei allen dasselbe. Das Problem ist nicht unbekannt im Netz, wie eine kurze Recherche ergab. Mich wundert, wieso van Vliet diesen empfiehlt.

Oh ja, da bin ich aber froh, dass ich nicht der einzige bin 🙂 Habe dann nach Alternativen gesucht und mit investing.com gearbeitet. Freue mich über weitere – vielleicht bessere – Tipps! Vielleicht wo man ohne großen Aufwand eine Watchlist anlegen kann. 🙂

Über den Sparplan werden monatlich 2,50 % Provision veranschlagt. Hat comdirect etwas verändert?