Fremdwährungskonto der Comdirect Teil 2

Im ersten Teil haben Sie erfahren, wie man ein USD-Konto bei der Comdirect eröffnet und es teilweise sogar als Girokonto betreiben kann.

Es gibt aber auch Leser, die das Fremdwährungskonto als Anlagekonto in US-Dollar nutzen wollen. Für diesen Zweck haben es die Produktentwickler der Bank geschaffen.

Möchten Sie in US-Dollar anlegen oder einfach nur günstig konvertieren?

Leider haben sie ebenso ein Konvertierungsentgelt in Höhe von 1 % der Anlagesumme geschaffen. Dieses fällt immer beim Kauf bzw. Verkauf von Fremdwährung an, quasi bei jedem Umbuchen von Euro in Dollar und ggf. zurück.

Vergleicht man die 1 % mit den 1,75 % Auslandseinsatzentgelt, kommt man günstig weg. Ebenso kostet es 1 % Gebühren, wenn man Euro in Dollar-Schecks tauschen möchte. Von daher sind die 1 % nicht ungewöhnlich.

Auf der anderen Seite gibt es neue innovative Anbieter – wie Rovolut oder TransferWise –, die quasi zum Selbstkostenpreis etablierten Banken in Nischen Konkurrenz bieten.

Allerdings ist es nicht jedermanns Sache, Finanzanlagen über ausländische Start-Ups oder englischsprachige Apps zu machen … Deswegen studierten wir die Preisverzeichnisse und testeten eine Idee, die sicherlich nicht im Sinne des Erfinders ist, aber uns smarte Bankkunden durch einen cleveren Umweg kräftig Gebühren sparen lässt!

Video-Dokumentation der Idee und Präsentation des Ergebnisses

2. Schritt: Anlage des Fremdwährungskontos ► Teil 1 der Artikelserie

3. Schritt: Youtube-Kanal abonnieren und weitere praktische Anleitungen erleben 😉

Idee: Gebühren sparen durch Simulation einer Auslandsüberweisung auf ein Fremdwährungskonto

1. Ausgangslage

Es gibt zwei Möglichkeiten, wie man Guthaben auf das USD-Konto bei der Comdirect bekommt:

- Umbuchung,

- Eingang einer Überweisung in US-Dollar.

Interessanterweise werden die Varianten unterschiedlich bepreist:

- 1 % Konvertierungsentgelt,

- 0,15 % Eingangsgebühr (mindestens 1,50 Euro, aber höchstens 10 Euro).

2. Idee

Simulation einer Auslandsüberweisung durch eine Überweisung in USD von einem deutschen Bankkonto

3. Umsetzung

Bei sehr guten Bankkonten wie dem der DKB kann man ausgehende Auslandsüberweisungen bereits in Fremdwährung konvertieren. Das hat den Vorteil, dass beim Empfänger genau der passende Betrag ankommt.

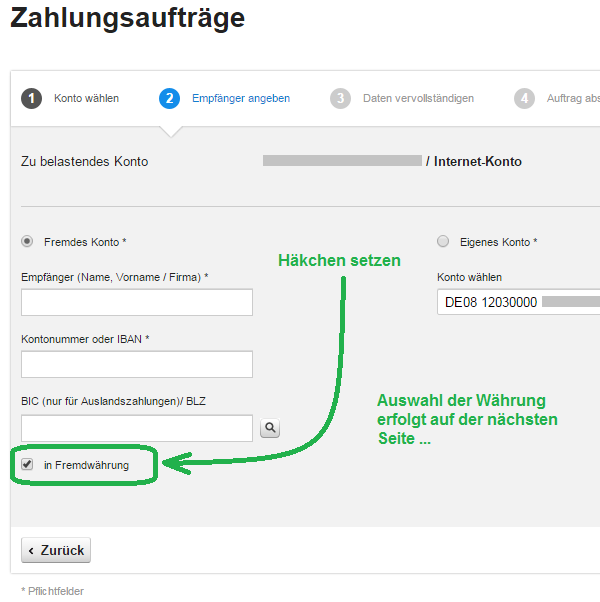

Bildschirmfoto der Überweisungsmaske bei der DKB

Mit dem DKB-Konto können Sie Überweisungen in sehr vielen Währungen veranlassen.

Doch wer sagt, dass die Überweisung in Fremdwährung immer ins Ausland gehen muss?

Man kann genauso gut den umgetauschten Geldbetrag – in unserem Fall USD – auf ein inländisches Bankkonto überweisen. Das macht natürlich nur Sinn, wenn dieses in der fremden Währung geführt wird.

So habe ich von meinem DKB-Konto eine „Auslandsüberweisung“ in US-Dollar auf das Comdirect Währungsanlagekonto USD gemacht.

Bei Auslandsüberweisungen trifft man immer eine Auswahl, wer die Kosten der Überweisung tragen soll. Bei der Testüberweisung habe ich BEN (Empfänger trägt alle Kosten) ausgewählt. Daher wurden die DKB-Gebühren für die Auslandsüberweisung vom Comdirect-Konto abgezogen, sodass auf diesem weniger als der Überweisungsbetrag verblieb.

Hätte ich SHARE (jeder trägt seine eigenen Kosten) ausgewählt, wären mir die Gebühren auf dem DKB-Konto abgezogen worden.

Im Test habe ich BEN gewählt. Künftig werde ich es bei der Voreinstellung SHARE lassen.

Abrechnung der DKB

Hier sieht man, zu welchem Kurs die DKB abgerechnet hat und welche Spesen sie wegen der BEN-Kostenregelung weitergegeben hat.

Devisenkurs DKB / Comdirect (fast) genau gleich

Zum Vergleich: der Devisenkurs der Comdirect. Da die Kurse bei beiden Banken beinahe gleich sind, beeinflussen sie das Testergebnis kaum.

Auszug aus der Abrechnung vom Überweisungseingang bei der Comdirect

Bei der Auswahl von SHARE statt BEN wären 12,50 Euro Gebühren seitens der DKB angefallen und somit nicht in der Comdirect-Abrechnung aufgetaucht.

Die 0,15 % (min. 1,50 / max. 10 Euro) für eingehende Geldeingänge fallen bei der Comdirect bei beiden Varianten an.

4. Ergebnis

Es funktioniert!

Nutzt man die DKB für die Simulation der Auslandsüberweisung – bzw. legt man deren Konditionen zu Grunde –, lohnt es sich bei einem Überweisungsbetrag von 1.635 US-Dollar.

Bei Beträgen darunter ist das Konvertierungsentgelt von 1 % günstiger.

Doch gerade bei größeren Summen macht sich der „Umweg“ über eine andere Bank bezahlt. Tauschen Sie über die Funktion der Auslandsüberweisung beispielsweise Euro in 10.000 US-Dollar um, zahlen Sie nur 22,50 Euro an Gebühren statt rund 91,50 Euro. Ersparnis: 69 Euro. Was gleichzeitig 75,4 Prozent sind!

Details können Sie der Tabelle entnehmen

| Anlagebetrag | 100 $ | 1.000 $ | 1.635 $ | 10.000 $ | 100.000 $ |

| Umbuchung bei 1 % Konvertierungsentgelt (Wechselkurs 1,0931) | |||||

|---|---|---|---|---|---|

| Gebühren | 0,91 € | 9,15 € | 14,95 € | 91,48 € | 914,83 € |

| Überweisung via DKB mit BEN (Test-Dokumentation) | |||||

| Gebühren bei der DKB | 0,00 € | 0,00 € | 0,00 € | 0,00 € | 0,00 € |

| DKB-Gebühren via Comdirect (BEN) | 13,67 $ (≙ 12,50 €) |

13,67 $ (≙ 12,50 €) |

13,67 $ (≙ 12,50 €) |

13,67 $ (≙ 12,50 €) |

100,00 $ (≙ 91,48 €) |

| Gebühren bei der Comdirect (Eingang) | 1,50 € | 1,50 € | 2,45 € | 10,00 € | 10,00 € |

| Gebühren (gesamt) | 14 € | 14 € | 14,95 € | 22,50 € | 101,48 € |

| Überweisung via DKB mit SHARE | |||||

| Gebühren bei der DKB | 12,50 € | 12,50 € | 12,50 € | 12,50 € | 91,48 € |

| Gebühren bei der Comdirect (Eingang) | 1,50 € | 1,50 € | 2,45 € | 10,00 € | 10,00 € |

| Gebühren (gesamt) | 14,00 € | 14,00 € | 14,95 € | 22,50 € | 101,48 € |

| Mehrkosten oder Ersparnis? | |||||

| Differenz |

|

|

|

|

|

Der Grenzwert von 1.635 USD verschiebt sich natürlich bei Wechselkursveränderungen!

Fazit und Handlungsempfehlung

Wenn Sie größere Summen von Euro in US-Dollar im sicheren Umfeld deutscher Banken tauschen wollen, ist die Idee der simulierten Auslandsüberweisung ideal für Sie!

Wenn Sie eine Bank mit günstigeren Tarifen für eine Auslandsüberweisung, die ebenso gute Wechselkurse bietet, finden, dann können Sie den Grenzwert weiter senken. Bei einer Überweisung von einem zweiten Comdirect-Konto läge der Grenzwert bei nur noch 1.033 Dollar, da die Comdirect 7,90 Euro statt 12,50 Euro als Grundgebühr für eine Überweisung in Fremdwährung berechnet.

Dieser Artikel möchte Sie ermuntern selbst kreativ zu werden und Bankdienstleistungen auch mal unkonventionell zu nutzen. Gerne können Sie mir Ihre Ideen und Erfahrungen als Ergänzung des Beitrags via Kommentarfeld zum Lesen geben.

Der Inhalt und die Ergebnisse dieses Artikels können auf andere Fremdwährungen sinngemäß übertragen werden.

Ähnliche Themen, die häufig gelesen werden:

- Auslandsüberweisung im Kostenvergleich

- So geht Auslandsüberweisung mit der Comdirect

- Auslandsnutzung der Comdirect-Kreditkarte

Ich habe in den letzten Wochen von einem Nutzer die Empfehlung gelesen, dass dieser eine sogenannte REVOLUT – Mastercard nutzt. Das hat mein Interesse geweckt und ich lud die entsprechende App herunter, richtete einen Account ein und bestellte eine Hardware-Karte (alles z.Z. kostenlos) Ich registrierte mich sogar über einen Promocode, findet man im Netz) und nach einer Überweisung auf das Konto i.H.v. von 20 € (laut Bedingungen 10 Pfund), erhielt 5 Pfund geschenkt. Die 20 € konnte ich mir kostenlos am Automaten wiederholen.

So, nun zum eigentlichen Thema. Man kann mittels dieser App/Karte Überweisungen in $ bzw. Pfund (aber auch in EUR) durchführen. Diese scheinen mir kostenlos zu sein. Es wäre wirklich interessant, wenn du das testen könntest, zudem auch die Karte mit den besten Kursen wirbt (in Echtzeit), eine wohlmöglich ideale Möglichkeit um die Kosten zu senken.

Ja, das ist eine interessante Idee!

Als Redaktion beschränken wir uns hauptsächlich auf deutsche Anbieter, weil das einfach der Fokus dieses Spezial-Portals ist … und mein Tag auch nur 24 Stunden hat 😉

Aber wir sind natürlich offen für hervorragenden Lösungen und dankbar für Engagement aus der Leserschaft. Christian Funke hat beispielsweise diesen Grundsatz-Artikel über Revolut als Gastbeitrag „gespendet“: https://www.deutscheskonto.org/de/revolut/

Falls du selbst kein USD-Konto in Deutschland hast, kannst du gerne 5 USD auf mein Konto überweisen und wir wissen, ob die Idee funktioniert. Das Geld bekommst du natürlich wieder!

Gestern bin ich noch auf eine Idee mit der deutschen IKB gekommen: IKB US-Dollar-Konto.

Hier kostet der Kauf und Verkauf von USD nur 0,38 Cent (38 Pips) pro Euro. Keine Mindestgebühr! Bitte nicht von der Mindestanlagesumme von 5.000 Euro verwirren lassen. Das gilt nur, wenn man USD für Zinsen anlegen möchte. Das Verrechnungskonto (Cash Konto (USD)) geht auch ohne Mindesteinlage und ist kostenfrei. Eine Überweisung in USD auf ein USD-Referenzkonto ist unter 101 USD kostenfrei. Darüber fallen Gebühren an. Details siehe Preisverzeichnis. Hat jemand dort bereits ein Konto?

Ahh, den Beitrag über Revolut habe ich noch gar nicht entdeckt. Ich habe die Karte bereits seit ca. 2 Wochen.

Das mit den 5 $ können wir gerne testen. Kann ich dir für weitere Infos eine Mail an i2 ät deutscheskonto punkt org schicken?

Ja, gerne.

$ 5, genauer gesagt $5.01 sind gestern an dich rausgegangen. Du hast eine E-Mail mit Screenshots erhalten. Melde dich bitte, wenn das Geld bei dir angekommen ist.

In der Umsatzübersicht sehe ich schon deinen Geldeingang. Da eine Gutschrift von nur 0,45 USD angekommen sind, möchte ich noch die Abrechnung der Comdirect – wird zeitverzögert in die Postbox eingestellt – abwarten. Daraus wird sich dann ein Fazit ableiten lassen.

Mhh, $0,45 kann ich mir nun gar nicht erklären. Hast du eine Idee, woher die Gebühren, welche in dem Fall bei über 90 % liegen, herrühren?

Hier zum Ergebnis des Überweisungstests.

Du schreibst, die Mindestsumme von US$ 5000 ist nicht schlagend, gilt das für die erwähnten $ 10.000 Mindesteinzahlung für Geschäftskunden auch?

Ups, scheinbar stehe ich gedanklich auf dem Schlauch … aber die Frage mehrmals gelesen, verstehe sie aber trotzdem noch nicht :-O

Bei der Tabelle ist Ihnen leider ein Fehler unterlaufen. Bei der BEN-Überweisung hat die DKB Kosten Höhe von 13,67 USD (und nicht EUR) an die Comdirect weitergereicht. Das entspricht genau 12,50 EUR die bei einer DKB SHARE Überweisung anfallen. Somit sollte es aus Kostensicht keinen Unterschied zwischen einer BEN oder SHARE Überweisung in dem Beispiel geben.

Hervorragender und sehr, sehr wichtiger Hinweis! Werde das im Artikel korrigieren 🙂 muss beim Mittagessen mal überlegen, wie das am besten gelöst wird …

Ich bin M.S. sehr dankbar, dass er beim Überweisungstest Revolut => Comdirect mitgeholfen hat und 5,01 USD an mein USD-Konto bei der Comdirect überwiesen hat. Die Zahlung aus der App ist angekommen – das ist das positive Ergebnis.

Negativ ist allerdings, dass die Zahlung mehr Gebühren kostet hat als Geld überwiesen wurde. Hier die Dokumentation:

M.S. tauscht EUR gegen USD und startet die Überweisung

Der Vorgang spielt sich in der Revolut-App ab (es gibt bei Revolut kein Online-Banking). Für den Währungstausch und für die Überweisung wird jeweils Kostenfreiheit angezeigt!

Der Überweisungsbetrag beträgt 5,01 USD.

Zahlungseingang bei der Comdirect

Erstaunt waren wir als auf dem USD-Konto der Comdirect nur 0,45 USD gutgeschrieben wurden.

Versteckte Überweisungsgebühren bei Revolut oder durch die von Revolut genutzt Bank?

Aufklärung darüber erhofften wir uns über die Divisenabrechnung, die etwas zeitversetzt in die Comdirect-Postbox eingestellt wird:

Hier geht eindeutig hervor, dass ein Entgelt einer Auslandsbank abgezogen wurden ist. Das ist üblich bei BEN-Überweisungen. Das bedeutet der Empfänger trägt die Kosten der Überweisung. Das sieht natürlich so aus als ob Revolut kostenlose Auslandsüberweisungen macht – in Wahrheit werden die Gebühren dem Empfänger in Rechnung gestellt. (Vergleich im Artikel oben unsere BEN-Überweisung vom DKB-Konto).

Die Gebühren für eine ankommende USD-Überweisung werden bei der Comdirect in Euro berechnet und vom EUR-Girokonto abgezogen. Minimumbetrag 1,50 Euro, wie man auf dem Kontoauszug ausgewiesen sieht. Dran hat es also nicht gelegen!

Fazit

Die Überweisung aus der Revolut-App war günstiger als die vom DKB-Konto, aber eben doch nicht kostenlos wie versprochen.

Da es bei Revolut kein Preisverzeichnis für die Kosten einer Auslandsüberweisung gibt, können wir keine Aussage zu anderen als getesteten Beträgen machen. Möglicherweise steigen die Kosten mit der Höhe des Betrages an.

Im getesteten Beispiel lagen die Kosten bei 4,56 USD bei einem Überweisungsbetrag von 5,01 USD. Somit sind 0,45 USD angekommen. Nach Abzug der Comdirect-Gebühren in Höhe von 1,50 Euro hat nur die Finanzbranche verdient – Geld beim Menschen ist nicht angekommen – nein, es wurde sogar noch darauf gezahlt!

Gut, dass wir es getestet haben …, aber ein wirklich enttäuschendes Ergebnis!

Ich habe bisher 2 Überweisungen von Revolut getestet. Einmal EUR von Revolut auf mein EUR-Girokonto bei der ING-DiBa; einmal PLN von Revolut auf mein PLN-Girokonto bei der bankmillennium.pl.

Beide Überweisungen sind völlig gebührenfrei durchgelaufen.

Zu den hier diskutierten Gebühren fällt mir ein, dass ein USD-Konto in einem nicht-USD Land nie ein vollwertiges (Giro-)Konto sein wird, weil sich Banken etwas „exotisches“ im Regelfall gerne bezahlen lassen.

Mich würde interessieren was passiert, wenn man von Revolut auf ein „original“-USD-Girokonto überweist, z.B. bei der BankOfHawaii. Leider kann ich das mangels Konto nicht selbst testen.

Ebenfalls würde mich interessieren was passiert, wenn man USD von currencyfair an Revolut überweist. Currencyfair nutzt USD-Konten bei der Bank of America in London (mit GB… Kontonummer), während Revolut USD-Konten bei der Barclaysbank in London (ebenfalls mit GB… Kontonummer) unterhält.

Danke für die interessanten Tests die hier schon durchgeführt wurden! Vielleicht sollte man die Ergebnisse irgendwie in einer Tabelle aufbereiten, damit man nachschauen kann wenn man es braucht.

Dank und Gruss,

Christian

Gibt es auch eine gute; günstige Möglichkeit wieder vom Fremdwährungskonto auf Euro zurückzukonvertieren?

Das würde mich auch interessieren

Ja, da fehlt mir auch die kostengünstige Idee. Wenn es bei comdirect zurück geht fällt 1% an. Überweisung auf DKB Konto in Dollar und das dort konvertiert wird geht ja nicht, oder? Oder auch Umweg über Paypal (mit hinterlegter Kreditkarte der DKB) 🙂

Du kannst kostenlos deine Dollar auf dein USD Konto bei Revolut transferieren. Dort sind dann p.M. 6000 Dollar kostenlos in Euro umtauschbar. Alles über 6k wird mit 0,5% Gebühren belastet, aber auch das ist wikrlich erträglich.

Entsprechend der Höhe des zu wechselenden Betrages kannst du die Premium Mitgliedschaft für einmalig 82 Euro abschließen und >6000 sofort Dollar kostenfrei tauschen. Musst du eben ausrechnen, ob sich die Mitgliedschaft lohnt, weil du mehr als 82 Euro Gebühren zu zahlen hättest oder du jeden Monat 6k tauschen willst und ZEit hast und Wechselkursschwanken „ignorierst“.

Hallo,

vielen Dank für die beiden Beiträge zu diesem Konto.

Ich halte einige Nestle-Aktien, bei denen Dividenden anfallen. Da die Schweiz aber sehr hohe Quellensteuern einbehält, kann man sich diese zum Teil zurückholen – und sie würden dann in CHF überwiesen. Kann man dafür dieses Konto verwenden, sprich kann es auch Überweisungen in CHF annehmen, oder nur in USD?

Ja, richtig. Gute Idee!

Man kann bei der Comdirect auch ein CHF-Konto anlegen und dort die Dividenden raufzahlen lassen. Es gibt Leute, die das sehr clever und gebührenschonend so bei der Comdirect machen.

Hallo Gregor,

gibts irgendwo nähere Infos diesbezüglich?

Das wurde mir als Lösung mal in einem Telefongespräch mit der Comdirect seitens der Bank vorgeschlagen. Ich habe selbst aber nicht solche Aktien im Depot, so dass ich nicht von eigenen Erfahrungen berichten kann.

Falls es dich betrifft, vielleicht selbst telefonisch kurz Rücksprache mit der Bank halten und ggf. gleich fragen, wie man das Einrichten kann? Für ein Feedback wäre ich dankbar. 🙂

Diesbezüglich habe ich bereits im Forum der Comdirect („Community“) nachgefragt. Dort bekommt man gewöhnlicherweise auch sachkundliche Infos von Bankmitarbeitern. Bisher steht eine Antwort aus, deswegen gehe ich davon aus, dass diese Möglichkeit derzeit nicht besteht:

https://community.comdirect.de/t5/Anregungen/Wertpapiere-in-Fremdw%C3%A4hrung-Verkn%C3%BCpfung-mit-Devisenkonto/m-p/965#M162

Vielleicht wird die Idee ja von der Comdirect umgesetzt, wenn genügend Interesse daran besteht.

Es ist nun möglich, Fremdwährungskonten als Verrechnungskonten zu nutzen.

Also bspw. CHF-Dividenden direkt in CHF aufs CHF-Währungsanlagekonto auszahlen lassen.

Siehe dazu den oben verlinkten Strang in der Comdirect-Community.

Aktuell gehe ich der Frage nach, ob sich das Verrechnungskonto auch nachträglich ändern lässt.

Gestern wollte ich USD von der Comdirect auf ein anderes USD-Konto in Deutschland überweisen und habe mich zuerst auch gefreut, dass das im Online-Banking sehr gut funktioniert hat.

Heute ereilte mich allerdings ein Anruf, dass die deutsche Korrespondenz-Bank von meiner Empfängerbank fehle.

Statt eine innerdeutsche Überweisung zu machen, sendet die Comdirect das Geld in die USA zur ihrer dortigen US-Korrespondenzbank und dieses sucht dann ein Weg das Geld wieder nach Deutschland zu bekommen.

Korrespondenz-Banken sind dafür bekannt von der Überweisungssumme ihre Gebühren abzuziehen. So wird der Überweisungsbetrag mit jeder weiteren zwischengeschalteten Bank weniger.

Die Überweisung habe ich stornieren lassen. Hier für kann man die Comdirect leider nicht empfehlen.

Hallo,

danke für den tollen Beitrag! Ist diese „Methode“ noch aktuell? Und gibt es auch Tipps zum entgegengesetzten Weg, sprich zurück in EUR ?

Vielen Dank für die Infos, durch die ich erst darauf gestoßen wurde, dass die comdirect Bank 1% für Konvertierung nimmt. Bei großen Beträgen ist das nicht hinnehmbar, weswegen ich jetzt ein Konto bei der IKB eröffnen will.

Interessant ist vielleicht auch, dass ich von einem USD-Konto bei der Postbank eine Überweisung in USD auf das comdirect-Konto gemacht habe. Dabei habe ich die OUR-Option gewählt, in der Annahme, ich müsse dann bei der comdirect keine Buchungsgebühr bezahlen. Aber obwohl bei ausgehenden Konto fremde Spesen geltend gemacht wurden, zog mir die comdirect noch einmal 10 EUR ab. Auch hierbei ging das Geld offensichtlich über die USA.

Interessant! Aber es ist in der Tat ja immer der komplette weg wichtig, wenn ich davon ausgehe, dass ich Dollar auch mal wieder zurücktauschen möchte.

Soweit ich bei den Anbietern nachvollziehen konnte und hier gelesen habe (dazu wäre ein Bericht oder Erweiterung gut)

1) IKB: kostenloses Konto, auf Cashkonto 0% Zins, auf Tagesgeld in USD derzeit 0,7%.

Konvertierung zum Geld/Briefkurs 14uhr ermittelt (wie gut oder schlecht…stand jetzt ist 21.2.18: 1,2180/1,2240) + 0,003€ je $ (0,3%).

Überweisung, je Ein/Ausgang in USD zum Referenzkonto: >101$ = 28$ (darunter frei, gehen Daueraufträge? Vermutlich nicht.)

2) Commerzbank: kostenloses Währungskonto,

Konvertierung zum G/B um 13h ermittelt (stand jetzt 28.2.18: 1,2189/1,2249) + 1% Konvertierungsgebühr

Überweisung: in USD scheinbar übers Ausland? Kosten mir unklar. Erfahrungen?

Umtausch USD, wie hier mal beschrieben z.B. Bei DKB…kostet laut Bayern LB Wechselkurs aktuell: 1,274/1,152 – das haut mich um!

Autsch.

3) Methode aus/einzahlen in USD daher eher naja – gar nicht empfehlenswert.

Bin aber nicht wirklich schlauer, IKB scheint momentan aufgrund Gebühren für Dollar etwas besser, aber wer auch andere Währungen will, kommt wohl an Com nicht vorbei?

Revolut eignet sich zum Währung halten und handeln gar nicht mehr, oder?

Gruß t

Von mir hierzu eine sicherlich interessante Erfahrung:

Ich hatte mir aufgrund der sehr hohen Konvertierungsgebühren der comdirect überlegt, mit dem Dollarkonto die Bank zu wechseln. Ziel war Consors. Aber ich dachte mir: „Einen Versuch ist es wert, ich habe nichts zu verlieren, meine Bank aber schon.“ Und habe der comdirect mein Problem klipp und klar dargelegt. Und ich staunte nicht schlecht, als sehr schnell das Angebot zurückkam, man könne gerne Sonderkonditionen bei meinem Konto hinterlegen, verbunden mit der Frage, was ich mir da so vorstelle? Um es kurz zu machen – man hat sich dann so geeinigt, dass ich mir erst einmal nicht mehr die Mühe eines Bankwechsels machen werde. Ich muss aber auch dazusagen, dass es um keine kleine Summe ging.

Hallo François, mich würden Ihre Erfahrungen sehr interessieren. Ich arbeite im Ausland und beziehe mein Gehalt ausschließlich in USD. Die einprozentigen Umtauschgebühren der Comdirect sowie Kosten für Zahlungsein- und ausgänge haben mich zu einem Wechsel zur IKB veranlasst. Allerdings ist dort die Bedienung des Onlinebankings (mTan) mit ausländischen Sim-Karten nicht möglich, weshalb ich immer einen Umweg über das Mobiltelefon meiner Familie nehmen muss. Würde mich freuen, wenn Sie sich melden könnten.

Gerne melde ich mich, doch was ist die Frage? Es ist offensichtlich nicht möglich, direkt untereinander Kontakt aufzunehmen.

Hallo,

vielleicht stehe ich auch auf dem Schlauch. Aber was kostet mich dass denn an Gebühren, wenn ich von einem normalen Girokonto (nicht comdirect) in Euro auf das Währungsanlagekonto in Euro via SEPA überweise?

MfG

Leon

Was mir nicht ganz klar ist:

Ich kann doch mit fast jedem Broker auch Währungen handeln. Was ist denn sinnvoller?

Wenn man das als Handel machen will, ist der Broker sinnvoller. Nicht jeder, nur echte ECN Broker, die die Orders direkt in den Devisenmarkt leiten. In FX benötigt man auch grundsätzlich nicht 100.000 EUR um eben 100.000 EUR zu handeln, sondern nur eine Sicherheitsleistung, Margin genannt. Es wird in Echtzeit, in Millisekunden konvertiert. Die Frage bei Ana ist ja die, ob das eine einmalige Sache ist oder ob es um Handel geht. Geht es um Handel, ist dies über Konten bei einer Bank zu machen der falsche Weg, da es erstens teuer ist, zweitens die Kurse weit von der Realität weg sind und auch noch sehr umständlich ist. Und für den Einsatz von Fremdwährungen, sagen wir auf Reisen bis ca. 10-20TEUR ist Revolut top.

Hallo,

ich habe ein Fremdwährungskonto USD bei der comdirect und wollte nun einen höheren Geldbetrag in euro konvertieren. Nun würde die Bank mir ein Konventierungsentgelt von 1% berechnen, was in meinem Fall knapp 1.000 € ausmachen würde. Gibt es einen Weg dieses zu umgehen? Also könnte ich beispielsweise ein Konto bei der DKB eröffnen und auf dieses dann eine Auslandsüberweisung simulieren?

Vielen Dank im Voraus für Ihre Hilfe!

Ja, du kannst USD-Dollar überweisen. Zur DKB habe ich das zwar bisher noch nicht gemacht, aber ins Ausland. Vielleicht möchtest du es einfach mal zu einem anderen Konto von dir probieren, bevor du extra ein DKB-Konto eröffnest?

Vielen Dank für die schnelle Antwort. Ich habe eben mal in meinem persönlichen Bereich nachgeschaut. Seltsamerweise kann ich von meinem Fremdwährungskonto nicht auf ein anderes Konto überweisen. Ich könnte lediglich die Währung verkaufen und auf mein Girokonto der comdirect überschiften, aber das würde ein sattes Entgelt mit sich ziehen. Ich bin etwas ratlos jetzt…

Vom comdirect Dollarkonto kann man tatsächlich keine SEPA-Überweisung machen. Aber eine Auslandsüberweisung geht. Wenn ich dort unter Empfänger meine IBAN der DKB eintrage, wird automatisch

Kreditinstitut DEUTSCHE KREDIT BANK A.G. BERLIN

Zielland Deutschland

ergänzt. Es sollte also funktionieren, aber nur mit Entgelt.

Ich überweise gleich ins Ausland und wechsle dort in Euro, auf einem Konto bei Revolut.

Hast du diesen Beitrag dazu schon gelesen? https://www.deutscheskonto.org/de/fremdwaehrungskonto-comdirect/#comment-21682

Danke für den Hinweis! Vielleicht kann ich mit der comdirect in Verhandlungen treten… einen Versuch ist es wert

Hallo Ana,

das ist ein recht hoher Betrag. Wenn du so etwas öfters mal hast, würde ich mich mal bei Revolut umschauen, da du zum Interbankenkurs und ohne Gebühren in Echtzeit konvertieren kannst. Aber ich muss auch klar sagen, ich würde dort nie so hohe Summen stehen lassen. Noch nicht zumindest, bis die ihre Banklizenz haben. Revolut Premium kostet ca. 8 EUR im Monat, hat wie gesagt unlimitierte FX Transfers, 25 Fremdwährungskonten und globale Blitzüberweisungen alles in diesem Preis inkludiert.

Das Währungsthema ist ja eine Spezialität von mir. Darf ich fragen, warum du jetzt die USD tauschen willst?

Mir erschließt sich der SINN der Währungskonten bei der comdirect nicht so recht.

Nur Wenige dürften Eingänge in z.B. USD haben und auch entsprechende (!) Ausgänge.

Will ich in eine Währung als Cash investieren ist es meiner Meinung nach am billigsten und transparentesten (bis zu 60 EUR Ordergebühren pro Richtung bei der comdirect) in entsprechende Geldmarktfonds zu gehen.

Wenn die 60 EUR öfter zwicken, hat man m.E. auch genug Geld, um über ein Depot bei einem ausländischen Broker nachzudenken.

Währungen halte ich in Anleihen bis zu einer Laufzeit von 5 Jahren (*ein*mal 60 EUR)und Indexfonds, die in Anleihen mit einer Restlaufzeit von 1-3 Jahren investieren.

Abgesehen vom Exposure bei entsprechenden Aktien- bzw. Fondsanlagen…

Ich habe gestern zwei Überweisungen von Comdirect zu Revolut getätigt.

Der in Euro überwiesene Betrag wurde heute gutgeschrieben, zu dem in Dollar überwiesenen Betrag habe ich die Auskunft erhalten, dass „Auslandszahlungen an Revolut aus geschäftspolitischen Gründen nicht mehr ausgeführt werden“.

Darf sich Comdirect aussuchen, wohin ich mein Geld überweisen darf?

Die sehen perspektivisch ihre Felle wegschwimmen. Spätestens wenn bei Revolut die kostenlose Tradingplattform startet wird es interessant.

Ansonsten: Was haben wir denn gedacht? Das man in DE sein Geld verwenden darf wie man will? Wo kommen wir denn da hin?😂😂 Das ist es, was mich bei der Comdirect stört: Commerzbank Mentalität. Die DKB Visa ist perfekt zum Aufladen von Revolut.

Sie scheinen Revolut ja nicht grundsätzlich auf der Blacklist zu haben; die Überweisung in Euro ging ja problemlos durch.

Offenbar will man sich das Konvertierungsentgelt sichern und verhindert daher die Überweisung in Dollar.

Ich frage mich nur, ob eine Bank so einfach ihre Dienstleistungen aus „geschäftspolitischen Gründen“ einschränken darf. Mal zugespitzt weitergedacht, könnte sie dann ja auch „verbieten“, dass ich mein Geld zu Konten bei der bösen Sparkasse überweise.

Wofür brauche ich die DKB Visa, wenn ich einfach eine Überweisung in EUR an Revolut tätigen kann? Oder geht es um die Zeit in der das Geld beo Revolut verfügbar ist?

Das Fremdwährungskonto in CHF bei Comdirect ist nicht mehr auf der Liste und damit verfügbar. Daher kann ich vom Postfinance Sparkonto keine Überweisung auf das Fremdwährungskonto bei Comdirect tätigen.

Welche Geld/Brief-Kurse werden bei der DKB-Bank für eingehende CHF-Beträge bei der Umrechnung in Euro verwendet?

Hallo,

ich muss gelegentlich Beträge zwischen 10.000 und 20.000 US-Dollar von meinem Euro-Girokonto bei comdirect auf ein deutsches Konto überweisen. 1% Konvertierungsentgelt der comdirect finde ich etwas happig.

Ist Transferwise der preiswerteste Weg? Oder ein Konto bei DKB oder ING eröffnen und von dort aus überweisen?

1% Konvertierungsentgelt wird nur beim Dollar-Fremdwährungskonto erhoben. Bei deinem Euro-Girokonto benutzt comdirect die Devisenkurse der Commerzbank für die Umrechnung von Euro in Dollar. Bei anderen Banken ist es ähnlich.

Die Auskunft der comdirect ist eine andere. Dort heißt es: Erst aufs Fremdwährungskonto umbuchen (1 % Konvertierung), dann von dort aus überweisen.

Ich weise noch einmal auf diesen Beitrag hin:

https://www.deutscheskonto.org/de/fremdwaehrungskonto-comdirect/#comment-21682

Bei mir hat das so geklappt!

Muss dann wirklich jeder, der mal ein paar Dollar überweisen will, ein Fremdwährungskonto bei der comdirect eröffnen?

Und was ist, wenn du dich nicht daran hältst und die Dollar- Überweisung direkt von deinem Euro-Girokonto startest? Wird die dann nicht ausgeführt? Dann solltest du in der Tat die Bank wechseln.

Ein Blick in die Preisliste hilft:

„III. Grenzüberschreitende Überweisungen

(außer SEPA-Überweisung)

• Überweisungseingänge kostenlos

• Überweisungsausgänge 0,15 % (mind. 10 EUR, max. 51,13 EUR)“

Ist etwas verschwurbelter formuliert als von mir _verkürzt_ zitiert.

Die Devisenkurse sind _normale_ Geld/Briefkurse mit deren Handelsspanne.

Beispiele:

1000 USD überweisen kostet 10 EUR

10000 USD überweisen kostet 15 EUR

50000 USD überweisen kostet 51 EUR

Die USD werden zum Tages Briefkurs umgerechnet – die Kurse kann man auf der comdirect Website für die letzen 14 Tage oder so anschauen und möglicherweise auf die Idee kommen, dass andere einen besseren Kurs gestellt hätten.

Genau weiß man das aber nur wenn man am gleichen Tag exakt den gleichen Betrag bei verschiedenen Dienstleistern anweist.

Für Kleinbeträge nutze ich PayPal, möglicherweise mit der „Friends“ Option (Empfänger zahlt keine Provison an PayPal). DIE haben deutlich schlechtere Kurse als die Briefkurse der comdirect.

Ich weiß nicht, ob das hilft. Ich frage mich, wo du die Preisliste her hast. Bei mir (Stand: März 2019) steht etwas anderes.

IV. Grenzüberschreitende Überweisungen (außer SEPA-Überweisung)

• Gutschrift einer Überweisung 0,15 % (mind. 1,50 EUR, max. 10 EUR)

alte Preisliste, my bad

Für Eingänge berechnen die jetzt auch Gebühren.

Die Beispiele für *Ausgänge* stimmen auch mit der aktuellen Preisliste überein.

Hallo zusammmen,

wollte eben von meinem DKB Girokonto einen paar Euro auf mein Währungsanlagekonto bei der comdirect überweisen bzw. konvertieren lassen ohne die 1% Entgeld zu bezahlen.Habe es zweimal versucht. Jedesmal wurde mir folgende Fehlermeldung angezeigt:

9010 Der Auftrag wurde nicht ausgeführt.

9010 Konto nicht zugeordnet.(MOB 90000000071)

Läst die DKB diesen Weg nicht mehr zu und ich muß nun alle Euro-Beträge von meinem Comdirect Girokonto mit 1% Konvertierungsentgeld auf das Währungsanlagekonto überweisen? Oder hab ich doch etwas falsch gemacht?

Gruß Bruno

Du musst etwas falsch gemacht haben. Ich habe gerade ein paar Cent überwiesen: Überweisung erfolgreich

Die Überweisung wurde entgegengenommen am: 02.05.2020 um 17:20:52 Uhr

Wie ich auf diesem Wege die EuroCent in US Cent konvertieren lassen kann, ohne die 1% Entgelt zu bezahlen, weiß ich aber nicht.

comdirect wird es wissen, an sein Geld zu kommen. 🙂

Du hättest natürlich dazu sagen sollen, dass du das nicht direkt im Online Banking der DKB versucht hast, sondern mit irgend einer Finanz App.

Ich habe es aber direkt im Online Banking der DKB zweimal versucht. Siehe Anleitung von optimal banking „Comdirect Banking – Gebühr für Konvertierung sparen“. Der normale Weg für die Konvertierung von z.B. Euro in USD vom Comdirect Girokonto auf das Fremdwährungskonto mit 1% Gebühr ist ja bis zu einem bestimmten Betrag ohnehin günstiger. Variante 2 vom DKB konto nur bei höheren Beträgen ratsam. Warum wird mir aber genau die oben beschriebene Fehlermeldung angezeigt? Vermutlich ist aber die comdirect dahinter gekommen und lässt dies nicht mehr zu. Oder?

Wie oben schon mal berichtet: Über die Höhe von 1% kann man reden.

Hallo Richard,

bisher konnte mir keiner sagen, warum die Überweisung von der DKB auf das Comdirect-Währungskonto mit der von dir damals beschriebenen simulierten Fremdüberweisung (ohne 1% Konvertierungsgebühr) bei mir nicht funktioniert und eine Fehlermeldung angezeigt wird. Bitte nochmal um Rückmeldung warum dies nicht geht.

Danke! Fragen siehe oben 2. Mai um 16:56 und 3.Mai um 11:11

Gruß Bruno

In 2021 habe ich GBP, USD und NOK von der DKB auf jeweils ein comdirect Währungsanlagekonto überwiesen. Hat alles perfekt wie hier eingangs beschrieben funktioniert.

Das Währungsanlagekonto bei der comdirect ist aber vollkommen sinnlos und dient allein comdirect zum Gebühren kassieren.

Denn man bekommt ohne (letztlich sind es 1,24%) kräftig Gebühren zu zahlen nicht wieder in Euro getauscht.

Nur ein Beispiel, selbst US-Staatsanleihen in Deutschland gekauft (Währungsanlagekonto als Buchungskonto) werden von comdirect erst in Euro getauscht (1,24% Gebühren) dann wird der Kauf der Anleihen abgewickelt wobei Euro wieder in USD getauscht werden.

(nach Auskunft der comdirect vor dem (beabsichtigten) Kauf der US-Staatanleihen. Welch ein Irrsinn.

Jetzt habe ich immer noch keine US-Staatsanleihen.

Gruß Fritz Meyer

Frage: Wie bekomme ich ohne 1,24%-Gebühren zu zahlen meine Dollars, GBPs und NOKs wieder in Euros zurück.