3 fatale Irrtümer über Auslandskonten (und deren Aufklärung)

Vorurteile und gefährliches Halbwissen abzubauen, war die Motivation für diesen wichtigen Artikel!

1. Auslandskonten sind illegal – sie dienen der Steuerhinterziehung

Es stecken sogar zwei falsche Aussagen in dieser Überschrift, denn

- jeder Deutsche hat die Freiheit, überall auf der Welt Bankkonten zu eröffnen,

- Steuerhinterziehung entsteht erst, wenn man auf dem Auslandskonto gebuchte Gewinne bei der Steuererklärung verschweigt.

1a. Aufklärung im Detail

Natürlich gibt es ein paar Staaten und noch mehr Banken in anderen Ländern, die uns Deutschen kein Konto eröffnen wollen – oder erst nach Auflagen wie Sozialversicherungsnummer, Steuernummer oder Wohnsitzbescheinigung. Das läuft nach den Gesetzen und Spielregeln.

Es gibt kein deutsches Gesetz, das die Eröffnung von Konten im Ausland verbietet.

Im Gegenteil, es gibt sogar ein Gesetz, das Einschränkungen verbietet!

Im Artikel 63 Absatz 1 des Vertrages über die Arbeitsweise der Europäischen Union (AEUV) heißt es: … sind alle Beschränkungen des Kapitalverkehrs zwischen den Mitgliedstaaten sowie zwischen den Mitgliedstaaten und dritten Ländern verboten.

Im Absatz zwei steht das Gleiche für den Zahlungsverkehr.

Die Freiheit des Kapitalverkehrs ist einer der vier Grundpfosten der Europäischen Union … und EU-Recht steht über dem nationalen deutschen Recht.

1b. Das Problem, das zum Irrtum führte:

Steuerhinterziehung. Es gibt tatsächlich hunderttausende Deutsche, die Einkünfte auf ihren Auslandskonten nicht oder nicht vollständig beim Finanzamt deklariert haben.

Das bekannteste Beispiel ist vermutlich der ehemalige Fußballmanager Uli Höneß. Er kam wegen Steuerhinterziehung in Millionenhöhe ins Gefängnis.

Naja, eigentlich kam er ins Gefängnis, weil er und seine Rechtsanwälte die Selbstanzeige vermasselt haben. Steuerhinterziehung ist die einzige Straftat in Deutschland, bei der man grundsätzlich straffrei bleibt, wenn man sich selbst stellt.

Wichtige Voraussetzungen für eine strafbefreiende Selbstanzeige

- Die deutsche Finanzbehörde darf noch keine Kenntnis von der Steuerhinterziehung haben,

- man muss in vollem Umfang geständig sein (alle Karten auf den Tisch legen) und

- sofort die hinterzogenen Steuern nachzahlen zuzüglich Zuschläge.

Im Zuge der medialen Aufbereitung der Höneß-Affäre haben abertausende Deutsche sich selbst beim Finanzamt angezeigt und sind bei richtigem Verhalten in den Genuss der Strafbefreiung nach Paragraf 371 Abgabenordnung gekommen.

Eine Selbstanzeige sollte immer gemeinsam mit einem darauf spezialisieren Rechtsanwalt/Steuerberater gemacht werden.

1c. Wie macht man es richtig?

Auslandseinkünfte sind in der jährlichen Einkommensteuererklärung anzugeben.

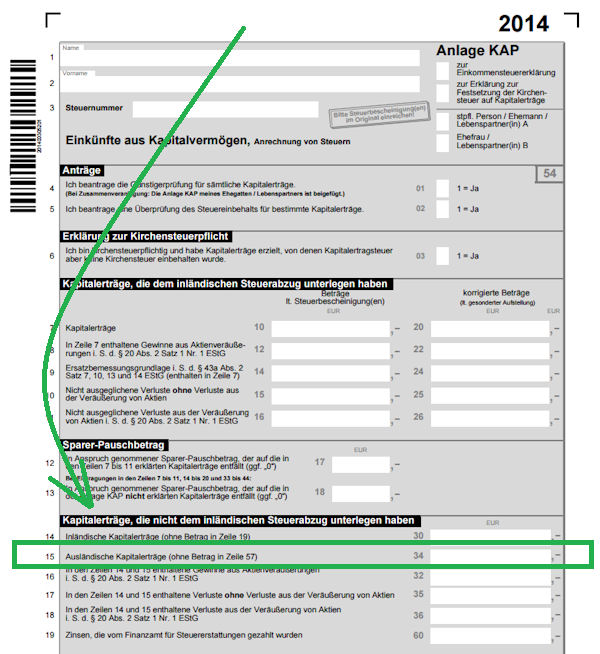

Zinsen auf Kontoguthaben oder Dividendenausschüttungen bei Aktien sind Kapitalerträge. Diese werden in der Anlage KAP in Zeile 15 (Ausländische Kapitalerträge) in Summe angegeben.

Zinsen und Dividenden von Auslandskonten werden zusammengerechnet in dieser Zeile angegeben.

Sinnvoll ist es, wenn der Einkommensteuererklärung Bescheinigungen oder Kontoauszüge als Beleg beigelegt werden.

Am besten beauftragen Sie einen sehr guten Steuerberater mit der Erstellung der Steuererklärungen. Aus eigenen Erfahrungen weiß ich, dass viele Steuerberater zahme Zuarbeiter des Finanzamts sind. Sie müssen gegebenenfalls suchen oder nach Empfehlungen fragen, um an Ihren passenden Steuerexperten zu kommen!

Ein sehr guter Steuerberater ist eine Investition, die sich rechnet!

Ein sehr guter Steuerberater holt sein Honorar durch seine Arbeit immer raus und Sie haben größere Rechtssicherheit. Aber geben Sie ihm auch wirklich alle Unterlagen – insbesondere von Auslandskonten!

Automatischer Bankkundendatenaustausch

Mit der EU-Zinsrichtlinie und dem OECD-Abkommen zum Austauschen von Bankkundeninformationen haben viele Staaten Regelungen zur „Förderung der Steuerehrlichkeit“ beschlossen.

Bitte denken Sie daran.

Aus vielen Staaten bekommt heute schon das Finanzamt jährliche Mitteilungen über angefallene Kapitalerträge. Ab 2017 aus noch mehr Staaten und dann werden sogar die Kontostände übermittelt!

Ob das für die Besteuerung wirklich notwendig ist – schließlich haben wir in Deutschland keine Vermögenssteuer, die Steuer bezieht sich immer auf den Zugewinne – steht auf einem anderen Blatt.

Länder und Bankkonten, die nicht bei diesem Informationsaustausch mitmachen, werden in einem weiteren Artikel behandelt.

Zu Irrtum 1 lässt sich zusammenfassend sagen: Auslandskonten sind legal. Bitte denken Sie an die Angabe der Erträge.

Zinslose Konten – beispielsweise Girokonten oder Goldkonten – müssen nicht angegeben werden, weil sie keine Erträge generieren bzw. bei Gold nach einem Jahr Haltedauer der Gewinn aus dem Verkauf steuerfrei ist.

Zinslose Konten und Gold müssen nicht angegeben werden!

2. Auslandskonten bieten einen besseren Service

Das stellt sich in den meisten Fällen als Irrtum heraus. Vielleicht stimmt es gerade noch in Liechtenstein oder mit Abstrichen in der Schweiz. Dafür lassen sich die Alpenbanken ihren Service fürstlich über Gebühren bezahlen.

Überhaupt sind Bankkonten in fast allen Ländern um einiges teurer als in Deutschland und bieten oft noch weniger Service an.

Deutschland ist ein Paradies für Bankkunden

Mit diesem Spezial-Portal wollen wir die Vorteile deutscher Banken in die Welt tragen, um

- Ausländer zu ermutigen in Deutschland ein Bankkonto bzw. Wertpapierdepot zu eröffnen,

- mit unseren Informationen Banken in anderen Ländern zu bewegen ihre Konditionen zu verbessern.

Hinzu kommt oft eine andere Mentalität. Wir Deutschen werden weltweit für unsere Qualität, Effizienz und Pünktlichkeit geschätzt. Da können nicht alle Auslandsbanken mithalten. Manchmal trifft man auf Laisser-faire-Einstellungen, die einen nur noch den Kopf schütteln lassen.

Ebenso hinderlich kann die Sprachbarriere sein.

Auch die genaue Ausweisung der jährlichen Gewinne ist bei einigen Banken und Ländern schwierig, weil diese andere Steuergrundlagen haben.

Ein Auslandskonto kann zu einem Abenteuer werden.

Aber wir lieben Abenteuer. 🙂

3. Nur zwielichtige Gestalten haben Auslandskonten

Bei Irrtum 1 haben wir bereits gelernt, dass es nicht kriminell ist, ein Auslandskonto zu haben. Man befindet sich mit solchem auch nicht in der Grauzone!

Je nach persönlicher Situation gibt es einige Vorzüge, die ein Auslandskonto sinnvoll bzw. sogar notwendig machen. Hier ein paar Beispiele:

- Ferienwohnung, Haus

Sie haben sich so in ein Land verliebt, dass Sie dort eine Immobilie gekauft oder langfristig gemietet haben – dann benötigen Sie ein lokales Konto im Ausland, um Zahlungen zu tätigen und Abbuchungen gestatten zulassen. - Arbeit im Ausland

Sie wurden von Ihrem Unternehmen oder Ihrer Behörde ins Ausland zum Arbeiten entsandt oder sind freiwillig gegangen (Au-pair / Auslandssemester) – dann benötigen Sie oft ebenfalls ein Konto und eine Karte vor Ort, um Ihre Ausgaben kostengünstig machen zu können. - Business mit dem Ausland

Sie handeln mit dem Ausland oder stehen in einer anderen geschäftlichen Beziehung mit ausländischen Geschäftspartnern. Auch hier ist oft eine Kontoverbindung im Ausland sinnvoll, um schnell und günstig Zahlungen entgegenzunehmen oder Zahlungen zu tätigen. - Schufafreies Konto

Es gibt in Deutschland hunderttausende Menschen, die kein normales Girokonto bei DKB, Comdirect und Co. bekommen, weil ihr Schufa-Ranking so miserabel ist bzw. eine Eidesstattliche Versicherung (EV) abgegeben werden musste. Banken im Ausland sind üblicherweise nicht Vertragspartner der Schufa. Das heißt, sie machen dort keine Eintragung und fragen ebenso nicht den Datenbestand ab. Sie interessieren sich nicht für die deutsche Schufa. Ein Auslandskonto kann somit ein finanzieller Neustart sein! - Vermögensdiversifikation

Sie verfügen über Vermögen und möchten – so wie von vielen Finanzexperten empfohlen – eine Streuung vornehmen und zwar nicht nur über Anlageklassen, sondern auch über Rechtsräume hinweg. Da kommen natürlich eine oder mehrere Auslandsanlagen ins Spiel. - Auswanderung

Sie planen oder spielen zumindest mit dem Gedanken auszuwandern? Da ist es doch selbstverständlich, dass man bei einem der Besuche in der neuen Wahlheimat bereits Vorbereitungen für die Auswanderung trifft. Da gehört selbstverständlich auch die Eröffnung eines Girokontos im Ausland dazu!

Welche Irrglauben gibt es noch über Auslandskonten?

Helfen Sie uns mehr Sachlichkeit und Aufklärung beim Thema Auslandskonto zu schaffen und zu verbreiten. Die Skepsis, die gelegentlich zu sehen ist, beruht häufig auf Unkenntnis und teils vereinfachten Darstellungen in anderen Publikationen.

Das Kommentarfeld ist für Sie freigeschaltet, um sinnvolle Ergänzungen dieses Artikels vorzunehmen. Das können weitere Irrglauben, aber auch Tipps zu Auslandskonten sein.

Erfahrungsaustausch und das Stellen von Fragen ist ausdrücklich erwünscht, denn je mehr Menschen sich sachlich und wissbegierig mit dem Thema auseinander setzen, umso besser!

Häufig gelesene Artikel über Auslandskonten:

- Deutschsprachiges Konto in Osteuropa

- Die Geheimnisse der PrivatBank-Kunden

- Kontoeröffnung in den USA

- Kontoeröffnung in Thailand

Fast vergessen:

Bildmaterial: Achtungschild: Helmut Niklas, Paragraf: jro-grafik (beide fotolia.com)

Hallo,

ich habe eine Frage.

Wird ein Auslandskonto z.B aus England im Bundeszentralregister

für Steuern eingetragen?

Vielen Dank im voraus für Ihre Antwort.

Mit freundlichen Grüßen

Dirk Neumann

Es gibt kein „Bundeszentralregister für Steuern“. Etwas ähnlich klingend gibt es ein „Bundeszentralamt für Steuern“ (BZSt). Hier laufen tatsächlich die Daten über Auslandskonten zusammen. Alle deutschen Finanzinstitute melden umfangreiche Informationen über Finanzkonten ausländischer Staatsbürger ein Mal jährlich diesem Amt. Dieses leitet diese Informationen an die bestimmte Stelle ins Ausland weiter.

Umgekehrt ist es genauso. Das BZSt empfängt Finanzinformationen über in Deutschland Steuerpflichtige aus dem Ausland und leitet diese dann dann an das Wohnsitzfinanzamt weiter. England gehört zu den Staaten, mit denen Informationen über Bankkonten ausgetauscht werden.

Das ist nur die halbe Wahrheit:

Konten in nicht EU-Mitgliedsstaaten werden nicht ans BZSt übermittelt.

Meine Frau hat vor ca. 8 Jahren ein Bankkonto in Österreich eingerichtet. Über dieses Konto werden ausschließlich Erträge aus Dividenden erzielt. Die Steuern hieraus werden automatisch von der Bank einbehalten. Nach unserem Kenntnisstand ist prozentual dieses Steuer höher als der Einkommensteuersatz in Deutschland. Ist da irgendetwas einzuwenden? Ab und zu werden dort Beträge nach Deutschland umgeschichtet. Und von der deutschen Bank werden wir informiert, dass wir dieses ehemals exportierte Geld als Import der Bundesbank melden sollen. Dieses haben wir unterlassen. Kann irgend etwas nachteiliges dadurch entstehen?

Im Artikel steht:

„Zinslose Konten – beispielsweise Girokonten oder Goldkonten – müssen nicht angegeben werden, weil sie keine Erträge generieren …“

Meines Wissens nach werden die Kontendaten aber an den Teilnehmerstaat uebermittelt, in dem der Kontoinhaber seinen Wohnsitz hat, und das unabhaengig davon, ob es sich um ein Girokonto oder ein anderes Konto handelt.

Die Finanzbehoerden koennten sich doch auch fuer Einkuenfte auf Auslands-Girokonten interessieren.

Sollte man sollte also nicht vorsichtig sein, zu glauben, dass Girokonten im Ausland nicht gemeldet werden muessen?

Richtig ist, dass seit dem Erscheinen des Artikels die Regelungen vom OECD-Bankkundendatenaustausch in Kraft getreten sind.

Es werden nun auch eine Vielzahlung von Informationen übermittelt, die nicht für Besteuerungszwecke erforderlich sind.

Das betrifft vor allem Privatkunden bei Banken und teilweise auch Versicherungsgesellschaften in einer Vielzahl von Ländern.

Viele Edelmetalllager sind jedoch nicht von den neuen OECD-Regeln erfasst.

Guten Morgen,

Nach fünf Jahren in der Schweiz werde ich bald nach Deutschland umziehen. Wenn ich mein schweizerisches Bankkonto in eine deutsche Bank überweise, muss ich Gebühren zahlen? Würden Sie mir lieber empfehlen, mein schweizerisches Konto beizubehalten? Herzlichen Dank im Voraus

Ich habe eine große Summe Geld in England. Bis jetzt hat das Geld keine Zinserträge erzielt weil dies auf ein Depotkonto liegt. Die Bank in England hat mir jetzt ein NRO (non resident ordinary) Konto angeboten damit das Geld Zinserträge generiert. Wann muss ich dies das Finanzamt melden? Erst in der ESt-Erklärung oder vorher? Danke.

Ich habe ein Konto in China, auf das Honorare für einen Nebenjob von 200 bis 300 Euro monatlich eingehen, der auch in China versteuert wird. Haben deutsche Behörden Zugriff auf diese Kontodaten? Vielen Dank.

Haben Sie schon eine Antwort auf Ihre Frage erhalten?

Bei mir ist es ähnlich.

Mein mit mir in Deutschland lebender Mann, südafrikanischer Abstammung, hat ein Konto in Südafrika auf das wenige hundert Euro pro Monat eingehen. Steuern werden in Südafrika abgeführt.

Wird dem deutschen Finanzamt automatisch mitgeteilt, dass dieses Konto existiert?

Hallo, die Konten in China werden nicht nach Deutschland gemeldet – da China nicht OECD Mitglied ist. Daher keine weiter Meldung nach Deutschland.

Auch mussten Sie nicht Ihre Steuernummer der Bank in China mitteilen, daher auch keine Meldung nach Deutschland. Ausserdem zahlen Sie ja Steuern in China auf die Einkuenfte, das wiederum mit dem Doppelsteuerabkommen zwischen Deutschland und China gedeckt ist.

Beteiligt sich die Dominikanische Republik am OECD-Abkommen zum Austauschen von Bankkundeninformationen ab 2017?

Hallo.

beteiligt sich die Ferratum Bank in Malta am OECD-Bankkundendatenaustausch, bzw. wird die Eröffnung eines Online-Girokontos von Malta bzw der Ferratum Bank den deutschen Behörden wie z. B. der Bafin gemeldet?

Beste Grüße

Ich habe aus Erbschaftsgründen ein Konto in Deutschland eröffnen müssen. Wird das BZSt diese monatlichen Beträge dem belgischen Finanzamt melden oder kann ich meinen Lebensabend in Ruhe geniessen, bin 70 Jahre alt.

Ich habe aus meiner ehemaligen Selbständigkeit noch Konten in: Dänemark, Schweden. England, Frankreich und Polen und habe in den vergangenen Jahren meine Kapitalerträge beim FA angegeben. Jetzt habe ich festgestellt, das mein FA mir die Kapitalerträge besteuert, aber die ausländischen Steuerbescheinigungen nicht anerkennt, so dass ich die Kapitalerträge im Ausland auch hier im Inland zum zweiten mal versteuern muss.

Ist das normal? Gibt es ein Gesetz oder Erlass das die Jahressteuerbescheinigungen der ausländischen Banken in Deutscher Sprache sein müssen?

Wenn man auf der einen Seite die Kapitalerträge veranlagt, sollte man auf der anderen Seite auch die bereits gezahlte Kapitalertragssteuer berücksichtigen. Oder liege ich da falsch?

Hallo ich habe ein Konto in Luxemburg wo nur 200-300 Euro drauf sind und ab und zu mal Geburtstagsgeld drauf kommt. Jetzt möchte die Bank meine Steuernummer haben. Warum möchten die das nach Jahren auf einmal wissen und was kommt da auf mich zu?

Hallo Manuela.

Bei mir ist es ungefähr das gleiche: Ich habe während meines Work and Travel Jahr in Neuseeland (2015) ein Konto dort eröffnet. Und seit dem ist das Konto aktiv,aber es liegt einfach da. Mit ein paar hundert Dollar drauf, ca 400Euro. Geht aber nichts mehr drauf,eher runter. Weil das kostet ja auch was und so. Vor ein paar Tag hat mich nun eine Mail von der Bank erreicht,sie benötigen meine deutsche Steuernummer. Hm,ich frage mich schon warum?

Hast du schon eine Antwort erhalten?

Gruß

Steuerausländer: Habe ich etwas zu befürchten?

Ich bin im September 2001 nach Finnland ausgewandert. Habe mein altes Girokonto bei der Sparkasse behalten, da ich ein Gmx-pro account habe und auch internet-banking (nur als Käufer) betreibe. Hatte von 2001 bis 2008 eine zu versteuernde Arbeit in Finnland. Ähnlich wie in Deutschland, gibt es auch hier einen Steuerjahresausgleich. Hatte aber mein Konto aus Deutschland nie angegeben, weil es keinerlei Gewinne abwirft und nie mehr als ca. 700 Euro drauf waren. Ich musste also ab und zu (vielleicht 1 bis 2 mal im Jahr) Geld entweder direkt vor Ort einzahlen oder tat es von hier (Finnland) aus von meiner Bank. Von 2008 – 2014 lebte ich von dem Geld meiner Frau. Von 2014 bis jetzt beziehe ich Arbeitslosenhilfe von 620 Euro monatlich, was auch versteuert wird. Hatte also auch bei dem Jahresausgleich der letzten Jahre das Konto von Deutschland unerwähnt gelassen (weil ich daran nicht verdient hatte und habe und ich auch keine passende Frage fand, wo ich das hätte angeben sollen ). Einmal überwies mir mein Freund aus Österreich ca. 670 Euro auf mein Konto, weil ich einen Flug für ihn hier in Finnland bezahlte. Da mein deutsches Konto wieder fast leer war, kam mir das gelegen. Anfang dieses Jahres habe ich einen italienischen Freund für Umzugskosten geholfen und ihn 520 Euro überwiesen. Nun erhielt ich ein Schreiben von der Sparkasse zwecks Finanzinformationsaustausch (Tin muss ich angeben) zwischen diesen beiden Ländern (Deutschland/Finnland). Habe ich nun etwas zu befürchten?

Vielen Dank im Voraus

Mit freundlichen Grüßen

Ein steuerehrlicher Bürger hat nichts zu befürchten. Die staatlichen Überwachungsmaßnahmen dienen zur Förderung der Steuerehrlichkeit und zum Aufdecken von Steuerunehrlichkeit.

hallo

da ich nach Deutschland ausgewandert bin, habe ich noch ein Depot in der Schweiz. Inwieweit muss ich das in der Steuerformularen angeben? Reicht es, wenn ich nur die Kapitalerträge angebe oder muss ich auch die Bankbelege plus Vermögen liefern bzw. angeben?

Vielen Dank.

VG

Ich war gerade in Polen und hab dort ein Konto eröffnet. Es gab allerdings einige Hürden. Die erste Bank sagte mir es sei nicht möglich ein Konto zu eröffnen ohne einen festen Wohnsitz in Polen. Da sie weder deutsch noch englisch konnte und mein polnisch nicht besonders ist, wollte ich nicht mit ihr diskutieren. Bei der 2. Bank sprach die Dame sehr gut englisch und es war überhaupt kein Problem das Konto zu eröffnen. Benötigt wurde nur ein Ausweis. Später stellte sich noch heraus das zusätzlich eine polnische SIM-Karte benötigt wird, da zur zeit nur Push-TAN angeboten wird. Eine Erweiterung auf App-Push ist in arbeit. Die Polnische SIM bekamen wir von der Bank aber kostenlos dazu. Das Konto hab ich zusammen mit meiner Frau eröffnet, die noch eine Adresse in Polen hat. Nachdem das Konto eröffnet war und auch die Karten schon eingetroffen waren, meldete sich die Dame nochmals und meinte das auch meine Postanschrift auf die polnische Adresse meiner Frau umgeschrieben werden müsste. Das haben wir jetzt gemacht. Scheinbar ist es doch nicht so einfach als ausländer 🙂 Ich will das Konto u.a. für Applepay verwenden. Sobald ich praktische Erfahrungen mit dem Konto habe, melde ich mich wieder. Es ist übrigens ein Konto mit EUR und PLN.

Hallo an Alle,

wohne in Dänemark, habe auch ein Konto bei der Sparkasse in Deutschland. Dort geht die Pension ein, nicht mehr.Die ist schon in Deutschland besteuert. Das Geld benötige ich für viele Deutschlandbesuche.

Heute bekam ich Post von der Steuerbehörde in Dänemark.Man wüsste, dass ich ein Konto hätte ab 2016 ( Obwohl ich das schon 20 Jahre habe. )

Bin ich verpflichtet die vielen Fragen zu beantworten?

für Antworten wäre ich dankbar.

Ups, wir sind ein deutsches Bankkunden-Portal … und deswegen kennen wir uns nicht mit dänischen Steuergesetzen aus. Weiß vielleicht einer der Mitleser etwas?

Nehme mal an, dass die Steuergesetze zur Offenlegung des Bankkontos fast identisch sind.

Frage: Gibt es eine generelle Anzeigepflicht bei Auslandskonten, auch wenn das Kontoguthaben unverzinst ist und somit keine steuerpflichtigen Einkünfte generiert?

Weil sich die steuerliche Gesetzgebung ständig ändert, überlassen wir solche Antworten unserem Steuerexperten ► https://www.deutscheskonto.org/de/experte/andreas-mayer/

Guten Tag. Wo kann ich als Deutscher aber ohne ständigen Wohnsitz, also Nomade, ein Bankkonto eröffnen, das diese Bedingungen erfüllt?

– Keine Teilnahme am CRS Informationsaustausch

– Keine Teilnahme am OECD Bankkundendatenaustausch

– Deutsche Bafin, BTSt und andere Behörden werden nicht informiert

– Land der Bank ist nicht EU-Mitglied

– Land hat maximal eine Territorialbesteuerung

– Eröffnung ohne Wohnsitznachweis auch für Nomaden möglich

– Kontoführung in EUR möglich

Über Hinweise freue ich mich. NEIN ich habe keinen Wohnsitz, muss auch keinen haben oder nehme einen in Panama, ich bin zzt. nirgendwo steuerpflichtig.

Vielleicht eine Idee.

Hallo und vielen Dank für dieses Forum.

Mich beschäftigt folgendes Anliegen.

Ich bin in D angemeldet bin aber in Australien mit einem Studenten-Visa (für ein Studenvisum muss man im Heimatland gemeldet sein). Seit ein paar Monaten habe ich aber eine australiasche Businessnummer als sole trader/freelancer und gehe bald mit meinem Service als Reiseberatung für deutsche Reisende online und mache in Australien auch ganz normal meine Steuererklärung.

A) Muss ich diese Einnahmen für mein Business in Australien, die aber aus Deutschland kommen, auch in Deutschland bei der Steuererklärung angeben?

B) Ich würde meinen Kunden gerne ermöglichen auf mein deutsches Konto einzubezahlen (da dies besser ist bzgl. den schwankendem Wechselkurs) und ich mir dann selber gebündelte Beträge auf mein australiesches Konto überweise. Geht das und muss ich dies in D angeben oder reicht es wenn es ersichtlich gemacht wird das es zu einem Business in Australien gehört?

Wie obern erwähnt, das Business ist in Australien angemeldet.

Mit freundlichen Grüßen aus Australien

Hallo Sandy,

tolle Fragen und hier die Antworten für dich:

A) Ja, aber: Gemeldet werden nicht die Einnahmen sondern der Gewinn. Das ist ein großen Unterschied 🙂 Dein Business in Australien ist wie ein Gewerbebetrieb eines Selbstständigen (in Deutschland) zu sehen. Die hast geschäftliche Einnahmen und geschäftliche Ausgaben. Die Differenz davon (Gewinn) ist eine „Einnahme“ aus selbstständiger Tätigkeit im Sinne der Einkommensteuererklärung.

B) Ja, das gibt es eine ganz tolle Lösung für dich. Einen meiner Lieblingsanbieter:

Zusammengefasst: Du erhältst ein kostenloses Multi-Währungskonto mit einer DE-IBAN für deine deutschen Kunden und einer australischen Kontonummer mit BSB-Code für dich. Zusätzlich eine ebenfalls kostenlose Mastercard mit der du sogar gebührenfrei rund 350 AUD kostenfrei in Australien abheben kannst. Gute Lösung für dich?

Wünsch dir alles gute für dein Business und lass‘ mal von dir hören, wenn du umgesetzt hast. Danke!

Vielen lieben Dank für Ihre Antwort.

Irgendwie verstehe ich das leider trotzdem nicht und macht mir gleichzeitig auch Sorgen.

Heißt das, es findet eine Doppelbesteuerung statt und muss ich eine Gewinnermittlung erstellen bzw. doppelte Buchführung?

Verstehe nicht so ganz wie das Finanzamt nachher sieht was aus den Einnahmen nachher aber nur der Gewinn ist.

Ich dachte das wäre nur der Fall wenn das Business in D gemeldet ist, man aber Einnahmen aus dem Ausland hat.

Allerdings würde es mich wundern wenn in den ersten zwei Jahren ein Gewinn entseht. Haha.

Transferwise benutze ich bereits und habe mir das mit dem Konto mal angeschaut – gar nicht mal so eine schlechte Idee.

Vielen lieben Dank auch für die Wünsche.

Das Multi-Währungskonto ist sogar großartig! 😉

Die Kommentierung unser Artikel ist oft sehr hilfreich und löst viele Herausforderungen, kann aber eine individuelle Beratung bezüglich Auslandsfirma, internationales Business, Doppelbesteuerungsabkommen, Abgabe der nationalen (deutschen) Einkommenssteuererklärung etc. nicht ersetzen. Für die, die mehr brauchen haben wir unsere Beratungslinie. In deinem Fall würde dann ein Steuerberater mit internationaler Erfahrung / Steueranwalt hinzugezogen werden. Es ist deine Entscheidung, ob dir das die (Rechts-)sicherheit und das Wissen um die konkreten Schritte wert sind.

Ich glaube nicht das es eine Doppelbesteuerung gibt, das es seit 2015 ein Abkommen zwischen Deutschland und Australien besteht: https://www.bundesfinanzministerium.de/Content/DE/Standardartikel/Themen/Steuern/Internationales_Steuerrecht/Staatenbezogene_Informationen/Laender_A_Z/Australien/2016-10-17-Australien-Abkommen-DBA.html

Hallo!

Was für Kosten außer die jährlichen 25 Euro entstehen noch? Kosten für Überweisungen nach DE? Daueraufträge nach DE? Kann man es dann als „ganz normales Girokonto“ nutzen? Danke und Gruß!

Um einen Beitrag zu leisten. Ich bin ausgewandert und habe nun seit sieben Jahren ein ausländisches EU Konto. Es ist viel unkomplizierter als ein deutsches. Der Service ist hervorragend! Die Kosten sind nicht höher als in Deutschland. Dieses Konto kann ich hier weiter nutzen; bin zurückgekehrt. Meine deutsche Adresse und Telefonnummer werden hinterlegt, dazu brauche ich zur Identifizierung nur meinen Card reader. Sollte die Visakarte ablaufen, schickt man mir die neue Karte an die deutsche, hinterlegte Adresse. Wie gesagt, habe ich mit der Bank telefoniert, was jederzeit sehr gut funktioniert.

Fabelhaft. Herzlichen Dank!

Demnächst werden wir über empfehlenswerte EU-Konten berichten. Mehr dazu in unser Sonntagsmail.

Hallo,

ist es möglich in Holland ein Zweitkonto zu eröffnen, Wenn man in Deutschland gemeldet ist und dort auch seine Arbeit hat.

Aus deutscher Sicht ja. Zu niederländischen Banken können und wollen wir nichts sagen, weil unser Fokus Deutschland ist. Einfach mal in den Niederlanden fragen. 🙂

Hallo, bei älteren Auslandskonten musste nicht überall eine Steuernummer angegeben werden.

Wie läuft eine Überprüfung des Amtes wenn keine Nummer übermittelt wurde? Reicht alleine die Anschrift, Name und Geb. für eine einwandfreie Übermittlung?

Zinslose Konten – beispielsweise Girokonten oder Goldkonten

Aber wenn Lohnerträge eingebucht werden, muss das doch miteinfließen bei der Übermittlung oder was verstehe ich da falsch?

In einem Artikel steht der Kontostand vom Ende des Jahres wird übermittelt. Was passiert bitte wenn jmd dann einfach kurz davor sein Geld abzieht und es „ausgibt etc“?

Hallo, ich habe ein Girokonto mit englischer IBAN bei der Revolut Bank, meine Frage, werden Daten meiner Person an die BaFin oder an andere Deutsche Behörden gemeldet, also weiß die BaFin das ich ein Girobasiskonto bei einer englischen Bank habe?

Hallo Benny,

die Konten gelten als E-Money, und die fallen NOCH nicht unter den CRS (Deutsch AIA), werden also noch nicht gemeldet.

Allerdings ist es nur eine Frage der Zeit, bis sich das ändern wird; insofern sollte man solche Konten bereits heute so behandeln, als wären sie gemeldet/dem Finanzamt bekannt.

Wenn ich Wohnhaft in der Schweiz bin und ein Aktiensparplan auf einem Deutschen Konto eröffne, wird dies dem Steueramt in der Schweiz mitgeteilt?

Hallo Neugierig,

der „Aktiensparplan“ als solches wird nicht gemeldet.

Was aber gemeldet wird ist das Konto und das Depot. Zumindest wenn Du bei der deutschen Bank Deine Schweizer Adresse hinterlegt hast, wozu Du mit Wohnsitz Schweiz verpflichtet bist.

Gruss,

Christian

Hallo, ich habe ein Girokonto bei einer Bank in England mit Prepaid MasterCard und einer Englischen Iban, ich würde gerne wissen ob es für Deutsche Behörden, also Sozialamt, BaFin sowie Agentur für Arbeit möglich ist dieses Konto zu finden und auszuspionieren.

Welche Daten über meine Person werden nach Deutschland gemeldet . Bitte keine Kryptischen Antworten, vielen Dank im voraus. Andrea

Falls Sie Ihre deutsche Adresse angegeben haben, wird im Rahmen des „Automatischen InformationsAustausches“ (kurz AIA) einmal jährlich an die deutschen Behörden gemeldet:

Vorname, Nachname, Geburtsdatum, Kontostand zum 31.Dez., die Steuernummer und die im Jahr aufgelaufenen Zinsen.

Das gilt, wenn es sich tatsächlich um eine zugelassene Bank handelt. E-Money Anbieter wie Revolut und Transerwise sind bisher von diesen Meldepflichten ausgenommen und melden bisher gar nichts. Das ändert sich allerdings aus zwei Perspektiven: Erstens steben diese Anbieter Banklizenzen an, so dass sie dann ohnehin melden müssten, und zweitens werden e-Money Anbieter potentiell demnächst ebenfalls vom AIA erfasst. Kurz: Auch wenn es (noch) nicht so ist, würde ich immer davon ausgehen, dass es so gemeldet wird, wie oben dargestellt.

Wenn ich Wohnhaft in der Schweiz bin und ein Aktiensparplan auf einem Deutschen Konto eröffne, wird dies dem Steueramt in der Schweiz mitgeteilt??

Hallo,

ich habe ein Konto in Schweden. Die Bank, welche mein Konto führt, hat für mich mein Geld in einem Fond angelegt. Letztes Jahr habe ich zur Sicherheit einen Steuerberater für meine Steuererklärung beauftragt, damit das dort angelegte Geld auch korrekt dokumentiert wird.

Dieses Jahr möchte ich gerne die Steuererklärung selbst erstellen und habe die Frage, ob ich das im Fond investierte Geld in meiner Steuererklärung berichten muss, obwohl kein Verkauf der Anteile stattgefunden hat. Auf Basis Ihres Beitrags hier nehme ich an, dass jegliche sonstige Kommunikation zwischen Schweden und Deutschland automatisch erfolgt und ich auch keine KAP-INV ausfüllen muss. Verstehe ich das richtig? Besten Dank, Christian

Ich wohne in der Schweiz, daher kann ich zu speziellen Fragen der deutschen Steuererklärung nichts sagen.

Aber der Fakt dass die Kommunikation zwischen Schweden und Deutschland automatisch ist bedeutet ausdrücklich NICHT, dass alles von alleine verrechnet wird.

Die Kommunikation im Zusammenhang mit dem automatischen Informationsaustausch „AIA“ dient lediglich dem entdecken von Unregelmäßigkeiten.

Man muss also trotzdem alles selbst melden. Wenn man etwas nicht meldet, hat der AIA zur Folge dass es wahrscheinlich entdeckt wird.

Hallo,

ich wohne in Deutschland und besitze auch die deutsche Staatsangehörigkeit. Ich habe eine Firma in Bulgarien gegründet. Da habe ich ein Geschäftskonto aber ich werde zukünftig auch Kunden aus Deutschland haben. Kann ich ein deutsches Geschäftskonto ohne eine deutsche Niederlassung gründen zu müssen, eröffnen? Muss ich unbedingt die Firma im Handelsregister in Deutschland eintragen?

Vielen Dank und Grüße, Vika

Ob man ein deutsches Konto bekommt, hängt von der Bank ab. Jede Bank kann das für sich entscheiden, es kann grundsätzlich klappen. Insbesondere Transferwise Businessfunktioniert oft.

Andererseits frage ich mich warum man eine bulgarische Firma gründet, wenn man (noch) in Deutschland wohnt? Die ausländische Firma muss in Deutschland gemeldet werden, und wird dann wie eine inländische Kapitalgesellschaft besteuert. Auch die Wegzugsbesteuerung gilt auf Beteiligungen an ausländischen Kapitalgesellschaften. Ich dacht ich erwähne es mal, auch wenn es nicht die Frage war.

Vielen Dank für die ausführliche Antwort! Das hat die Sache gelöst! Übrigens die Firma hat noch keine Einnahmen. Es war so geplant, dass sie ausschließlich in Bulgarien Einkünfte sammelt und mein Vater sie leitet, aber die Situation hat sich geändert. Ich werde voraussichtlich Filiale oder Zweigniederlassung in DE eröffnen.

hallo bin deutscher und lebe seit 2008 in spanien und bin auch hier steuer ansäsig jetzt nach 10 jahre kommt das finanzamt und will von mir steueren haben das ist nicht normal. sie sagen das ich doppel bezahlen muß in deutschland und spanien nur das ist nicht corect ich brauche nur in spanien steuern zu bezahlen das abkommen ist von 1999.

Hallo, ich bin italienischer Staatsbürger und lebe seit über 45 J. in Deutschland. In Italien habe ich von meiner Mutter das Haus geerbt mit 2 Ladenlokal die vermietet sind. Daher habe ich seit einige Jahren auch dort ein Bankkonto. Jetzt möchte die Bank dass die Daten aktualisiert werden und benötigen auch die deutsche Steueridentifikationsnummer. Ist das zulässig? Muss ich diese mitteilen? Werde ich dadurch möglicherweise Nachteile bekommen oder ist das nur so gesetzlich geregelt?