Wiederentdeckt: altes System – neue Idee

Es gibt viele deutschsprachige US-Bürger bzw. Deutschsprachige, die in den USA leben, aber dennoch eine Kontoverbindung in Deutschland haben.

Und es gibt ein Ärgernis: Die extrem teuren Überweisungsgebühren der US-Banken. Meine kontoführende „US Bank“ berechnet 50 $ für jede ausgehende internationale Banküberweisung (Wire Transfer Outgoing international).

Die Idee: Die Scheckgebühren sind niedriger als die Überweisungsgebühren!

Diese Gebühren sind absolut überteuert und gerade im modernen elektronischen Zahlungsverkehr ungerechtfertigt. Ich fing an nachzudenken, wie man diese überhöhte Gebühr umgehen und trotzdem bequem Geld von den USA nach Deutschland transferieren kann.

Den „Treffer“ landete ich nicht beim Einschalten eines modernen Geldtransfer-Dienstleisters – hier hört es oft bei der Bequemlichkeit auf oder man muss sehr genau hinschauen, welcher Wechselkurs Anwendung findet –, die Lösung liegt in der Nutzung des alten Scheck-Systems.

Schecks – in Europa fast ausgestorben – haben immer noch ihre gesetzliche Gültigkeit und mit meiner Idee eine neue Berechtigung. Diese Idee stelle ich hier erstmalig öffentlich vor und empfehle Sie Ihnen zur Nachahmung.

Empfehlen Sie sie unter Verweis auf diese Anleitung weiter und berichten Sie von Ihren Erfahrungen im Kommentarfeld am Ende dieser Seite.

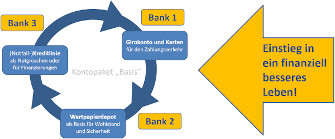

So funktioniert das System:

Schritt für Schritt

-

Stellen Sie einen Scheck auf sich selbst aus

Ich habe meine Schecks kostenlos in der Filiale der US Bank bekommen. Verbreitet ist in den USA das Scheckbuch. Für den Druck und ggf. Versand fallen Gebühren an.

-

Reichen Sie diesen Scheck bei Ihrer deutschen Bank ein

Dazu unterschreiben Sie auf der Rückseite des Schecks und tragen Ihre Kontonummer hinzu. Der Vermerk „Bitte meinem Konto gutschreiben“ lässt eine Verwechselung ausschließen.

Anschließend senden Sie den Scheck mit der Post an die Bank. Einen zusätzlichen Vordruck Scheckeinreicher habe ich in den vergangenen 10 Jahren nie benutzt. Klappte auch immer so.

-

Bank schreibt das Geld Ihrem Konto gut

Je nach Höhe des Betrages schreibt die Bank Ihrem Konto den Betrag sofort gut. Sie können zwar noch nicht frei über das Geld verfügen (Bank wartet auf Bestätigung der US-Bank), Sie erhalten jedoch schon Zinsen auf das Guthaben!

Bei höheren Beträgen wartet die deutsche Bank, bist das Geld tatsächlich angekommen ist. Dann können Sie auch sofort darüber verfügen. Grenzbetrag siehe Tabelle. -

Deutsche Bank zieht das Guthaben mittels Scheck von Ihrem US-Konto

Die deutsche Bank reicht den US-Scheck bei der US-Bank ein. Das läuft heute noch auf dem Postweg, so dass eine knappe Woche vergeht, bevor der Betrag vom US-Bankkonto abgezogen wird. Ebenso dauert es circa eine knappe Woche, bis das Geld auf dem deutschen Konto tatsächlich eingegangen ist.

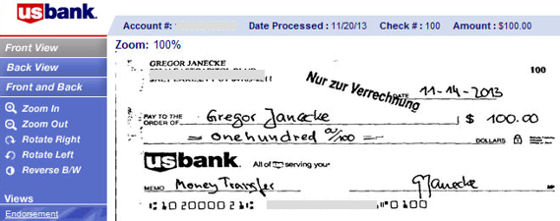

Angenehm transparent: Den eingelösten Scheck sieht man als Inhaber eines US-Bankkontos im Online-Banking.

- Für die Scheckeinlösung (auch international) berechnet die US Bank keine Gebühren. Keine Position im Preisverzeichnis (Consumer Pricing Information) und somit auch keine Gebührenabbuchung auf dem Kontoauszug:

Klickt man im elektronischen Kontoauszug auf view, bekommt man den Scan des Schecks angezeigt.

Mein Selbsttest

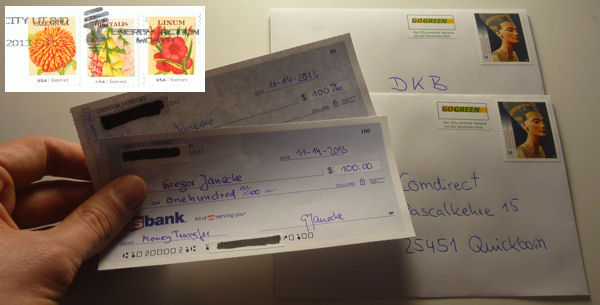

Donnerstag, 14.11.

Zeitgleich sende ich je einen US-Bankcheck an die Comdirect Bank und an die DKB.

Aus den USA verwenden Sie natürlich US-Briefmarken und fügen Germany der Bankadresse an.

Freitag, 15.11.

Bei der Comdirect kommt der Scheck, was ich der späteren Abrechnung entnehmen kann, an. Obwohl die DKB die Ankunft für den Kunden nicht vermerkt, darf man ebenfalls den Freitag als Posteingangstag annehmen.

Montag, 18.11.

Bei beiden Banken kann man bereits sehen, dass der Scheck ins Konto gebucht wurde. Bei der Comdirect zum Folgetag (19.11.). Die DKB bucht die Wertstellung drei Tage in die Zukunft (21.11.). Das ist interessant, weil die Zinsberechnung nicht vom Buchungs-, sondern vom Wertstellungstag abhängig ist!

Abrechnung der Comdirect

Kontoauszug der Comdirect und Abrechnung in einer separaten PDF-Datei.

Abrechnung der DKB

Kontoauszug und Detailansicht bei der DKB.

Offensichtlich ist, dass in diesem Fall die Gutschrift bei der DKB höher ist. Ausschlaggebend dafür sind die günstigen Gebühren der DKB für Auslandschecks bei diesem, zugegeben, geringen Testbetrag. Ob das auch bei größeren Summen so ist, entnehmen Sie bitte unserer Tabelle weiter unten.

Dienstag, 19.11.

Wertstellung des Schecks bei der Comdirect.

Mittwoch, 20.11.

Kontostand bei der US Bank verringert sich durch die Scheckeinlösung bei der DKB (siehe Bilder weiter oben).

Donnerstag, 21.11.

Wertstellung des Schecks bei der DKB und Verringerung des Kontostands bei der US-Bank durch Scheckeinlösung der Comdirect Bank.

Gebühren und weitere Details der Scheckeinreichung

Comdirect |

DKB |

|||||

|---|---|---|---|---|---|---|

| Gebühren für Scheckeinreichung | 0,15 % vom Gegenwert in Euro, mindestens aber 12,78 € | 12,50 € bis zu einem Gegenwert von 1.000 € 25,00 € bis 12.500 € darüber 0,1 % (maximal 150 €) + 12,50 € |

Zusatzgebühren? | ja, 0,2 % vom Gegenwert in Euro, wenn über 5.000 $ (Inkasso-Gebühr der Commerzbank) | nicht bekannt | Sofortige Gutschrift? | ja, bis 5.000 $ | ja, bis 1.000 € (aber mit 20 Tagen Sperrfirst) | Tag der Wertstellung | + 2 Bankarbeitstage | + 4 Bankarbeitstage | Berechnung des Scheckankaufkurses | Briefkurs der Commerzbank des nächsten Banktags + Scheckankaufsspanne. Berechnung der Spanne: (Briefkurs-Geldkurs)×2 |

wird nachgereicht, ich warte noch auf Rückmeldung der Bank | Scheckankaufkurs (18.11.2013) | 1,3598 | reuters.com: 1,35 | 1,3538 | Hochrechnung der Gebühren (mit den reellen Daten meines Tests) |

| Höhe des Schecks | Gebühr | umgerechnet | Ersparnis | Gebühr | umgerechnet | Ersparnis |

| 100 $ | 14,31 € | 19,42 $ | 61,2 % | 12,50 € | 16,96 $ | 66,1 % |

| 1.000 $ | 14,31 € | 19,42 $ | 61,2 % | 12,50 € | 16,96 $ | 66,1 % | 5.000 $ | 14,40 € | 19,54 $ | 60,9 % | 25,00 € | 33,92 $ | 32,2 % | 10.000 $ | 27,27 € | 29,02 $ | 26,0 % | 25,00 € | 33,92 $ | 32,2 % | 15.000 $ | 40,14 € | 54,46 $ | 8,9 % | 25,00 € | 33,92 $ | 32,2 % | 20.000 $ | Banküberweisung wäre günstiger | 27,27 € | 37,00 $ | 26,0 % | 32.500 $ | Banküberweisung wäre günstiger | 36,51 € | 49,53 $ | 0,8 % |

Erläuterungen der Tabelle

Der Vergleichbarkeit wegen erfolgte die Gebührenumrechnung von EUR in USD zum Mittelkurs zwischen Comdirect und DKB an diesem Tag (1 € = 1,3568 $).

Die prozentuale Ersparnisberechnung erfolgte von 50 USD für eine ausgehende internationale Überweisung, so wie meine US-Bank es berechnen würde.

Einige andere US-Institute sind etwas günstiger. Derzeit verlangen BBVA Compass, Chase, Wells Fargo, FirstBank je 45 USD. Noch günstiger war die Keybank mit 35 USD. Dennoch lohnt sich auch hier der Moneytransfer mit meiner entwickelten Idee mit einem Scheck – nur eben nicht bis zu 32.500 USD, sondern bis 28.000 USD (45 USD Gebühr) bzw. bis 18.000 USD (35 USD Gebühr) mit Einreichung über die DKB.

Faustformel: Bis 18.000 USD ist der Transfer per Scheck immer günstiger!

Eine hervorragende Idee und Übersicht!

Basis der Umrechnung der DKB ist der Briefkurs von EuroFX (http://www.eurofx.com/).

Ich wollte noch anmerken, dass die Ersparnis noch größer ist, da die DKB Gebühren bei Zahlungseingang per Überweisung in US$ berechnet (bis €12500 €12,50 und darüber 0,1%, max. €150). Die zusätzlichen Kosten sind also annähernd gleich der Scheckeinreichung.

Erstmal vielen Dank für die verständlichen Ausführungen.

Super gemacht.

Bist DU sicher, dass DEINE Hochrechnungstabelle in der Praxis greift.

Meine Vermutung ist, dass bei einem Betrag von $10.000 oder $15.000 die Tabelle nicht greift.

Bei einer Bargeldbehebung von Deutsche Bank zu BOFA werden pro 500€ Barabhebung schon 15€ fällig, warum sollte es bei der Scheckeinlösung billiger sein?

Ich werde mich bei meinem Bankhaus informieren und Dir Nachricht geben und evtl. eine Probe-Scheckeinreichung von $10.000 vornehmen. Nach Deiner Tabelle dürfte es höchstens 25€ betragen. Wenn das stimmt, dann bekommst Du von mir eine Spende.

Beste Grüße

NEU

Vorsicht! In der Tabelle berichte ich von DKB und Comdirect. Hier habe ich die Scheckeinreichung aus den USA selbst getestet … und wenn man das Preisverzeichnis kennt, ist eine fehlerfreie Hochrechnung nicht sonderlich schwierig.

Für die Deutsche Bank würde ich meine Hand nicht ins Feuer legen, hier durfte ich bereits mehrere Enttäuschungen erleben.

Wie du selbst weißt, hat jede Bank eigene Konditionen. Wenn du nicht Kunde bei DKB oder Comdirect bist, wird mit hoher Wahrscheinlichkeit ein anderer Kostenpunkt herauskommen. Dennoch könnte die Scheck-Idee je nach Betrag eine gute Alternative zur Banküberweisung aus den USA sein.

Über dein Engagement zum Test freue ich mich und bin auf das Ergebnis gespannt.

Geht dies auch bei einem Internet Konto bei der DKB? Ich war der Auffassung, das bei einem Internet Konto nur online überwiesen werden kann.

Ja, natürlich. Bei der DKB kann man nationale und internationale Schecks einreichen.

Oben im Artikel ist ein Foto vom Kontoauszug (Scheckgutschrift) abgebildet.

Sie können sogar Schecks von der DKB mit Ihrer Kontonummer bekommen. Wie das geht, sehen Sie auf dieser Seite: DKB: Schecks kostenlos bestellen.

Geht das auch in die andere Richtung, also von Deutschland nach USA?

Das haben wir selbst noch nicht getestet, wäre aber schön, wenn das jemand übernehmen könnte!

Ich bin in Amerika auf einer kleinen Bank, die allerdings keine Internationalen Überweisungen tätigt. Funktioniert das dann auch mit der Check-Methode. Bin jetzt ein bisschen angeschmiert, möchte aber mein Geld nach Deutschland bekommen.

Vielen Dank…!

Das sollte funktionieren.

Im Übrigen gib es auch in Deutschland Banken, die ihren Kunden keine Schecks zur Verfügung stellen. Mittels Scheckvordrucken, die man im Büromaterialhandel bekommt, kann man sich selbst Schecks herstellen und diese werden selbstverständlich von der eigenen Bank akzeptiert. Warum? Weil es gesetzlich so aus „alten“ Zeit so geregelt ist.

Lassen Sie es mich bitte wissen, wie Ihr Geldtransfer mittels Scheck geklappt hat!

Hallo,

die „Gebührentabellen“ sind nicht mehr aktuell.

Entscheidend ist aber, dass der Gebührenvorteil im Beispiel allein beim Wegfall der Überweisungsgebühren der amerikanischen Bank liegt.

Die Gebühren für Zahlungseingänge aus dem (nicht EWR)

Ausland unterscheiden sich für Schecks/Überweisungen bei deutschen Empfängerbanken i.d.R. nicht.

Ärgernis sind regelmäßig auch nicht die ausgewiesenen Gebühren, sondern die „versteckten“ – in Form grottenschlechter Devisen-Umrechnungskurse.

(Die Zeiten als die DKB hier noch StockFX-Kurse verwendet hat sind lange vorbei.)

Zu beachten ist noch, dass der Aussteller der Überweisung / oder des Schecks die Währung bestimmt, also festlegen kann, ob Empfänger- oder bezogene Bank die Währungskonvertierung vornimmt.

Welche Kurse verwendet denn die DKB hierfür aktuell bzw. wie viel schlechter macht sie ihn?

Laut Preisverzeichnis nutzt die DKB die Tageskurs der bayrischen Landesbank (Devisenkursblatt).

Es steht aber auch etwas von Gebühren fremder Banken, eine Auskunft wann die entstehen und wie hoch sie sind ist vorab nicht möglich.

Stimmt. Leider haben Banken generell solche Formulierungen (um sich abzusichern). Auf uns Kunden wirkt das aber gerade unsicher!

Natürlich denkt man dann schnell: Wer weiß, was da noch auf mich zu kommt. Klingt doch irgendwie unkalkulierbar … ich wäre froh, wenn die DKB mit gutem Beispiel vorangeht und diese Formulierung streicht.

Beim meinem Test sind jedenfalls keine Kosten dazu gekommen.

Hallo,

wie hoch sind denn die neuen Gebühren bei comdirect und DKB? Und warum steigen sie bei comdirect? Auch bei 5000 $ wäre man bei 0,15 % doch noch weit unter der Mindestgebühr von 12,78 €.

Und waren es bei der DKB nicht 12,50 € bis 12.500 ? Warum dann bei 5000 $ 25 €?

Etwas verunsichert.

Hallo,

kann ich generell davon ausgehen, dass meine amerikanische Bank (Wells Fargo) keine zusätzlichen Gebühren erhebt wenn meine deutsche Bank einen Scheck bei dieser einlöst? Es fallen also tatsächlich nur die Gebühren meiner deutschen Sparkasse an? Kann ich mir mit dieser Methode außerdem den wesentlich günstigeren Wechselkurs der deutschen Bank sichern (1€ = $1,06 statt $ 1,12)?

Vielen Dank für die Hilfe!

Die Gebühren sind eine Sache. Komplexer scheinen mir jedoch US-nationale Besonderheiten beim Geldtransfer größer US$ 10000. Meines Wissens sind US$ 10000 der maximale Betrag für unproblematischen Geldeinfuhr / Geldausfuhr. Es würde mich interessieren welche Aktionen bzw Meldungen die USA evtl. vornehmen bei US-Schecks nach BRD größer US$ 10000.

mfg

Wir leben in einer Welt ohne Kapitalverkehrskontrollen zwischen Deutschland und den USA … die Bundesbank-Meldung die unter bestimmten Bedingungen ab 12.500 Euro anfällt https://www.deutscheskonto.org/de/meldepflicht-auslandsuberweisung/ hat einen reinen Statisitkhintergrund. Für die amerikanische Seite fragen Sie am besten bei einem Portal, welches sich auf amerikanische Konten spezialisiert hat 🙂

Konto bei der Bank of America in den USA.

Ziel: Überweisung auf Girokonto bei X-Bank in Deutschland.

Wie und wo bekommen ich in Deutschland Scheckvordrucke

für die Bank of America?

Was ist mit der Eigenherstellung von Schecks, und was ist dabei zu beachten?

Scheck(s) gibt es von der BoA, kostet aber.

Alternativ das Konto auflösen und den Betrag als Scheck zuschicken lassen. Aber Achtung, deutsche Banken berechnen das Einlösen eines Fremdwährungsschecks extrem unterschiedlich.

Mein US-Konto führe ich bei einer anderen Bank, das Problem mit den Scheckvordrucken hatte ich aber auch.

Derzeit schreibe ich einen Gastbeitrag für Gregor, der demnächst erscheinen wird. Deshalb hier nur kurz dazu: Sich Scheckvordrucke nach Deutschland schicken zu lassen, das ist schwierig. Auch bei den externen Scheckherstellern habe ich keinen gefunden, der auch an Adressen im Ausland versendet. Deshalb ist Schecks selbst herzustellen meines Erachtens die einfachste und beste Variante. Es wird zunächst ein persönlicher Scheck der Bank benötigt, von dem man die Daten entnehmen kann. Dann bestellt man sich ein Gestaltungsprogramm und Blankoscheckvordrucke in den USA. Diese werden mit den vorhandenen Daten bedruckt und fertig. Jetzt kann der Scheck ausgestellt und bei der X-Bank in Deutschland eingereicht werden. Vorher sollte man sich über die Gebühren informieren. Die differieren von Bank zu Bank.

Jup 🙂 Vielen Dank für deine schnelle Hilfe!

Der Beitrag ist jetzt fertig und kann gelesen werden unter:

https://www.amerikakonto.com/de/us-schecks-selbst-drucken/

Vielen Dank für dein Engagement und den tollen Gastbeitrag = super Anleitung zum Nachmachen für alle Interessierten!

Ergänzung zu den Kosten in Deutschland:

Die National-Bank in Essen nimmt für

Scheckeinreichung mind. 15 €

Courtage mind. 5 €

Gebühr 35 €, zusammen mind. 55 €!

In der Tabelle steht bei DKB: Berechnung des Scheckankaufkurses wird nachgereicht, ich warte noch auf Rückmeldung der Bank

Hat sich daraufhin die DKB bis heute nicht gemeldet?

Hello zusammen. Ich kenne das Scheck-System und habe es schon oft genutzt. Wie sieht es allerdings bei hohen Beträgen aus? Habe gerade mein Haus in den USA verkauft und bin wieder auf dem Weg nach good old Europe. Wie kann ich Gebühren sparen? Meine Bank hier in Ösi-Land verlangt nur 0,5 %, aber wie kann ich Rip-Off-Gebühren der US-Bank vermeiden?

Vielen Dank!

Eindeutiges nein! Das Scheck-System funktioniert hervorragend bei kleineren Beträgen. Bei Summen, die bei einem Immobilienverkauf anfallen bitte auf keinen Fall machen. Das Einlösen dauert lange, die Gutschrift erfolgt bei solchen Summen erst, wenn das Geld eingegangen ist. Korrespondenzbanken schlagen bei Schecks im vier- oder höherstelligen Bereich happig zu. Diese Abzüge lassen sich vorab kaum kalkulieren.

Bis 5.000 USD Dollar empfehle ich stets TransferWise. Hier eine Anleitung von Susanne, wie man für wenige Doller ziemlich schnell den Geldtransfer erledigt: https://www.amerikakonto.com/de/geld-ueberweisen-usa-deutschland/

Meine Testreihe von anderen MoneyTransfer-Anbietern läuft derzeit etwas schleppend. Hier sind die meisten Anbieter so, wie wir uns das nicht wünschen würden. Könnte eher eine Liste von Anbietern aufstellen, die ich nicht empfehlen würde als eine Positiv-Liste. Hintergrund des Tests sind tatsächlich auch die Überweisungen für Käufe bzw. Verkäufe von Immobilien in den USA von Deutschen. Zwar sind meine Überweisungssummen zum Test geringer, aber auch hier sieht man schon wo es Herausforderungen gibt.

Die optimale Variante ist noch nicht gefunden, aber der Kreis der Anbieter wird kleiner. Sobald es eine Veröffentlichung dazu gibt, nehme ich das in unsere Sonntagsmail mit rein.

Wie bekomme ich, als Beispiel, zwei Millionen US Dollar von der BoA zur Deutschen Bank?

Kann ich bei der USA Bank Daueraufträge einrichten? Welche Gebühr fällt dafür an?

Erhalte ich dort ohne Aufwand online Kontoauszüge?

Hallo, diese Seite ist wirklich toll, allerdings bin ich mir unsicher und stelle deshalb auf mich persönlich zu geschnitten eine Frage:

Meine Großmutter aus Ohio USA möchte mir von ihrer Lebensversicherung ca. 14.000 Euro Schenken. Wenn ich es richtig verstanden habe: Meldepflicht aber steuerfrei weil unter 20.000?!

Die Meldepflicht ist ohne Name weil nur Statistisch geführt?

Und haben Sie Tipps wie sie das Geld am besten Transferieren kann? Über einen Scheck ist es ihr etwas zu unsicher, Überweisung zu kompliziert und mit extremen Gebühren. Ich werde noch wahnsinnig wenn ich mich weiter durchs Internet lesen muss.

Ich habe ein Online Konto, kann dort also keine Schecks einreichen. Und wenn es über meine Kinder ihr Konto läuft hab ich Angst das man Schwierigkeiten wegen Geldwäsche bekommen kann. Können Sie mir vielleicht weiter helfen? Bei klein denke ich es ist eher Fluch als Segen. Lg

Die aus meiner Erfahrung günstigste Variante der Überweisung bei diesem Betrag, ist Transferwise. Für die Leute, die aus Amerika nach Deutschland überweisen wollen, hat Susanne eine Schritt für Schritt-Anleitung erstellt: https://www.amerikakonto.com/de/geld-ueberweisen-usa-deutschland/

Bezüglich der Steuerfrage, frage ich mal unseren Steuerberater …

Hallo Jessica,

Nach deutschem Schenkungsteuerrecht haben Grosseltern gegenüber Enkeln einen Freibetrag von 200.000 € innerhalb von 10

Jahren. Daher fällt bei dem genannten Betrag keine Schenkungsteuer an, wenn die Vorschenkungen der letzten 10 Jahre unter 186.000 € liegen.

Gruß

Andreas Mayer

Dollarwährungskonto bei Comdirekt Bank, kann man von von dort Dollar auf ein Konto bei Wellsfargo in die USA überweisen?

Ja.

Danke,ich werde es ausprobieren, da man sich ja keine Dollars vom Währungskonto in Deutschland auszahlen lassen kann.

…ja, via SWIFT mit Beteligung von Korrespondenzbanken und und entsprechenden Gebühren neben den von der comdirect direkt ausgewiesenen Gebühren…

Einloggen bei comdirect => Überweisung => oben Ausland wählen => Überweisung von „Währungsanlagekonto USD“ wählen und alle weiteren Daten eingeben und Entgeltreglung auswählen..

Kann man sich einen kleinen Dollarbetrag von ca. 40 USD von einer US-Firma mit einem US-Bankkonto auf das USD-Fremdwährungsdollar bei der Comdirect überweisen lassen? Welche Gebühren fallen dabei an? Die Scheckeinreichung würde bei der DKB-Bank 12,50€ plus Fremdgebühren in unbekannter Höhe kosten.

Ist das eine theoretische Frage? Bei den meisten US-Banken fällt eine ausgehende Überweisungsgebühr in Höhe von 35 bis 70 Dollar an, deswegen sind Zahlungen in Ihrer erfragen Größenordnung extrem selten.

Würde ich circa 40 USD erwarten, würde ich sie mir auf mein USD-Konto bei TransferWise zahlen lassen. Das ist für den Absender eine Inlandsüberweisung und ich empfange sie kostenlos. Umtausch in Euro und Auszahlung auf ein deutsches Girokonto ist unter 3 € Gebühren möglich.